分析

目前,我國工業中小企業共有790萬個,占全國工業企業總數的99.7%;其中,中小企業中的77.7%是個體、私營企業,20.1%是集體企業。1997年,我國工業小企業刨造的總產值達76864億元,占全國工業企業總產值的67.6%。據第三次全國工業普查資料顯示,“八五”期間,國內生產總值淨值的3O%,工業淨價值的50%來自於各種類型的中小企業。可見,中小企業是我國國民經濟的重要組成部分,在國家經濟生活中占據著極其重要的地位,特別是在提供就業崗位及推進城鎮化方面具有不可替代的作用。

財務結構

財務結構(一)中小企業與大型企業規模比較

一般而言,國內在理論與實踐上劃分大中小型企業的依據是企業規模的大小。在1998年國有及規模以上非國有工業企業中,大型企業只有7558家,占整個工業企業總數的4.6%,而資產平均規模是中型企業的7.49倍,是小型企業的34.O5倍;資本與銷售收入是中型企業的7.7O倍和6.57倍,是小型企業的26.66倍和l9.53倍。可見,在企業的規模指標上,大型企業與中小企業有很大的差距。經過分析可以看到,正是這樣的差距導致了大企業與中小企業在財務結構和經營業績上的差別。

(二)中小企業與大型企業財務結構的比較

這裡對企業財務結構分析採用比率分析和比較分析相結合的辦法,通過對各種類型的企業總體財務指標進行計算後,再對大型企業與中小企業進行比較,找出它們之間的差異。有關財務結構的實證比較變數包括:

(1)負債比率,測試總負債占總資產比重;

(2)長期負債對總負債比率,測試長期負債對總負債比重;

(3)長期資金比率,測試長期負債和所有者權益占固定資產比重;

(5)營業利潤率,測試利潤總額占營業收入比重;

(6)資本報酬率,測試利潤總額占資本比重;

(7)固定資產報酬率,測試利潤總額占固定資產比重。

特點

財務結構

財務結構(1)中小企業的負債嚴重不合理、資產負潰率偏高,其值不僅高於大型企業的60.44%,也高於全國平均水平的63.75%;而長期負債比率顯著低於大型企業,使得中小企業以長期資金來彌補固定資產資金缺口的機會較少,進而只有依靠短期負債來彌補,這就加大了財務危機的可能。

(2)中小企業的經營業績,包括各種獲利能力比大企業要差,全國中小企業的總資產回報率僅為大型企業的60%,並呈繼續下降趨勢,資產負債率平均高出大企業8個~10個百分點。

影響

(一)中小企業融資現狀

企業主要資金來源包括負債和所有者權益,這也決定了企業的融資方式主要是發行股票融資和債務融資(包括長期負債融資和短期負債融資),少量則通過民間私募或定向募集。在利用資本市場發行股票直接融資方面,我國現行證券管理原則和標準對企業已有規模和投資回報的追求,將廣大中小企業拒之門外。中小企業通過資本市場籌資的另一個渠道是私募或定向募集,通過金融中介或風險基金定向募集資金,但在我國,這種籌資方式是不被允許

財務結構

財務結構(二)中小企業融資困難原因分析

實際上,在考慮其主要融資渠道通過金融機構貸款融資方面,中小企業的融資困難存在很多原因:

(1)一般中小企業的財務實力較弱,信用度低,缺少不動產作為抵押,也很難找到有實力的大企業作為保證人,導致金融機構對中小企業的融資比較謹慎。

(2)中小企業由於產權不夠明晰,加之某些企業不能適應市場的變化,隨著經濟從賣方市場向買方市場的轉變,企業資金負債率提高,貸款風險明顯增大,金融信用部門從風險、經濟的角度考慮慎貸惜貸。

(3)中小企業由於規模小,資金周轉速度快,因而貸量少,但頻率高、成本高,銀行對中小企業貸款不能取得足夠的經濟效益,寧願把資金投向並不缺乏資金的大型績優企業。

(4)中小企業與金融機構缺乏有效的溝通,兩者信息不對稱,而金融機構由需要大量的人力、物力和時問來調查貸款企業的財務和信用狀況,使得實際貸款的時間周期變長、手續繁雜,不能滿足中小企業對資金的時問需求。

(5)經濟體制和金融環境不健全,政府出台的信貸政策缺乏對中小企業的支持,與大企業相比,中小企業的貸款條件顯然是不利的。

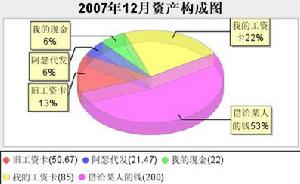

通過對我國中小企業融資現狀和相關數據分析,我們可以看到中小企業的融資特點是融資難度大、融資量小、融資成本高、融資頻率高、融資不確定因素多,這些都對財務結構有不良影響。眾多中小企業因無法從現有的金融體系籌足所需的資金,只有轉向民間資本和股東等個人借款。這些資金的性質和銀行借款一樣大多為短期借款,造成了企業短期負債多而權益資金少,直接導致企業負債率過高。同時由於長期借款比重較小,使得中小企業長期資金比率過小,中小企業以長期資金來彌補固定資產資金缺口的額度較少,進而只有依靠短期負債來彌補,加大財務危機的可能。同時,由於其無法從金融機構獲得足夠資金,而通過其他途徑獲得資金的成本較大型企業偏高,也使企業財務結構不健全,並連帶影響企業的經營業績。

融資策略

根據上述中小企業融資困難原因分析,我們不難發現中小企業的融資主渠道是向金融機構貸款融資,其困難程度受到三方面因素的影響:中小企業與金融機構的關係、信貸契約條件以及企業本身條件。這三方面因素中,企業本身條件短時問無法改善,而有關中小企業與金融機構的關係改善,國內眾多學者、專家根據我國的實際情況提出了一些改進辦法,例如儘快建立有政府支持的服務於中小企業的信貸體系,建立有利於中小企業直接進人資本

財務結構

財務結構“風險共擔,利益共享”型信貸契約的主要思想包括三個方面:

(1)金融機構在保持貸款基本利率不變的情況下,與企業達成協定,能夠分享企業未來若干年內的經營成果,提高金融機構提供更多長期資金的積極性。

(2)給予經營管理上的積極輔導和支持,以提高中小企業市場競爭力,例如金融機構幫助企業建立合理的會計與財務管理制度,參與對投資項目的評估和財務報表分析等。

(3)將以比率分析為主計算貸款風險度的方法發展為集多種技術於一體的動態量化綜合信用評價技術,並綜合考慮企業的財務結構和未來獲利能力等指標。這種“風險共擔,利益共享”型的信貸契約,政府可以借鑑國外的一些類似做法,考慮首先在部分省市的中小企業信貸體系中進行試點,在取得相關經驗後,再向全國推廣。

財務管理術語

| 財務管理是在一定的整體目標下,關於資產的投資,資本的籌資和經營中現金流量,以及利潤分配的管理。 |