基本信息

公司名稱 信達地產股份有限公司

信達地產

信達地產英文名稱 CINDA REAL ESTATE CO.,LTD.

註冊地址 北京市崇文區永內大街1號

辦公地址 北京市海淀區中關村南大街甲18號北京國際·C 座16層

法人代表 賈放

總經理 馬立明

工商登記 1100001100499

註冊資本(萬元) 152426.0442

員工總數 2427

電話 86-10-82190959

傳真 86-10-82190958

郵編 100081

電子信箱 [email protected];

主頁 www.jbbis.com.cn

投資者關係網址

信息批露網址 www.sse.com.cn

所屬板塊 未ST板塊,金融地產,計畫再融資,摘帽,大盤藍籌,奧運,超漲,重組概念股,網路股,新股增發板塊,青鳥系,計算機套用服務業,北京市,房地產開發,全A,增持回購,借殼上市,預盈預增

經營範圍 房地產開發、經營、投資及物業管理(以公司登記機關核准的為準)。

主要產品及業務 房地產、投資及物業管理

會計師事務所 中瑞岳華會計師事務所有限公司

會計師 郭楓,楊曉輝

律師事務所 北京市國楓律師事務所

律師 郭昕,李曉曦

公司簡介

信達地產股份有限公司(簡稱“本公司”或“公司”)曾用名北京市天橋百貨股份有限公司、 北京天橋北大青鳥科技股份有限公司,其前身北京天橋百貨商場(簡稱“天橋百貨”)成立於1953年,1984 年7 月20 日發起設立了中國改革開放以來第一家正式註冊的股份制企業,1993 年5 月經北京市經濟體制改革委員會京體改委字(1993)第43 號文批准,同意天橋百貨作為規範的社會募集公司向社會公開發行股票,發行後總股本為47,435,468 股,同時股票在上海證券交易所掛牌交易。

發展歷程

1994 年1 月天橋百貨實施每10 股送2 股、配售8 股方案後,股本增至76,318,933 股;1998 年 4 月天橋百貨實施每10 股送2 股方案後,股本增至91,582,720 股。

信達地產

信達地產1998 年12 月29 日,北京北大青鳥有限責任公司通過協定方式受讓天橋百貨法人股,持有本公司15,349,870 股,占股本總額的16.76%,股權轉讓後北京北大青鳥有限責任公司成為天橋百貨的第一大股東。天橋百貨更名為北京天橋北大青鳥科技股份有限公司。

1999 年4 月本公司實施每10 股送3 股方案後,股本增至119,057,536 股;2000 年9 月本公司實施每10 股配售3 股方案後,股本增至137,752,179 股;2001 年10 月本公司實施每10 股轉增3 股方案後,股本增至179,077,832 股;2003 年7 月,本公司實施每10 股派送紅股2 股,每10 股轉增5 股的利潤分配和資本公積金轉增股本方案,本公司股本變更為304,432,315 股。

2006 年7 月24 日本公司召開第三十三次(臨時)股東大會暨A 股市場相關股東會議通過了《北京天橋北大青鳥科技股份有限公司股權分置改革方案》,股權分置改革完成後,本公司將股本變為497,034,936 股。

2006 年12 月20 日控股股東北京北大青鳥有限責任公司持有的公司63,578,766 股,股權因擔保事項被遼寧省高級人民法院拍賣。北京東方國興建築設計有限公司競得北京北大青鳥有限責任公司持有的公司63,578,766 股股權,並於2007 年2 月辦理了股權變更手續,成為公司的第一大股東,持股比例12.79%。

2008 年3 月,本公司進行重大資產重組。作為重大資產重組主要組成部分之一,2008 年5 月19 日,信達投資有限公司通過協定方式以1 元錢受讓公司60,000,000 股,持有公司12.07%的股份,自2008 年8 月12 日至9 月22 日收盤,信達投資有限公司通過上海證券交易所交易系統共增持公司流通股5,631,254 股。至此,信達投資有限公司持有本公司65,631,254 股股權,持股比例為13.20%。

2008 年12 月23 日,經中國證券監督管理委員會《關於核准北京天橋北大青鳥科技股份有限公司重大資產重組及向信達投資有限公司等發行股份購買資產的批覆》(證監許可[2008]1435 號文)和《關於核准信達投資有限公司及其一致行動人公告北京天橋北大青鳥科技股份有限公司收購報告書並豁免其要約收購義務的批覆》(證監許可[2008]1436 號)核准批覆,本公司向東方國興等第三方出售了除本次資產出售交易各方約定由公司保留的全部資產及負債,向五名特定投資者(即:信達投資有限公司、深圳市建信投資發展有限公司、海南建信投資管理股份有限公司、江西贛粵高速公路股份有限公司、正元投資有限公司)定向發行了人民幣普通股股票102,722.5506 萬股人民幣普通股,用於購 買上述五名特定投資者所持有的上海信達、寧波信達、安徽信達、嘉興信達、青島信達、新疆信達、台州信達、吉林信達、上海立人、合肥潤信和海南院士村的100%股權,本次非公開發行股票價格為6.00元/股,每股面值1 元,其中:向信達投資有限公司(以下簡稱信達投資)發行768,887,057 股、深圳市建信投資發展有限公司(以下簡稱深圳建信)27,472,550 股、海南建信投資管理股份有限公司(以下簡稱海南建信)30,619,400 股、江西贛粵高速公路股份有限公司(以下簡稱贛粵高速)100,242,666股、正元投資有限公司(以下簡稱正元投資)100,003,833 股,本次增發後信達投資持有公司54.75% 的股份,為本公司的第一大股東。

成立情況

北京天橋北大青鳥科技股份有限公司(以下簡稱“本公司”或“公司”)原名為北京市天橋百貨股份有限公司,其前身北京天橋百貨商場(以下簡稱“天橋百貨”)成立於1953年,1984年7月20日發起設立了中國改革開放以來第一家正式註冊的股份制企業,1993年5月經北京市經濟體制改革委員會京體改委字(1993)第43號文批准,同意天橋百貨作為規範的社會募集公司向社會公開發行股票,發行後總股本為47,435,468股,同時股票在上海證券交易所掛牌交易。

信達地產

信達地產1994年1月天橋百貨實施每10股送2股、配售8股方案後,股本增至76,318,933股;1998年4月天橋百貨實施每10股送2股方案後,股本增至91,582,720股。1998年12月29日,北京北大青鳥有限責任公司通過協定方式受讓法人股,持有本公司15,349,870股,占股本總額的16.76%,股權轉讓後北京北大青鳥有限責任公司成為天橋百貨的第一大股東。

天橋百貨更名為北京天橋北大青鳥科技股份有限公司。1999年4月本公司實施每10股送3股方案後,股本增至119,057,536股;2000年9月本公司實施每10股配售3股方案後,股本增至137,752,179股;2001年10月本公司實施每10股轉增3股方案後,股本增至179,077,832股;2003年7月,本公司實施每10股派送紅股2股,每10股轉增5股的利潤分配和資本公積金轉增股本方案,本公司股本變更為304,432,315股。2006年7月24日召開第三十三次(臨時)股東大會暨A 股市場相關股東會議通過了《北京天橋北大青鳥科技股份有限公司股權分置改革方案》,將股本變為497,034,936股。

2006年12月20日控股股東北京北大青鳥有限責任公司持有的公司63,578,766股股權因擔保事項被遼寧省高級人民法院拍賣。北京東方國興建築設計有限公司競得北京北大青鳥有限責任公司持有的公司63,578,766股股權,並於2007年2月辦理了股權變更手續。

2008年4月27日,東方國興將所持公司63578766股股份中的60000000股以1元錢的價格轉讓給信達投資有限公司(下稱:信達投資),並於5月19日辦理股權變更手續;東方國興所持公司其餘3578766股股份過戶至北京東方國興科技發展有限公司。至此,信達投資持有公司12.07%的股份,成為公司的第一大股東。

十大股東

| 股東名稱 | 持有無限售條件股份的數量 | 股份種類 |

| 信達投資有限公司 | 51,755,982 | 人民幣普通股 |

| 北京崇遠投資經營公司 | 22,035,109 | 人民幣普通股 |

| 易方達行業領先企業股票型證券投資基金 | 13,200,000 | 人民幣普通股 |

| 易方達積極成長證券投資基金 | 12,504,764 | 人民幣普通股 |

| 海通-中行-FORTIS BANK SA/NV | 12,328,858 | 人民幣普通股 |

| 易方達價值精選股票型證券投資基金 | 11,502,317 | 人民幣普通股 |

| 匯添富均衡增長股票型證券投資基金 | 10,039,812 | 人民幣普通股 |

| 益民紅利成長混合型證券投資基金 | 8,856,680 | 人民幣普通股 |

| 廣發聚瑞股票型證券投資基金 | 8,499,715 | 人民幣普通股 |

| 大成財富管理2020 生命周期證券投資基金 | 8,000,000 |

重要事項

國際合作

國際合作公司治理的情況

公司按照《公司法》 、《證券法》等法律法規及證監會、上交所發布的有關公司治理的規範性檔案要求,從自身出發,不斷完善法人治理結構,規範公司運作,促進公司發展。公司治理的實際情況符合《上市公司治理準則》等規範性檔案的要求。報告期內,公司制訂和完善了《信達地產股份有限公司章程》、《信達地產股份有限公司重大信息內部報告制度》、《信達地產股份有限公司關聯交易公允決策制度》、《信達地產股份有限公司審計委員會年報工作規程》、《信達地產股份有限公司總經理工作細則》等一系列公司治理的規章制度。股東大會、董事會、監事會及經理層之間權責分明、各司其職、運作規範、勤勉盡責。公司運作嚴格按照相關規定進行決策和履行信息披露程式,不存在違規擔保情況,公司信息披露做到了及時、準確、真實、完整。

重大訴訟仲裁事項

本公司的控股子公司青島信達與青島興源房地產開發有限公司案1994 年10 月26 日,青島信達與青島萬博科貿發展公司簽訂《合作協定》,共同投資開發位於青島市東部開發區東海路南側E-2 號地塊,建設住宅、商業寫字樓。因青島萬博科貿發展公司未履行《合作協定》約定義務,青島信達將青島萬博科貿發展公司及新設立的項目公司:青島興源房地產開發有限公司(以下簡稱“興源公司”)訴至青島市中級人民法院。

1996 年10 月8 日,經青島市中級人民法院主持調解,青島信達與興源公司達成《民事調解書》([1996]青民初字第32 號),確認興源公司共交給青島信達“興源花園”房屋46 套。興源公司陸續將46 套“興源花園”房屋交付青島信達。因興源公司原因,青島信達無法正常使用上述房屋,且因上述房屋的土地使用權證、開發手續不齊備等,無法辦理產權登記手續。鑒於上述情況,青島信達向青島市中級人民法院申請強制執行。

2002 年10 月23 日,青島市中級人民法院下達了(2002)青執一字第43 號《執行通知》,要求興源公司限期履行義務。在執行過程中,青島信達發現上述房屋中的22 套已由興源公司擅自出售並辦理了銀行按揭貸款。為維護自身權益,青島信達對剩餘的24 套房屋進行了產權備案登記,變更執行請求,要求興源公司賠償損失人民幣1,894.49 萬元,並向青島市中級人民法院提出申請,依法查封了興源公司相應房產作為執行標的。

根據青島青房評估事務所有限公司2007 年4 月30 日出具的《評估報告書》(青房估字07-ZYJ002),上述房產經法院委託評估,在2007 年4 月30 日估價時點的公開市場價值為人民幣3,499.89 萬元整。青島市中級人民法院分別於2007 年12 月11 日、2008 年5 月7 日委託拍賣行對上述房產公開拍賣後流拍。因興源公司就[1996]青民初字第32 號《民事調解書》申請再審,2009 年2 月17 日收到山東省高級人民法院(2008)魯民監字第379 號《民事裁定書》,裁定:

1、指令青島市中級人民法院另行組成合議庭進行再審該案;

2、再審期間,中止原判決的執行。該再審案已於2009 年2 月24 日、2009 年3月12 日開庭審理。

2009 年7 月22 日,青島中院下達(2009)青民再初字第1 號《民事裁定書》,駁回興源公司的再審申請,恢復該院《民事調解書》([1996]青民初字第32 號)的執行。

背景資料

布局住宅區,成本低廉

收購完成後,信達地產擁有未結算項目的權益建築面積高達430萬平方米,主要分布在長三角的二、三線城市。其產品定位以普通住宅為主,由於擁有良好的政府資源,公司還有機會參與舊城改造。

從項目選址上,信達地產更多選擇在城市的成熟區域開發。公司項目的特點是單體建築面積規模小且比較分散,這有利於化解系統性風險。項目分散的另一好處是利潤可以更快的體現。

這一點從萬科和富力的利潤釋放速度可以得到說明,富力的項目儲備約為萬科的1.5倍,但萬科的淨利潤卻是富力的2倍,主要是因為萬科項目分散,同時有更多項目資源可供銷售,並更快地將利潤反映到報表中。信達地產共430萬平方米的土地儲備分布在36個項目中,這種分散的發展模式將最大限度保證公司的利潤可釋放速度。

此外信達資產注入的土地中約有78%是在2001-2006年獲得的,當時的地皮價格比較低廉,相比目前市場已經發生明顯升值。由於屬於同一控制人下屬所發生的收購,溢價部分一次性沖銷資本公積,收購土地的成本按原始價格體現在賬面中,成本最高項目的樓面地價不超過2000元/平方米,而公司項目的整體銷售均價約為5000元平方米,這保證了公司利潤率。

政府背景和金融資源

公司的實際控制者信達資產管理公司是國內第一家專門處置不良資產的專業公司,自1999年成立後,收購和管理的各類不良資產超過萬億元。對國有銀行改制和國企改革提供了有力支持,在此過程中也積累了豐富的地方政府和金融資源。

而對於房地產公司而言,與政府和金融機構的溝通是開展業務的兩個最重要環節,作為集團下屬的唯一房地產運作平台,集團會將積累的資源優勢傾斜至上市公司,幫助公司得到更多金融支持和拓展項目的機會,這也是國金證券看好公司的重要原因之一。

從公司過往拿地方式中也能看出政府資源對公司的傾斜,雖然公司拿地途徑中涵蓋了協定和股權收購等各種方式,但是其中協定部分占到42%。雖然目前協定出讓方式已成為過去時,但在舊城改造方面政府仍會綜合風險角度去選擇值得信任的開發商,公司在獲取項目方面仍有優勢。

盈利預測

國金證券預計公司2009年每股收益為0.62元,動態市盈率為14.9倍,就2009年來看,同行業內重點公司動態市盈率已經普遍在20倍以上。

集團的政府和金融資源背景將幫助公司發展提速,公司估值至少不應低於行業內重點公司平均水平,賦予公司2009年20倍市盈率,目標價格12.4元,有投資機會。

分公司

| 上海信達銀泰置業有限公司(簡稱“上海信達”) | 寧波信達中建置業有限公司(簡稱“寧波信達”) |

| 安徽信達房地產開發有限公司(簡稱“安徽信達”) | 嘉興市信達建設房地產開發有限公司(簡稱“嘉興信達”) |

| 青島信達榮昌置業集團有限公司(簡稱“青島信達”) | 新疆信達銀通置業有限公司(簡稱“新疆信達”) |

| 台州信達置業有限公司(簡稱“台州信達”) | 吉林信達金都置業有限公司(簡稱“吉林信達”) |

| 上海立人投資管理有限公司(簡稱“上海立人”) | 合肥潤信房地產開發有限公司(簡稱“合肥潤信”) |

| 海南院士村開發建設有限公司(簡稱“海南院士村”) |

造星運動

信達投資地產

信達投資地產信達投資整合11家區域地產公司擬搭ST天橋成為地產明星,這一夢想若要成真仍欠關鍵一步。分析人士認為,解決同業競爭問題或是順利通過證監會審批的真正“天橋” 資本市場的“造星運動”背後總少不了一個大財團的運作。ST天橋(600657.SH)被信達投資有限公司(下稱“信達投資”)重組後儼然就是一顆即將升起的地產明星。

ST天橋發布公告稱,擬向信達投資、深圳建信、海南建信、正元投資和贛粵高速定向發行股份,收購上述公司所持有的上海信達、寧波信達、安徽信達、嘉興信達、青島信達、新疆信達、台州信達、吉林信達、上海立人、合肥潤信、海南院士村等11家公司的100%股權。由於海南建信和深圳建信均為信達投資的控股子公司,因此,上述交易完成後,信達投資將直接和間接持有ST天橋58.82%的股份,成為ST天橋的控股股東。

資料顯示,信達投資是以房地產開發為主導產業,集酒店經營為一體的大型綜合性企業集體,其實際控制人是財政部下屬的中國信達資產管理公司(下稱“中國信達”),具有雄厚的金融實力和資源優勢。 然而“信達系”的這次資本運作並不利落,實際控制人及其子公司與上市公司發生嚴重同業競爭的問題,使ST天橋的星途並不順暢。

浩蕩的造星運動

將旗下二三線房地產公司大範圍整合,並大手筆的借殼上市,這在地產界雖不是先例但也屈指可數。此次參與交易的11家房地產公司及其下屬公司,廣泛分布在“長三角”地區、長春、烏魯木齊、合肥、青島、海口等多個地區。其中,上海信達具有房地產一級開發資質,可以在全國範圍內開發房地產項目。寧波信達、安徽信達等6家公司具有房地產二級開發資質。

2007年度信達投資的報表顯示,信達投資資產總額為135.51億元,去年公司實現主營業務收入22.44億元,實現淨利潤6.10億元。截至公告日,信達投資房地產土地儲備(含在建和擬建項目)面積317.32萬平方米,規劃建築面積518.91萬平方米。其中,吉林信達的信達·東灣半島項目屬於棚戶區改造開發性質,位於長春市中心區域,規劃建築面積126.68萬平方米。是長春市最大的棚戶區改造項目,也是吉林省重點工程。 與不在中小板上市的兩家地產類上市公司比較,同為二三線城市從事地產開發業務,經過高度整合之後的“信達地產”,顯然具有一定的優勢。合肥城建(002208.SZ)2007年度實現營業收入4.18億元,資產總額11.87億元,利潤總額1.13億元,淨利潤0.75億元。目前土地儲備規劃建築面積為129.48萬平方米。

2007年度,濱江集團(002244.SZ)房地產實現主營業務收入為26.3億元,淨利潤4.5億元。截至2008年2月,濱江地產擁有的在建和擬建土地總規劃建築面積230.52萬平方米,權益規劃建築面積為205.45萬平方米。分析人士認為,與單一區域的房地產公司比較,優勢在能夠有效避免因某個地域市場不景氣而導致企業經營業績大幅滑坡的情形,從而有利於交易完成後本公司經營業績的平穩性。但同時,過於分散的產權管理會給ST天橋今後的整合帶來隱形的風險。

同業競爭隱患

對於“信達系”此次較大的整合動作,中信證券地產行業分析師丁勇才對《財經時報》記者說:“在資本市場低迷的情況下,借殼上市成本較低。信達投資經過整合不同區域的地產公司實現上市,要比正常上市融資風險係數低很多。” 同時他進一步強調:“目前看來,儘管這一動作較大,但是信達並沒有將全部的房產業務都裝進上市公司。同業競爭的問題將是其能否通過證監會審批的關鍵問題。”

公開資料顯示,本次交易完成後,中國信達及其控股企業的房地產開發業務將主要集中於上市公司。但由於歷史原因,中國信達和信達投資仍有少量房地產開發業務無法通過本次交易進入上市公司。實際上,中國信達通過其全資子公司華建國際集團有限公司(簡稱:“華建國際”)控股的部分子公司,信達投資的控股子公司同達股份都從事多項房地產業務。

資料顯示,華建國際全資子公司華建國際實業(深圳)有限公司從事單項房地產開發經營。華建國際子公司信達建潤房地產有限公司、北京君合百年房地產開發有限公司、浙江省建設房地產開發有限公司均從事房地產開發業務。其中浙江省建設房地產開發有限公司控股子公司慈谿市三北房地產開發有限公司,參股子公司杭州華建置業有限公司、湖州新華置業有限公司(參股子公司)也都以房地產開發為主營業務。同時,華建國際集團有限公司通過Catic, LTD.(是一家在英屬維京群島註冊的公司,沒有從事具體業務)持有銀建國際22.90%股權。銀建國際主要從事中國房地產業務,其中位於瀋陽的東環國際花園項目,北京的四合院項目都歸旗下。另外信達投資的控股子公司海南萬立達實業有限公司、廣州市德裕發展有限公司也從事多項房地產業務。

這顯然構成了實際控制人及其子公司與上市公司產生同業競爭的問題。“借殼擬定計畫已獲得董事會通過,在7月31日召開股東大會之後,此交易方案將會提交證監會審核,如果信達方面不能合理解釋同業競爭問題,那么最後的交易仍會存在變數。”丁勇才對記者說。

發展戰略

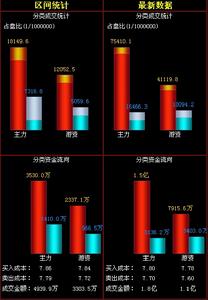

數據統計分析圖

數據統計分析圖儘管近期國內地價回升,地王頻現,但土地市場恐怕遠未到爭奪最激烈的時刻。對於土地市場的嚴酷競爭,某知名開發商做了個風趣的比喻:土地好比中世紀的貴族小姐,人數有限,男人們為與之婚配互相殘殺;其中央企便如王公貴族,以銀行信貸為華麗馬車,政府關係做鋒利配劍,占盡優勢,而普通民企莫能與之爭風,只能瞄準郊區丫鬟。

2009年4月成功借殼上市的信達地產(11.04,-1.03,-8.53%),一方面如保利地產(21.88,-1.77,-7.48%)一樣,擁有華麗的馬車和配劍,一方面又坐擁大量低價土地,並掌握著獲取土地的秘密通道。

實力大股東

信達地產的大股東是信達投資,信達投資則是中國信達資產管理公司的全資子公司。信達資產管理公司是國內第一家專門處置不良資產的專業公司,成立以來,累計收購、管理各類不良資產1萬多億元,資產涉及國家開發銀行、建行、中行、工行、交行、上海銀行、深圳商業銀行等多家銀行,其中建行最多。在此過程中,信達資產管理公司積累了豐富的地方政府資源與金融資源。對於房地產公司而言,與政府和金融機構的溝通是開展業務的兩個最重要環節。

此前,信達投資曾公開承諾將整個集團內房地產開發業務交由信達地產完成,同時,集團會幫助公司得到更多金融支持和拓展項目的機會。上市後短短几個月,信達資產管理公司已通過借款和債權轉讓方式給上市公司提供3 筆扶持資金,計10.1億元。憑藉與建設銀行(5.86,-0.10,-1.68%)的歷史淵源關係,信達地產更易獲得建行的信貸支持。信達地產2008年長期借款15.23億元,其中建行提供5.7億元,超過1/3。經本刊測算,信達地產借款的平均借款利率為6.24%。此前,本刊曾測算保利地產的有息負債平均利率為6.36%,萬科則為7.50%。

充沛的金融資源是地產公司做大做強的首要因素,這從保利連續幾年高速增長可見一斑,而萬科主要依靠資本市場進行的9次共達210億元融資,實現擴張。而信達地產借款利率堪與保利地產相匹敵,比萬科整整低一個百分點。而且,信達投資還以其他形式為信達地產提供“資助”。從此次注資看,信達地產向大股東購買資產的總體評估增值率為53.73%,遠低於2006年 和2007 年行業平均311%的增值水平。而實際上,信達地產拿地很早,其賬面價值低廉,低增值率為上市公司今後穩定發展打下基礎。另外,2008年末,信達地產其他應付款為14.8億元,其中,對信達投資的應付款為8.92億元,其中6.72億元賬齡超過一年。

鎖定低價地

信達地產實質上是將原建行分布於各省市的房地產開發業務進行整合後上市的。這些項目最早屬於建行的三產,具有較長的房地產開發歷史,後來由於政策限制均從銀行資產中剝離而進入信達資產管理公司的。本次注入上市公司的資產共有在開發和待開發項目35個,總占地面積300萬平方米,可開發建築面積510萬平方米,這其中約78%的土地是在2001年-2006年獲得的,成本極為低廉。2008年,信達地產賬面存貨61.97億元,可開發面積510萬平方米,由於存貨中包括土地儲備、在建工程及已建未售的樓盤,由此推算平均土地成本最多不超過1200元/平方米。

這些土地主要分布於寧波、嘉興、青島、長春、烏魯木齊等12個城市。其中成本最高項目的樓面地價不超過2000元/平方米,而公司項目的整體銷售均價約為5000元/平方米,這保證了公司的利潤率水平。在萬保招金四家龍頭地產公司里,保利地產2006年以來新增土地樓面地價為2051元/平方米,同期,萬科、招商、金地則分別為2517元/平方米、3166元/平方米和3150元/平方米。 即便和以開發二、三線城市為主營的榮盛發展(19.65,-1.59,-7.49%)(002146)相比,信達地產仍存在成本優勢。榮盛發展自2007年上市以來,斥資40.6億元拿地14塊,共329.3萬平方米,平均樓面地價1233元/平方米。

雖然信達地產拿地途徑中涵蓋了招牌掛、協定和股權收購各種方式,但其中協定部分占到42%。雖然目前協定出讓方式已成為過去時,但在舊城改造方面,政府仍會選擇值得信任的開發商。比如,2006年信達地產在長春參與了舊城改造,獲得信達東灣半島項目,土地為協定劃撥,目前國有劃撥土地使用證和建設用地規劃許可證已經全部取得。該項目位於長春市中心區域,規劃建築面積126.68萬平方米,是長春市最大的棚戶區改造項目,也是吉林省重點工程。考慮拆遷成本,項目的樓面地價僅為每平米360元,而預計售價可達到4800元。

秘密通道

信達地產現有土地可支持公司未來2-3年業績增長,但2009年上半年,公司未有拿地動作。從中長期而言,公司還要進一步培育自身的競爭優勢。2008年年報中,管理層表示,今後宜最佳化地產業務布局,積極推動北京、上海等一線城市的項目拓展計畫。實際上,從信達地產的歷史淵源看,整合建行剝離的資產,可能是其今後獲取低價土地的一個秘密武器。

在接受本刊採訪時,信達地產管理層透露:“信達資產剝離銀行的不良資產中,一些權屬不清晰或者過於零碎的地塊條件不成熟,不適合打包注入上市公司,但還是有些比較優質的資產,如某些地產公司的債權和比較完整的地塊,將來不排除注入上市公司。上市公司也會積極爭取從集團獲取這樣的優質資產,這是除了招拍掛以外,公司獲取土地的重要路徑。信達投資旗下的另一上市公司同達創業(17.20,-1.02,-5.60%),地產業務也接近尾聲,今後集團將把信達地產作為唯一的地產上市平台。” 儘管信達資產管理公司面臨十年大限,轉型迫在眉睫,但總裁田國立曾明確表示:“轉型不是轉行,信達必須堅持以不良資產處置經營和託管重組為主業,積極拓展多元化的金融服務業務。”6月份,建行董事長郭樹清也表示,建行有興趣入股信達資產。

投資亮點

1.公司2009年前三季度主要財務指標:每股收益0.0662(元),每股淨資產3.0300(元),淨資產收益率2.1900%,營業收入1122133045.0800(元),同比增減-38.2184%;歸屬上市公司股東的淨利潤100925853.35(元),同比增減-22.3707%。

2.公司向信達投資申請委託貸款總額度為1.39億元人民幣;2009年公司全資子公司將向信達投資申請續借委託貸款總額度為8億元人民幣,並由公司為其提供連帶責任保證。

3.公司的重大資產重組已基本完成,尚有少部分出售股權資產的變更手續仍在辦理中,未完成變更的股權資產占全部應剝離股權資產交易價格的10.22%,占全部應剝離資產交易價格的7.50%。

4.公司第三次安排的股權分置改革(簡稱:股改)限售流通股13875272股於2009年9月14日起上市流通。