職能

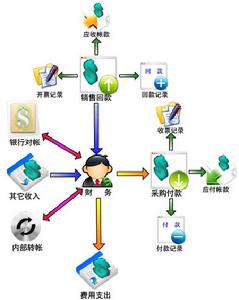

企業內部銀行

企業內部銀行1.結算職能

內部銀行對下屬各核算及其之間的經濟往來,諸如:原材料、燃料、動力供應、產成品與半成品的轉移、勞務提供、器材設備的供應、商品採購、庫存、銷售、服務及營業費用發生,以及各種費用支出、解繳,資金調撥,都運用企業內部結算價格和相應的內部支付手段,及時準確地進行內部核算。

效果

對原來內部各單位相互經濟往來,縮短了結算時間,尤其原各單位在社會上的銀行多頭開戶,結算時間長的局面大為改善,活化了資金,減少了在途資金占用。通過強化內部結算紀律,解決內部資金相互拖欠問題。原來企業內部單位之間實物形態轉移,體現為企業內部一切經濟活動。通過內部結算變成模擬外部市場核算的商品交換、結算關係,樹立直觀的價值觀、成本觀、商品觀。

2.融資信貸職能

以資金有償占用的原則,引入信貸機制,運用利息槓桿調節作用,促進企業內部資金使用效率、效益。

集中和吸納企業下屬各單位的貨幣資金,利用信貸槓桿進行內部資金融通,並儘量減少對外借款。

效果

改變了原來內部各單位分頭向銀行貸款、內部不能相互融通的情況,改進了資金多餘與緊缺、苦樂不均的局面,減少了對外貸款,節省了對外銀行貸款利息。

發揮橫向拆借和縱向調劑職能,把有限資金真正用在刀刃上,促進各下屬單位精打細算、少貸、早還,提高企業支付能力。

3.監督控制職能

監控職能主要通過企業核實的各項資金定額、財務收支計畫、經濟責任制指標體系、結算制度、結算程式、內部結算價格體系、內部契約、經濟糾紛仲裁制度等實現。

效果

通過監督、控制,使許多不合理開支、資金外流問題、違法亂紀現象得到遏制和改善。通過事前預測、事中監督、事後核算進行全過程管理,彌補傳統財務會計事後算帳的不足。

4.信息反饋職能

通過內部銀行核算資料,準確反映企業和下屬各單位的收入、支出、節餘情況和經營業績,加強信息反饋,及時為企業領導決策和調整信貸計畫提供依據。

效果

對各下屬單位收支、結存情況反饋及時。公司通過建立資金收、支、存制度,每天對各單位資金收、支、存情況統計上報,及時掌握各單位資金動態、銷售經營情況。

適用範圍

企業內部銀行

企業內部銀行企業集團。包括覆蓋整個集團全資企業,控股、參股乃至關聯企業。這是企業集團時下不能建立集團財務公司,而加強財務管理、塑造內部融資機制的最佳方法。

大中型實體性企業。包括大型聯合企業(鋼鐵廠、化工廠、化肥廠、石化廠、機械總廠)、礦務局、港務局等企業,覆蓋其下屬各個生產分廠、車間、三產企業、合資企業乃至職能部、室。

控股性總公司。對下屬控股、參股形成的企業群體建立內部銀行,作為管理控制的一種手段,如農工商總公司、投資管理公司、行業控股公司。

大型事業單位。如高等院校、設計院、科學院、研究所,主要對下屬各部門、機構和科研開發公司的事業經費、科研經費和企業資金的統盤管理。

原則策略

企業內部銀行

企業內部銀行遵守企業財務通則、會計準則的基本要求,與現行財務會計核算體制相結合,發揮事前、事中控制作用。如果完全脫離現有財會體系另搞一套,將增加企業管理難度和複雜性。

2.企業內部銀行運作的工作量和成本要適中

企業內部銀行新組建和運作將增加額外管理工作和運行成本。在設立前,須對其本身進行成本棗效益分析。如果內部銀行的體系、機構搞得過大,程式過於複雜,會減緩經營決策速度,反而得不償失。

3.合理劃分出下屬責任單位在中國企業管理中,一個傾向是在企業內部劃小核算單位,甚至大量劃出獨立核算單位,實行自負盈虧,其目的是增加下屬單位激勵機制和經營壓力;但其副作用是企業內部出現本位主義,出現諸侯割據的現象。盲目自求發展,反而損害整體利益。從這個角度講,企業內部核算單位並不是劃得越細越好。

企業須適當劃分下屬責任單位,合理區分內部獨立核算(法人型下屬單位)和非獨立性核算,尤其對工序相關性的聯合生產企業,更不宜劃分出獨立核算單位。對非獨立核算單位,可以採用“模擬法人”核算經營。

因為下屬責任單位均須在內部銀行下戶,下屬責任單位數量與內部銀行工作量成正比,應考慮合理設立責任單位。

4.遵守國家金融法律、法規和政策

國家、政府還未出台對內部銀行的專門的監管法律、法規,還須遵守散見於其他法律、法規中的相關條文,在現行法律環境範圍內合法運行。尤其是內部銀行的各項職能須嚴格限定在企業邊界內,不能任意在社會上亂集資、亂融資和亂投資。要認識財務公司與內部銀行的根本區別。

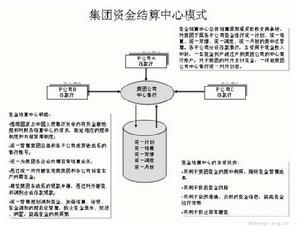

5.與企業層次結構相匹配

一般而言,一個企業具有二級、三級管理層次。對大型企業或企業集團而言,甚至可能有四級、五級下屬單位。

對二、三級企業(群體),當所有下屬責任單位數量不多時,可設立一級內部銀行。

對具有三、四層的大企業、集團、下屬責任單位龐大時,可設立二級內部銀行。第一級為集團級內部銀,第二級為子公司級內部銀行。例如,在礦務局,可設局級內部銀行和礦級內部銀行。

6.考慮與現行企業管理體制接軌

內部銀行的組織機構、核算辦法心量簡化、實效化,與現行組織系統相銜接。當然,可以有不同的實施策略:一種是整備好企業基礎管理工程再實施企業銀行;另一種是待條件基本具備時即以實施,一邊運行內部銀行,一邊反向拉動管理體制趨於完善。

7.選擇最佳功能組織結構

內部銀行具有結算、信貸、監控、信息反饋四項職能,對不同企業組建內部銀行。這幾項職能的重要性不一定均衡、同等權重,有的企業側重於結算,有的企業側重於內部資金融通。因而,企業可根據自身目的,選擇自身內部銀行的功能結構。當然,在不同的運行階段,可適時調整其權重結構。

8.參考和吸收先進經驗

國內外具有組建企業內部銀行的較多經驗,應充分吸收這些典型的合理性和成功之處,在融合貫通基礎上創新和結合實情操作。

企業內部銀行對企業各下屬單位的內部結算價格制定須以市場價格為依據。如果內部價格高於市場價格,買方單位受到損失;賣方覺得成本比市場高也可以銷售出去,感覺不到降低成本、改進自身生產管理的壓力,從而也就削弱企業競爭力。

實行“單軌制”制(如在日本索尼集團),就是當企業內部價格高於市場價時,買方單位有權可從外部市場挑選採購,不必從本企業購進。

運行模式

企業內部銀行

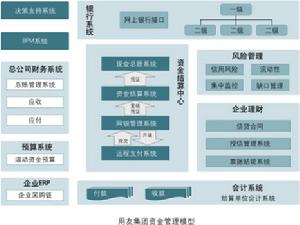

企業內部銀行方案1:“雙軌制”企業內部銀行

現行財務會計核算體系與內部銀行責任會計核算體系相互獨立,各自平行地開展核算。前者側重於企業實際經營效果的真實反映和對外報告財務信息,後者側重於對責任單位內部經濟責任業績的反映、核算。

特點

內部銀行核算的財會信息屬商業秘密,沒有義務向社會公開。雙軌制有利於保護企業的商業秘密

設立兩套核算體系、甚至兩套機構人員,加大日常處理工作量,造成許多重複勞動,增加企業管理成本

對現行財務信息和制度的硬約束和對內部銀行的軟約束,可能造成對內部銀行缺乏應有的重視,內部銀行運行效果不甚理想

適用場合

管理基礎薄弱的企業

人為劃分多個責任單位核算的企業

方案2:“單軌制”企業內部銀行

內部銀行帳務組織與原有財務會計核算帳務組織融為一體,一般是在國家規定的企業財務通則、會計準則的會計科目基礎上,增設部分責任會計核算科目,將內部銀行會計核算納於現行會計核算體系,形成統一的一本帳核算制度。

特點

單軌制會計制度同時具有對外、對內報告的雙重職能

簡化會計帳務處理業務工作量,避免重複勞動

適用場合

管理基礎較高的企業。

方案3:“銀企聯合”內部銀行

企業與在其開設基本帳戶的商業銀行,聯合開辦內部銀行。內部銀行的對外業務:為企業財務部和下屬單位開立帳戶、發放貸款、辦理結算和票據承兌貼現,代理發放債券、股票等。對內業務:對企業下屬責任單位開設內部結算帳戶,進行內部經濟往來結算。

特點

具有對內結算和對外結算的雙重結算功能

能發揮金融機構和積極性,營造良好的銀企關係

需要當地人民銀行和其他上級機關的批准

需要銀企雙方確定內部銀行運行的規章制度

適用場合

大型企業或企業集團。

模式運用

企業內部銀行

企業內部銀行2、大多數欲建立內部銀行的企業,可一步到位採用“單軌制”。

3、在中國金融、信貸體制改革,尤其目前推行的“主辦銀行制”背景下,對一些大企業、企業集團、上市公司可嘗試(與主辦銀行)聯合建立銀企結合型的內部銀行。

4、隨著中國企業管理不斷加強、計算機套用水平提高,在三種內部銀行中,“雙軌制”將逐步淘汰,單軌制將成為主體,銀企結合型的內部銀行將被更多大企業套用。