居住國政府將本國納稅人的國外所得匯總徵稅時,允許本國居民(或公民)就其境外所得或財產已向有關政府繳納的稅收充抵在本國的應納稅額,但允許充抵的數額不能超過同項所得財產按照本國稅法計算的應納稅款(即抵免限額;在居民(或公民)僅有來源於某一外國的同類所得以及僅在某一外國擁有應稅財產的情況下,其在居住國(或國籍國)應納稅額計算公式如下:

在居住國應納稅額=納稅人全部所得(或財產)×本國稅率-外國稅收(當外國平均稅率低於或等於本國時)或抵免限額(當外國平均稅率高於本國時)

限額抵免,又稱“一般抵免”。是指對跨國納稅人在收入來源國繳納的稅款給予抵免的額度,不得超過納稅人國外所得按居住國所得稅稅率所應繳納的稅款額。如中國《中外合資經營企業所得稅法施行細則》第32條規定的抵免額不得超過國外所得額按照中國稅法規定稅率計算的應納稅額。”即是典型的限額抵免。但也有少數實行限額抵免的國家規定,在以往和以後的納稅年度有多餘限額的條件下,允許當年超過部分按迴轉前幾年或結轉後幾年的辦法來抵免,仍有超過部分則不再進行抵免,如美國、日本。目前世界上大多數國家均實行限額抵免制。

居住國政府將本國納稅人的國外所得匯總徵稅時,允許本國居民(或公民)就其境外所得或財產已向有關政府繳納的稅收充抵在本國的應納稅額,但允許充抵的數額不能超過同項所得財產按照本國稅法計算的應納稅款(即抵免限額;在居民(或公民)僅有來源於某一外國的同類所得以及僅在某一外國擁有應稅財產的情況下,其在居住國(或國籍國)應納稅額計算公式如下:

在居住國應納稅額=納稅人全部所得(或財產)×本國稅率-外國稅收(當外國平均稅率低於或等於本國時)或抵免限額(當外國平均稅率高於本國時)

抵免限額是居住國(國籍國) 政府從維護本國的稅收權益出發,對本國居民 (公民)已向非居住國 (非國籍國) 政府繳納的所得稅或一般財產稅稅額,允許在國內進...

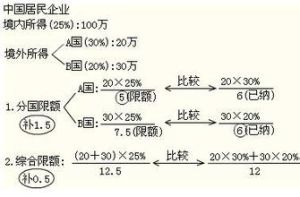

抵免限額的計算 超限額年度結轉計算 中國稅法變革 舉例說明 鼓勵境外投資分國限額抵免,是“綜合限額抵免”的對稱,是指就納稅人從境外各國所取得的收入按不同國家分別計算抵免限額,然後按照其在該國繳納稅款數額與該國的抵免限額的關係...

什麼是分國限額抵免 分國限額抵免的計算限額抵免法是以納稅人境外所得按照本國稅率所計算出的數額為抵免數額,其在外國繳納的稅款低於抵免限額的部分可以在本國應繳納的所得稅款中予以扣除,而超出限額的...

分項限額抵免的計算 利息所得的抵免限額為:(1000+500)×30%×50/(1000+500)=15萬元 其他所得的抵免限額為:(1000+500)...

什麼是分項限額抵免 分項限額抵免的計算什麼是不分項抵免限額 不分項抵免限額,亦稱“不分項限額法”,是“分項抵免限額”的對稱,抵免限額的一種計算方法。 (2)境外甲國分支機構營業所得150萬元...

什麼是不分項抵免限額 不分項抵免限額舉例說明綜合限額抵免亦稱“綜合限額法”,“分國限額抵免”的對稱。所謂綜合限額抵免是指,對於納稅人就其來源於不同國家的所得分別在來源國繳納的稅款,不是分別計算而是...

綜合限額抵免的計算公式直接抵免是間接抵免的對稱。稅收抵免的一種形式。適用於同一經濟實體的跨國納稅人的稅收抵免方法。直接抵免適用於自然人和同一法人中的總公司與分公司。直接抵免分...

概念 概述抵免法是避免國際雙重徵稅的基本方法之一。指居住國 (國籍國) 政府準許本國居民(公民) 以向非居住國 (非國籍國) 政府已納的所得稅或一般財產稅,抵沖其...

抵免類型 分類方法