含義

貨幣主義的政策主張。作用

單一貨幣規則

單一貨幣規則按平均國民收入的增長率來規定並公開宣布一個長期不變的貨幣供應量的增長率,是貨幣政策唯一的最佳選擇。這種使貨幣供應量在一定時期(如一年)按固定的比例增長的主張便被稱為單一規則的貨幣政策。這一政策主張包括了兩重含義:①排除利息率、信貸流量、準備金等因素,而以貨幣供應量作為貨幣政策的唯一支配因素,及唯一控制指標。②反對凱恩斯主義的相機行事的貨幣政策,而主張以既定的數量規則來防止貨幣政策的搖擺性。單一規則的貨幣政策是與貨幣主義的主要觀點相聯繫著的,那就是,私營經濟具有其內在的穩定性,短期經濟不穩定的基本原因就是政府當局反覆無常的干預,認為政府的唯一任務就是為私營經濟提供一個穩定的貨幣環境。因此,單一規則的貨幣政策的目的,在於使貨幣供給量不要限制國民收入的自然的增長。

弗里德曼的“單一規則”貨幣分析邏輯是這樣的:貨幣供給要與貨幣需求相適應,從貨幣需求角度出發,貨幣需求主要由恆久性收入決定。由於恆久性收入具有高度的穩定性,所以受恆久性收入支配的貨幣需求也是穩定的,貨幣流通速度的變化也是不大的。既然如此,就必須以穩定的貨幣需求函式為基礎,所以貨幣供給也應該是穩定增長的,貨幣當局將貨幣供應量作為貨幣政策的目標,貨幣供應量始終不變地以一種固定的比率增加,並大致與經濟成長率相適應的政策,就稱為“簡單規則”的貨幣政策。由於貨幣供應量的變動是物價水平發生變動的最根本的決定因素,通貨膨脹是物價水平持續、普遍的上升,所以醫治通貨膨脹就通過控制貨幣供應量的過度增長來實現。

淵源及影響

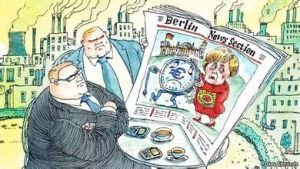

以國家干預經濟為基調的凱恩斯學派,倡導“相機抉擇”的所謂“權變”政策,在他們看來,經濟生活仿如一條有著榮枯周期的河流,而貨幣供應就是一道閘門,政府作為“守閘人”,應時刻根據“河流”的榮枯狀況,相應地關閉或開啟“閘門”,從而達到平衡貨幣供求、緩解經濟波動的目的。由於凱恩斯主義一直是戰後經濟學的“主流”,因此,“權變”的貨幣政策自然成為西方各國的正統,大行其道。不過,自上世紀50年代後期起,一股反對“權變”的理論旋風從美國東部颳起,高舉這支反旗的領袖是現代貨幣主義學派的“掌門人”弗里德曼,這位個頭矮小但思想超卓的經濟學家,雄辯滔滔地對凱恩斯的“權變”政策進行了批判。

弗里德曼認為,“權變”政策不僅事實上很難收到預期效果,甚至會適得其反,造成經濟的大起大落。據此,他力主政府放棄傳統的“權變”政策,而建議用一種預先制定的對貨幣投放有約束力的“規則”取而代之,比如,把貨幣供應的年增長率,長期地固定在與經濟成長率以及勞動力增長率大體一致的水平上。這就是所謂著名的“簡單規則”或“單一規則”的貨幣政策。

弗里德曼用鐵證如山的歷史事實證明,“相機抉擇”的貨幣政策往往會使經濟更不穩定。他通過對歷史大量統計資料的考察和實證研究,指出貨幣政策只有在經歷了一個易變的、長期的“時滯期”後才能作用於經濟。具體地說,從中央銀行貨幣供應的變化到經濟生活中反映出這種變化之間,存在著兩個“對滯”:貨幣增長率的變化平均需在6~9個月以後才能引起名義收入增長率的變化;在名義收入和產量受到影響之後,平均要再過6~9個月價格才會受到影響,因此,貨幣政策生效的時間往往要經過一年或一年半的時間。

正是由於存在這12~18個月的滯後效應,所以弗里德曼說,中央銀行難以掌握成功實施權變政策所需的必要信息,無法準確預測經濟的未來走向,更不用說去把握現實社會對貨幣政策作出反應的時間和程度,這樣,政府在擴大和收緊貨幣供應量時,就難免會做過頭或做不到位:要么對經濟刺激過度,要么緊縮過度,從而導致與最初願望相反的結果,更加促成經濟的波動和不穩定。

由此可見,政府要擔當好“守閘人”並非易事,弗里德曼認為,政府與其手忙腳亂,倒不如無為而治,制定出一個長期不變的貨幣投放增長的比例規則,比如,貨幣當局在確定貨幣供應量時,牢牢盯住兩個指標:一個是經濟成長速度,另一個是勞動力增長比例,並把貨幣供應的年增長率控制在這兩個指標之內,如此以靜制動、以不變應萬變,反而可以使經濟趨於穩定。

根據自己的估算,弗里德曼指出,美國每年需要增加貨幣1%或2%以配合人口和勞動力的增長,再加上年產量平均增長約為3%,若再考慮到勞動力的增長和貨幣流通速度會隨著實際收入的增加而下降的趨勢等因素,美國貨幣供應的年增長率可定在4%~5%。這種簡單規則的貨幣政策,實際上是政府為貨幣供應確定的一條穩定航線,只要貨幣當局始終遵循這條航線,那么,經濟的大幅度波動就能得以避免。

由於凱恩斯主義的“權變”政策無法化解西方國家的“滯脹”,所以多數市場經濟國家都先後實行了“簡單規則”的貨幣政策,瑞士、德國、日本則被認為是由於實行穩定的貨幣增長政策而控制了通脹;當年以柴契爾夫人為首的英國保守黨政府,更是惟“簡單規則”是瞻,美國里根總統上台後所提出的“經濟復興計畫”中,也把控制貨幣供給量作為主要項目。“簡單規則”貨幣政策所產生的深遠影響,足可窺其一斑。

局限性

從弗里德曼的“單一規則”貨幣政策內容可以看出,它是建立在已開發國家相對完善的市場價格機制基礎之上的,在廣大開發中國家,市場機制不完善,價格傳導作用大打折扣,所以“單一規則”貨幣政策效果在開發中國家收不到理想的效果。第一,開發中國家通貨膨脹發生的原因和條件與已開發國家存在巨大差別。開發中國家通貨膨脹的原因往往不是由於貨幣供應量的過度增長所造成的,而是由於經濟結構的不合理,在供給方面存在著結構性的“瓶頸”狀況所致,主要表現為基礎設施的落後、資本的匱乏和生產效率的低下,再加上市場機制的不完善等導致供給的無彈性,從而使總供給的增加始終趕不上總需求的增加。開發中國家的通貨膨脹並不完全是一種貨幣現象,而是一種由經濟失衡所造成的價格現象,在這種情況下,弗里德曼的簡單“規則”貨幣政策根本不可能解決開發中國家的通貨膨脹問題。

1992年以後,經濟成長與物價上漲的“雙高”現象,標誌著我國又進入了新一輪經濟循環的高漲階段,按傳統的巨觀經濟調控方式,對付嚴重的通貨膨脹局面,顯然應該使用嚴厲的緊縮政策、以恢復物價的穩定和社會的安定。然而,80年代以後我國實施巨觀調控的實踐已證明:在經濟膨脹時期,為對付通貨膨脹而採取嚴厲的緊縮政策,對抑制物價上漲能獲得顯著的效果,卻要為此付出經濟衰退、甚至陷入經濟蕭條谷底的代價。通貨膨脹的原因表現為固定資產投資規模過大,在固定資產投資中,基本建設投資比重居高不下,更新改造投資所占比重趨於下降,而房地產等其它投資則迅猛增長,在這樣的經濟形勢之下,若仍簡單採取嚴厲的緊縮政策,其結果將會使國民經濟結構比例嚴重失調的矛盾被激化,潛在的企業經濟效益低下問題充分暴露出來,資金緊缺會釀成企業間相互拖欠貨款的債務危機,再次將國民經濟拖入了衰退的低谷。根據這種情況,中國人民銀行斷然採取了以抵禦經濟波動為目的、側重於穩定而又兼顧增長的“適度從緊”的貨幣政策,成功實現了經濟的“軟著陸”。

第二,由於開發中國家的商品、要素及貨幣金融市場不發達,不存在消費者主權的作用和公平激烈的市場競爭,價格扭曲,不能夠反映相對成本、效用以及真實的供求狀況,再加上各種要素不能自由流動,等等,在這種情況下,市場價格機制不能充分發揮其合理配置的作用。因此,僅僅依靠弗里德曼所主張的市場價格機制並不能解決開發中國家的經濟成長問題。

從2003年下半年,消費價格指數持續上漲、投資出現過熱,面對經濟膨脹的趨勢,中國人民銀行先後實行提高存款準備金率、加大公開市場操作力度等間接調控經濟的市場化手段,但是收效甚微。主要原因在於央行運用的貨幣政策工具的作用被削弱制約了貨幣政策的有效傳導。價格調節工具,比如利率,不能反映市場。在我國只有銀行間同業拆借利率是按照市場供求情況來決定的,其他的利率都是由官方規定的。官定利率不能完全反映出市場資金供求的實際狀況,金融機構和企業無法完全靈活地選擇對利差及利率風險進行控制的方式;社會總體貨幣需求對利率的彈性非常微弱,造成利率對投資需求的實際影響力不強,這兩方面使利率對經濟的推動作用存在較長的時滯,從而導致貨幣政策的傳導產生阻礙。最後人民銀行不得已實行視窗指導等行政手段,才得以收到一定成效。