負財富效應

負財富效應概述

負財富效應

負財富效應負財富效應(TheWealthEffect)是指由於金融資產價格下跌,導致金融資產持有人財富的減少,進而抑制消費增長,影響短期邊際消費傾向(MPC),抑制經濟成長的效應。

這一概念是C·哈伯勒提出來的,在研究非充分就業的均衡狀況的可能途徑方面,哈伯勒把注意力集中在貨幣財富上,並指出在價格下降時,這種財富的實際價值會增加;因此貨幣財富的持有者會通過支出過多的貨幣,來減少他們增加的實質貨幣餘額,從而提高趨向於充分就業的總需求水平。這種價格誘致的財富效應在理論上的正確性,已被各種類型的貨幣財富所證實。

影響

負財富效應影響

負財富效應影響1.通過減少居民實際收入影響消費。

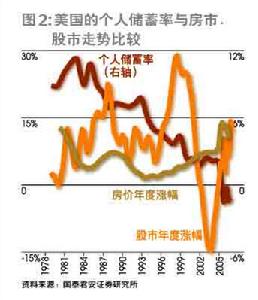

投資者投資於股市,一方面獲得股票分紅收益,如果投資者屬於長期性的投資行為,且投資對象為績優股,這部分收益將是穩定的,可視為持久收入。另一方面,是溢價收益,即投資者因股價上揚所獲得的資本利得。這部分收益可能是暫時性收入,在大牛市中,也可能轉化為持久收入,當然,在熊市市場,情況相反。根據美EconomicIndicatorFEB99公布,1995-98年,股票分紅率分別為2.56,2.19,1.77,1.49,且呈下降趨勢。在一個持續下跌的股市之中,這些分紅難以抵消股價下跌導致的財富縮水量。2000年以來,美國股市縮水市值達6萬多億美元,以每個平均3口之家計算,相當於每個家庭損失約7萬美元,以負財富的MPC0.07計算,且由於消費者支出占美國GDP的70%,“財富效應”對經濟成長的負影響顯而易見。

2、通過弱化居民收入預期,降低市場信心,縮減消費。

股市被認為是經濟的晴雨表,股市的變動影響投資者對未來經濟和未來收入的預期,從而影響到消費者信心。

弗里德曼的持久收入理論(M.Friedmanm,1957)認為,消費者在某一時期的收入等於暫時性收入加持久性收入,在某一時期的消費等於暫時性消費加持久性消費。其中,暫時消費與持久消費之間不存在固定的比率,與暫時收入也不一定存在比率,只有持久收入與持久消費之間存在著固定比率。如果股市達到一定規模,在一段相當長的時期內持續下跌,則投資者得自於股市的損失將由暫時性損失轉化為持久損失,從而與消費支出的減少產生某種固定聯繫。而股市投資者的消費下降所產生的示範效應,又帶動股市中的非投資者,進而降低市場信心。

一個信用體系發達的市場,股市繁榮在加速儲蓄向投資轉化的同時,由於使投資者未來收入預期向好,股票財富的急劇膨脹也促使他們更大膽地進行消費信貸。但股市下降乃至蕭條將產生相反的效果,投資者消費行為將更趨保守,從而減少了消費信貸,其所產生的多米諾骨牌效應,將使社會消費支出與企業投資進一步減少。

3、通過惡化企業投、融資狀況間接影響消費支出。

股市持續蕭條帶來負的“財富效應”,因為蕭條的股市使持股者的財富減少,這種不好的示範效應使更多的公眾投資避免進入股市,從而推動股市進一步蕭條,企業也因此得以以更高的成本去籌資,或者難以從證券市場籌資,從而難以進行內涵式或外延式擴大再生產,反過來又降低了企業盈利水平,也減少了員工的收入水平。

實現途徑

負財富效應實現

負財富效應實現1)資產價格的上漲使得公眾持有的資產的名義總額增加,財富的增長會促使公眾增加對商品和勞務的消費,從而消費增加。

2)資產價格的上漲使得公眾對未來的收入的預期增加,按照永久收入假說,未來收入的增長也會促使公眾增加對當期產品和勞務的消費。

原理

財富包括兩種形式:金融資產和實物資產。財富的增加或減少意味著兩種資產總額的淨增減,而不是某一種資產的增減,因而公眾手持貨幣資產的增加或減少也並不意味著其持有財富的增減。當中央銀行採取擴張性貨幣政策,利用公開市場操作,向私人部門購進政府債券,這樣會使得社會現金資產增加,債券資產減少,這改變的只是財富的構成,但財富持有總額未變。同樣,實行緊縮性貨幣政策也會得出相同的結論。

作用

負財富效應作用

負財富效應作用制約因素

負財富效應條件

負財富效應條件1、股市規模製約了財富效應影響的廣度。

股市規模主要包括兩個方面,一是指股市的總市值,主要用市值占GDP的比例來衡量,一是指股市的參與面,即持有股票財富的家庭占社會總家庭的比重。沒有足夠的規模,財富效應的影響面相當有限。

2、股市投資不確定性制約了財富效應的影響深度。

不確定性是一種普遍的存在,是證券投資的天然屬性,這直接影響到財富MPC的大小。一般來說,在股市趨勢不明朗的情形下,股市中的收入最多只能是暫時性收入,它將不與持久性消費發生固定比率,對消費的影響也僅是暫時的。如果股市波動幅度大,或者投資者趨向於短期投資,其影響將更多的表現為財富的結構調整,而不是總量的增加。

3、股市的“擠占效應”削弱了財富效應的影響力。

股市上漲,對消費產生兩種效應,一是通過增加財富,減少儲蓄,擴大消費的效應,即財富效應。一是因股市持續攀升而產生的賺錢效應,使原本用於即期的消費轉化為股票投資,或者因股市長期下跌,投資者被套牢,導致當前消費被迫減少,即所謂的“擠占效應”。

另一方面,股市對生產性資金的擠占效應間接影響了財富效應。