月份效應(Month-of-the-Year Effect

月份效應

月份效應實證研究發現,在大多數的證券市場中存在某個或某些特定月份的平均收益率年復一年顯著地異於其他各月平均收益率的現象,這種市場異象被稱作“月份效應”。 在美國的股票市場表現為“1月效應”,即1月份的平均收益率顯著高於其他月份的平均收益。該現象最早由美國學者瓦切爾(Wachte1)於1942年發現,但直到1976年羅茲弗(Rozef)和金乃爾(Kinney)系統地將這一異象揭示出來,“1月效應”才逐漸進入現代金融學者的視野,並逐漸形成一套科學嚴謹的“月份效應”研究體系,包括“1月效應”主要體現在小規模公司的股票上,並相應地提出了“稅減假說”等理論解釋。

基本介紹

除了美國等已開發國家的“1月效應”外,亞太地區股票市場也存在一些自身獨有的“月份效應”,如卡托和斯考黑姆(Kato and Schallheim)發現日本證券市場除“1月效應”外

月份效應

月份效應實證檢驗

本部分所使用的數據來源於CSMAR交易資料庫,可分為兩類:一類是市場收益率數據,包括考慮現金股利再投資的A股等權重月收益率(綜合市場、上海市場、深圳市場)和流通市值加權平均月收益率(綜合市場、上海市場、深圳市場);另一類是個股收益率數據,是考慮現金股利再投資的滬、深兩市A股個股的月收益率。樣本的時間跨度為1995年1月至2004年12月。

月份效應

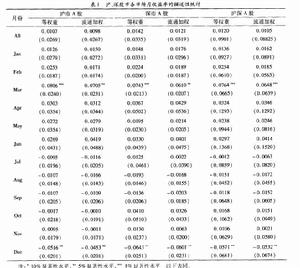

月份效應表1給出了滬、深兩市A股的市場收益率的描述性統計,其做法是將市場的月收益率按月份進行分組,共分為12組,統計每組的均值和標準差。為了檢驗月收益率的均值足否偏離零,本文採用t-統計量,其計算方法為,其中n為組內的樣本數,為組內收益率的均值,SD(rm)為組內收益率的標準差。表中收益率均值偏離零的顯著性用*號進行標識。可以看出,就滬市而言無論等權重還是流通加權,全年的最高月平均收益都發生在3月份,分別為8.06% 和7.05% ,且均在5%的顯著性水平下的大於零;而最低平均收益率都發生在l2月份,分別為-5.16%和-4.53% ,均在5%顯著水平上小於零。除了3、12月份外,其他月份日平均收益率均無法在統計上拒絕等於零的原假設。就深市而言在等權重與流通加權收益率下,3月份月平均收益率為7.43% 和6.10% ,分別在1%和5% 顯著水平上大於零;12月份月平均收益率為-6.43%和-6.01%,均在5%水平上小於零。這一定性結論與張兵對深成指各月日收益率的描述性統計相一致。

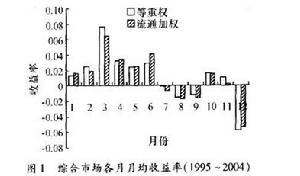

兩市的描述性統計共同提示出,3月份月平均收益都顯著大於零且均為全年最高,12月份月平均收益均顯著小於零且為全年最低。另外,表1表明上半年1~6月份的月平均收益率基本都大於下半年,與李銳日收益率的描述性統計相類似。市場收益率在月份上的分布特點也可直觀地表示為圖1,圖中使用的是滬深兩市綜合A股市場的月收益率。

月份效應

月份效應根據“月份效應”的定義,它是特定月份平均收益率異於其他各月平均收益率的現象,而非平均收益率異於零的現象。為了檢驗“3月效應”和“l2月效應”是否是真實的月份效應,本文沿用傳統檢驗月份效應的虛擬變數回歸法,分別設定3月和l2月的虛擬變數,對市場的門收益率進行時間序列回歸,其模型如下:

rm,1 = C0 + C1 * Di,1 + ε1(1)

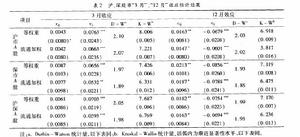

其中,rm,1為市場的月收益率,Di,1為待研究月份(3月、12月份)的虛擬變數,C0衡量的是除待研究月份外其他所有月份的平均收益率,C1為待研究月份i與剩餘所有月份平均收益之差異,如果參數C1在統計上顯著地異於零,那么就表明存在待研究月份的月份效應。表2給出了滬、深兩市是否存在顯著的“3月、12月效應”的檢驗結果。D-W統計量用於檢驗不同時期市場收益率之間的序列相關性,該統計量越接近2,說明收益率間的序列相關性越弱;如果該統計量顯著偏離2,說明存在較強的序列相關性,普通的t-檢驗不再適用。由於模型(1)為參數檢驗法,為避免收益分布對結果產生的偏差,本文還就待研究月份是否與其他所有月份平均收益間存在顯著差異進行了Kruskal-Wallis非參數檢驗,並報告了K-W統計量,以保證結果的可靠性。K-W統計量的思想是比較兩組子樣本的中位數是否有差異。

月份效應

月份效應從表中D—W統計量看出,收益率之間不存在顯著的序列相關性;就兩個市場而言,衡量3月、l2月月均收益率與其他各月總體月平均收益率差異的C1均在5%的顯著性水平下大於零、小於零,表明3月和l2月的“月份效應”是成立的。另外,兩市K-w檢驗結果也顯示3月、l2月份收益與其他月份總體收益存在顯著差異,進一步保證了結果的可靠性。運用同樣的虛擬變數法,發現3月和l2月以外的其他月份不存在顯著的月份效應,實證結果省略。

股票風險特徵檢驗

美國市場的“1月效應”主要體現在小規模公司股票上,瑞特(Ritter)的研究指出個體投資者傾向於持有更多的小規模企業股票,而機構投資者則傾向持有較多的大規模企業股票,由於抱有稅減動機的多數為個體投資者,因而會導致“小規模股票的1月效應”。這一解釋表明,美國市場的1月效應是由部分投資者(個體投資者)的季節性投資行為(年末賣掉虧損股

月份效應

月份效應我國A股市場的“3月效應”和“12月效應”是否也類似,是具有特定風險特徵的某類股票的個體行為呢?如果是某類股票的特殊行為,那么重點投資這類股票的投資者其行為應具有相應的季節性特點。循著這條思路,本部分研究不同風險特徵股票的月份效應的差異,研究的基礎是Fama-French(1996)的三因素定價模型。Fama- French三因素模型是從實證中總結出來的,它的解釋能力強大,目前已被學術界所公認。該模型認為,股票的風險可由B係數、企業的規模和賬面/市值比三方面特徵來刻畫,因此本部分在控制這三種風險特徵條件下觀察月份效應的表現。由於賬面/市值比涉及企業的財務數據,本部分的數據除來自CSMAR交易資料庫外,還使用了CSMAR財務資料庫。

B係數的估計用經典的時間序列回歸方法:

ri,t − rf,t = αi + βi * (rm,t − rf,t) + εi,t(2)

其中,ri,t為股票i在t月的收益率,rf,t為無風險收益率,rm,t為市場收益率,βi為待估的β係數。本文具體的估計方法為,在任意1個月用前3年的股票月收益率,如果前3年的收益率數據不完整,至少要保證有1年,即12個月收益率數據;無風險收益率採用1年期的定期存款平均到每個月的收益率;市場收益率採用全部A股的流通市值加權收益率。

公司規模按上個月收盤價計算的流通市值計算。

公司的賬面/市值比是用公司年報所公布的所有者權益除以按當年12月底收盤價計算的總市值。由於大部分年報在第2年的3月份公布,所以賬面/市值比可使用的期限為第2年的4月份至第3年的3月份。

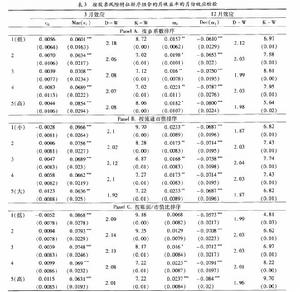

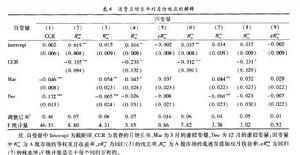

不同風險特徵股票的月份效應可以用傳統的排序法進行檢驗:股票按前1個月的某個風險特徵(β係數、企業的規模和賬面/市值比其中之一)進行排序,按順序分為5個組合,每個組合持有1個月,收益率按等權重進行平均,每個月重新更新一次組合。這樣每個組合都具有了收益率的時間序列,利用模型(1)進行時間序列回歸來研究月份效應的表現。表3的3欄分別給出了不同B係數、流通市值、和賬面/市值比組合“3月、12月效應”的估計結果,各表中13係數、流通市值、賬N/市值比組合從小到大分別以1至5來標識。

月份效應

月份效應從表3的A欄中可以看出,各個B組合均表現出顯著的3月效應和12月效應,而且3月效應和12月效應隨著B的增大而加強:3月份超出其他月份收益率的程度從最小β組合的6%增加到最大B組合的8.5% ;12月份低出其他月份收益率的程度從最小β組合的6.1%增加到最大β組合的8%。由於β衡量的是股票的市場風險,上述現象從一個側面也說明,3月效應和12月效應是包含在市場波動內的,β越大,對市場波動性的反映能力越強,3月效應和12月效應就越明顯。

從表3的B欄可以看出,無論是大市值還是小市值組合,參數與非參數統計檢驗都證實了3月效應和12月效應的顯著性,而不僅僅表現在小市值組合上。這點與美國(Keim)、日本(Kato和Schallheim)市場的月份效應主要由小市值公司引起不同。然而我們也注意到,市場的“3月、12月效應”均隨著組合市值的增大而變弱:按市值從sl,N大的3月份月均收益率與其他月份總的平均收益之差異從9.66%遞減到6.36% ,差值達3.3% 。這一點說明我國的月份效應與國外有類似之處,有季節性投資規律的投資者雖然不是主要側重於小規模股票的投資,但是對小規模股票有所傾斜。

表3的C欄給出了按賬面/市值比劃分為5組後組合的3月效應和12月效應的估計情況。從參數和非參數的檢驗結果來看,滬、深兩市各個賬面/市值比組合均表現出顯著的3月效應和12月效應。但是“3月效應”均隨著賬面/市值比的增大而減弱;而“12月效應”則隨著賬面/市值比的增大而略有加強。由於賬面/市值比反映的是企業的衰退程度,上述現象說明收益率在3月的上升和在12月的下降在經營狀況不同的企業表現有所差異:市場表現好的企業在3月上升得較快,而表現差的企業在12月下跌得較快。相應地,投資者3月份會傾向於追逐市場表現好的股票,而12月則傾向於擺脫市場表現差的股票。

綜合看來,我國A股市場的3月效應和12月效應在分別按照各股票β係數、流通市值和賬面/市值比分組後的各個組合中均有顯著的表現,這表明我國股票市場的“3月、12月效應”是整體市場的行為,而不是具特定風險特徵的某類股票的個體行為。相應地,對月份效應的解釋不應從部分投資者行為的季節性特點出發,而應著眼於巨觀層面的解釋。

消費習慣假說

既然沒有證據表明我國A股市場的月份效應是某類股票的個體行為,那么這種季節性可能出於兩種情況:一是所有的投資者都具有某種季節性特點,相應地造成了整體市場的月份效應;另一是具有季節性投資特點的投資者沒有特殊的風險偏好,不按股票的風險特徵進行重點投資,而其他的投資者或者沒有季節性,或者相反的季節性不足以抵消季節性。無論是前者還是後者,月份效應都應該是一種巨觀現象,那么相應地可以找到某些巨觀經濟變數來解釋這種季節性的動機。

張兵認為這種季節性是資金推動的,股市資金中大部分是國有企業的挪用款,屬於違規資金,這些資金到年底會面

月份效應

月份效應巨觀經濟在3月和l2月有什麼季節性變化規律呢?眾所同知,12月至2月期間是我國重大節日的集中期:聖誕節、元旦和春節集中於此。這些節日反映在巨觀經濟上的主要內容是消費,零售業和服務業生意興隆,人們購物和消費的熱情高漲,甚至對於某些消費者而言,一年的大部分收入都是在這段時間消費的。這種消費的季節性是否是造成月份效應的真正原因呢?

在美國股市“1月—小市值效應”的研究中,已有間接或直接的證據表明消費可以對月份效應提供解釋。奧登(Ogden)在他的“資金流動性假說”中將年關的商業活動回落作為分析的基點,從而間接將商業活動變動(可用消費總量來衡量)與月份效應聯繫起來;克萊默(Kramer)運用含消費增長率的多因素模型對低價股票的1月超額收益進行解釋,結果發現該多因素模型能夠解釋 大部分1月超額收益且消費增長率的因子載荷顯著 。外關於消費習慣與市場收益率行為的關係研究也由來已久,有些文獻認為是消費本身決定了股票市場收益率,他們指出消費作為反映當期巨觀經濟景氣水平的關鍵指標會對股票價格產生影響,如高消費則預示人們對未來經濟的看好從而引敏當前市場價格的上漲,阿諾若等(Anoruo 2003)對英國股票市場的研究即屬此類 。還有一些文獻認為是預期的股票收益率決定了當前的消費水平,他們指出:消費者會對其一生的財富進行規劃,並由此決定各期消費,以使每期的消費趨於平滑,而股票作為已開發國家個人財富的一部分,其預期收益率的增大必然會導致個人財富的預期提升,從而引致個人當期消費的增多 。萊托和路維森(Lettau和Ludvigson 2001)對超額消費(當期消費超過平滑水平的消費額度)與預期收益率的關係進行研究,結果表明超額消費可以對未來收益做出預測,從而驗證了預期股票收益率決定當前消費水平這一說法。而更多的研究則來自金融經濟學領域的消費資本資產定價模型(CCAPM,Consumption based CAPM),該理論認為每一個經濟行為主體的效用函式都可以抽象為消費——資產組合選擇問題,基於這一設定。在均衡時任何證券的風險貼水(即預期收益率減去無風險收益率的部分)都同消費邊際替代率和該證券收益率之間的協方差成比例關係,投資者會在消費的效用和資本收益所獲得的效用之間進行選擇。如果將股票市場整體當作一種證券組合,基於這一理論,消費本身就與其存在緊密聯繫,坎貝爾和科卡瑞恩(Campbell和Cochrane)就曾驗證過美國股市整體與消費習慣的這種關係 。

與國外相比,我國資本市場在成熟度以及風俗習慣上與國外存在較大差異。就成熟度而言,我國的金融系統主要以銀行為主,股票市場本身規模較小,股票資產本身對家庭的財富貢獻度有限,因而在資產配置方面處於從屬地位,這樣股市收益率就會被動地受消費變動的影響;就風俗習慣而言,我國傳統“春節”在我國居民的文化生活中占據重要地位,它決定了中國本土投資者在進行長期消費一投資決策的同時還要就1年以內的消費一投資進行規劃。與美國相比,這些差異可能會使我國居民的消費習慣在短期內對股票市場收益率產生顯著影響,並形成特殊的“3月、l2月效應”。

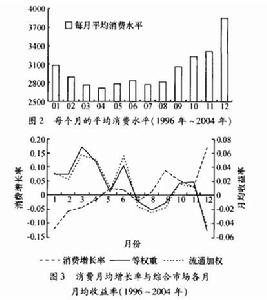

為了檢驗消費對月份效應的解釋能力,我們首先來解決消費的度量問題。從《中國統計年鑑》中消費價格指數的構成來看,居民消費主要可分為食品、衣著、家庭設定用品及服務、醫療保健及個人用品、交通通訊及服務、娛樂教育文化用品及服務、居住等幾個部分,但就目前的統計口徑我們還無法從經濟統計數據中分離出居民的消費額, 此選用一個代理變數——社會消費品零售總額求反映居民消費的增長情況。社會零售總額的月度數據摘自國家統計局出版的《中國商品統計年鑑》,由於從1996年才開始有月度數據,因此本部分的樣本區問為1996年1月至2004年l2月。圖2給出了經過價格調整後的月平均消費品零售額,可以看出每年的l2月是一個消費高峰,3月至4月是消費低谷。由於消費品零售額存在單位根問題,所以我們選用消費品零售額的增K率來進行回歸分析。圖3是消費增長率與A股市場收益率的比照情況,從圖中可以看出,在消費增長率為負的月份,往往對應著股票市場的高收益率,如年初的2、3月份;而在消費增長率處在全年高位的l2月份,則對應著股票市場顯著為負的低收益。

月份效應

月份效應圖3中也反映出消費月增長率本身也呈現出一定的“3月、12月效應”,其統計結果見表4的回歸(1)。本部分要檢驗消費增長率是否有能力解釋月份效應,如果直接將消費月增長率與3月、l2月虛擬變數一起對市場收益率進行回歸的話可能會產生共線性問題,從而使得係數顯著度估計產生偏誤,影響結論的可靠性。因此本部分除了直接用消費月增長率對市場收益率進行回歸外,還會就市場收益率對消費月增長率回歸後的殘差(它衡量扣除消費變動影響後的市場收益率)再對3月、l2月虛擬變數進行回歸,以觀察避免共線性問題後的消費增長率對3月、l2月效應解釋情況,從而保證結論的可靠性。回歸結果表4所示。

月份效應

月份效應從方程(2)和(6)的估計結果可以看出,消費增長率在1%顯著性水平上對滬深A股的市場收益率產生負向影響,與圖3反映的直觀規律一致;另外,從方程(3)和(7)的估計情況來看,1996~2004年問“3月效應”和“12月效應”在一個方程內同時顯著;方程(4)和(8)給出了直接加入消費月增長率後的估計結果,可以看出,原有的“3月、12月效應”均變得不再顯著,但是消費增長率本身的係數卻從方程1的1%水平顯著變成了,10%水平顯著,如果再看每個方程的F值的話,它們均在不同水平上顯著,這表明方程本身存在較為明顯的多重共線性問題(方程顯著,而自變數係數不顯著),與前文的共線性相關分析一致。

從方程(5)和(9)可以看出,排除了共線性問題後,原先顯著的“3月、12月效應”在扣除消費需求變動指標影響之後均變得不再顯著,這直接對本文提出的“消費習慣假說”構成了支撐,說明引起我國股票市場總體“3月、l2月效應”的原因是我國元旦、春節期間的消費需求變動。