定義

流轉會計

流轉會計所得稅處理

流轉會計

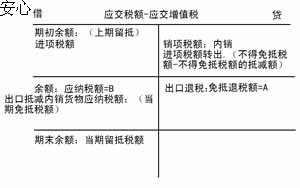

流轉會計國家對企業應徵而批准減免的增值稅的處理辦法,一般有四種形式:一是即征即退,二是先征後退,三是先徵稅後返還,四是直接減免。前三種辦法征免的增值稅的賬務處理,應借記“銀行存款”科目,貸記“補貼收入”科目。

對於直接減免的增值稅,借記“應交稅金--應交增值稅(減免稅款)”科目,貸記“補貼收入”科目。

以上減免及返還的流轉稅都要併入企業計稅利潤徵收企業所得稅。

現對直接減免增值稅的賬務處理,為何不按直接減免其他流轉稅的方法不作賬務處理的問題,作如下解釋:

首先,增值稅是價外稅,國家不允許企業將直接減免的增值稅併入應稅銷售額,作為銷售額和相應的營業利潤的增加,而且要求將它作為國家給企業的一項經濟補貼收入單獨在利潤表專項反映,同時在“應交增值稅明細表”上的“已交稅金”下“減免稅款”項目欄中加數反映。

第二,直接減免增值稅是直接減免應稅貨物或應稅勞務的增值稅,並不是企業出口適用零稅率的貨物而不需計算銷售收入應納的增值稅,因此必須將這部分減免的增值額從含稅銷售額中分離出來,按稅收法規和會制度進行核算。

第三,不論是一般納稅人或是小規模納稅人銷售貨物或是應稅勞務、若採用銷售額和銷項稅額合併定價方法,直接減免增值稅的企業都應按照“銷售額=含稅銷售額÷(1+稅率)”的公式確定銷售額。當然“免稅項目銷售額”的含義也與其統稱的“銷售額”相同,就不會有其他的解釋了。

處理案例

流轉會計

流轉會計流轉稅會計處理情況如下:

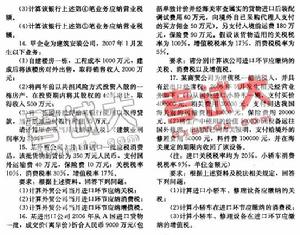

例題:某施工企業與北方一客戶簽訂了一項總金額為10000萬元固定造價契約,承建一棟綜合大樓,工程於2003年4月開工,預計2005年6月完工。最初,預計工程總成本9500萬元,2004年底,由於鋼材價格上漲等因素調整了預計總成本,預計工程總成本已達到10100萬元。該施工企業於2005年4月提前兩個月完成了契約,工程優良,客戶同意支付獎勵款150萬元。假定:營業稅率為3%,城市維護建設稅為7%,教育費附加率為3%.

有關資料如下: 單位:萬元

項目2003年2004年2005年

至目前為止已發生的成本4000 860010050

完成契約尚需發生的成本5500 15000

已結算契約價款4500 4800 850

實際收到價款 4365 4656 1129

2003年

契約收入=10000×(4000÷9500)×100%=4200(萬元)

1、會計期末,施工企業按照契約完工百分比計算契約收入時,即根據契約收入來計算應交納流轉稅。

借:主營業務稅金及附加 138.6

貸:應交稅金—應交營業稅126

應交稅金—應交城市維護建設稅8.82

其他應交款—應交教育費附加 3.78

流轉會計

流轉會計⑴客戶結算契約價款時,施工企業開具發票,按客戶結算契約價款計算交納流轉稅,或客戶代扣代交流轉稅。

借:應交稅金—應交營業稅135

應交稅金—應交城市維護建設稅9.45

其他應交款—應交教育費附加 4.05

貸:銀行存款或應收賬款 148.5

⑵客戶在施工期內未進行階段性結算契約價款時,施工企業按會計期末確認的契約收入交納流轉稅。(或按收到客戶預付款計算交納流轉稅)

借:應交稅金—應交營業稅126

應交稅金—應交城市維護建設稅8.82

其他應交款—應交教育費附加 3.78

貸:銀行存款或應收賬款 138.6

年終,應交營業稅、應交城市維護建設稅、應交教育費附加三個子科目為借方餘額,反映按完工百分比確認的收入與客戶結算契約價款之間計算交納流轉稅的差額,說明施工企業未完成階段性工程量而客戶已結算了契約價款。如為貸方餘額,則說明納稅時間所致。

2004年

契約收入=10000×(8600÷10100)×100%-4200=4300(萬元)

3、會計期末,施工企業按照契約完工百分比計算契約收入時,即根據契約收入來計算應交納流轉稅。

借:主營業務稅金及附加 141.9

貸:應交稅金—應交營業稅129

應交稅金—應交城市維護建設稅9.03

其他應交款—應交教育費附加 3.87

流轉會計

流轉會計⑴客戶結算契約價款時,施工企業開具發票,按客戶結算契約價款計算交納流轉稅,或客戶代扣代交流轉稅。

借:應交稅金—應交營業稅144

應交稅金—應交城市維護建設稅10.08

其他應交款—應交教育費附加 4.32

貸:銀行存款或應收賬款 158.4

⑵客戶在施工期內未進行階段性結算契約價款時,施工企業按會計期末確認的契約收入交納流轉稅。(或按收到客戶預付款計算交納流轉稅)

借:應交稅金—應交營業稅129

應交稅金—應交城市維護建設稅9.03

其他應交款—應交教育費附加 3.87

貸:銀行存款或應收賬款 141.9

2005年

契約收入=(10000+150)-8500=1650(萬元)

流轉會計

流轉會計借:主營業務稅金及附加 54.45

貸:應交稅金—應交營業稅49.5

應交稅金—應交城市維護建設稅3.465

其他應交款—應交教育費附加 1.485

6、實際交納過程的兩種情況

⑴客戶結算契約價款時,施工企業開具發票,按客戶結算契約價款計算交納流轉稅,或客戶代扣代交流轉稅。

借:應交稅金—應交營業稅25.5

應交稅金—應交城市維護建設稅1.785

其他應交款—應交教育費附加 0.765

貸:銀行存款或應收賬款 28.05

⑵客戶在完工後結算契約價款,施工企業按契約總收入減去累計已確認的契約收入計算交納流轉稅。(或按收到客戶剩餘契約價款計算交納流轉稅)

借:應交稅金—應交營業稅49.5

應交稅金—應交城市維護建設稅3.465

其他應交款—應交教育費附加 1.485

貸:銀行存款或應收賬款 54.45