簡介

波動率是標的資產投資回報率的變化程度的度量。從統計角度看,它是以複利計的標的資產投資回報率的標準差。從經濟意義上解釋,產生波動率的主要原因來自以下三個方面:a巨觀經濟因素對某個產業部門的影響,即所謂的系統風險;b特定的事件對某個企業的衝擊,即所謂的非系統風險;c投資者心理狀態或預期的變化對股票價格所產生的作用。但是,無論原因如何,波動率總是一個變數。

分類

波動率有下列4種

實際波動率

實際波動率

實際波動率歷史波動率

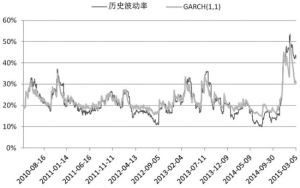

歷史波動率

歷史波動率預測波動率

預測波動率又稱為預期波動率,它是指運用統計推斷方法對實際波動率進行預測得到的結果,並將其用於期權定價模型,確定出期權的理論價值。因此,預測波動率是人們對期權進行理論定價時實際使用的波動率。這就是說,在討論期權定價問題時所用的波動率一般均是指預測波動率。需要說明的是,預測波動率並不等於歷史波動率,因為前者是人們對實際波動率的理解和認識,當然,歷史波動率往往是這種理論和認識的基礎。除此之外,人們對實際波動率的預測還可能來自經驗判斷等其他方面。

隱含波動率

隱含波動率是制期權市場投資者在進行期權交易時對實際波動率的認識,而且這種認識已反映在期權的定價過程中。從理論上講,要獲得隱含波動率的大小並不困難。由於期權定價模型給出了期權價格與五個基本參數(St,X,r,T-t和σ)之間的定量關係,只要將其中前4個基本參數及期權的實際市場價格作為已知量代入期權定價模型,就可以從中解出惟一的未知量σ,其大小就是隱含波動率。因此,隱含波動率又可以理解為市場實際波動率的預期。

期權定價模型需要的是在期權有效期內標的資產價格的實際波動率。相對於當期時期而言,它是一個未知量,因此,需要用預測波動率代替之,一般可簡單地以歷史波動率估計作為預測波動率,但更好的方法是用定量分析與定性分析相結合的方法,以歷史波動率作為初始預測值,根據定量資料和新得到的實際價格資料,不斷調整修正,確定出波動率。

波動時間

許多初學者認為,接近到期日,時間價值耗損速度加快,所以應該在接近到期日的時後。去放空選擇權。--這種觀念是錯誤的。

市場的時間流逝,對於買賣雙方是平等的。沒有辦法從時間流逝中討到任何便宜的。因為,在接近到期日放空選擇權,雖然時間價值流逝的速度加快,但是,相對地,放空選擇權所收取的權利金降低,兩相抵銷,是討不到半點便宜的。

但是,波動率的偏高或偏低,確實會對買賣雙方造成不平等的差別待遇。也因此,操作選擇權的兩個重點,就是趨勢和波動率。如果能夠兩者皆掌握得宜,則可以賺很多錢。如果只能夠掌握其中一個重點,則最好是對另一個重點作避險的動作。

波段幅度

一般人都會把波動率和波段幅度,兩者搞混在一起。其實,它們之間是相關而不相同的。

事實上,當行情出現大幅波段(不論漲跌)的時候,波動率也是會被帶動而上升的。但是,同樣的波動率在不同的情況下,卻會出現波段幅度變動巨大的情況。其中的原因,就是波段幅度是波動率的信賴區間,當標準差發生變動的時候,即使波動率完全不變,波幅的變動率還是非常驚人的。

這一點,在實務上尤其重要。當放空勒式部位賺取權利金的時候,除了要注意在偏高的波動率情況下進場,還要注意去檢查,過去幾天的波幅是否安全,因為,高幅度的波幅往往會吸引另一個高幅度波幅,導致波幅擴大,行情漲跌超過您放空勒式部位的損益平衡點。

實務上的做法就是,把過去5,10,15,20,25,30,35,40,45,50天期的最高價和最低價之價差,做一個紀錄,拿來比較所放空部位的損益平衡點,看看該部位的安全性如何,如果即將產生安全顧慮,則最好做一下部位調整。否則,部位調整是浪費手續費,壓縮獲利空間的毒藥。

期限結構

眾所皆知,不同長短的波動率取樣期間,會造成波動率變動幅度出現不同的變化景觀。

一般言之,取樣期間愈短,波動率的變動幅度愈大,取樣期間愈長,波動率愈穩定。這種現象稱之為volatility cone。

波動率期間結構,除了有上述的短天期領先長天期的現象之外,它還有短天期回歸長天期的現象。這種現象稱之為mean reversal。

也就是說,當您記錄了一組5,15,30,60,90,150天期的歷史或隱含波動率,除了可以觀察短天期如何影響長天期的現象之外,您還可以觀察短天期如何回歸長天期的現象。

就實務的觀點言之,如果短天期大部分時間都是在長天期之下,則表示波動率正呈現著下降的趨勢中,您可以儘量放空選擇權。只要,短天期突然跑到長天期之上,則您可以預期會有拉回下降的現象出現,您可以大量放空選擇權。

如果短天期大部分時間都是在長天期之上,則表示波動率正呈現著上升的趨勢中,您可以儘量做多選擇權。只要,短天期突然跑到長天期之下,則您可以預期會有拉回上升的現象出現,您可以大量做多選擇權。

這種現象跟移動平均線非常相似。差別只在於價位的移動平均線,長天期均線本身變化很大,而長天期波動率均線則少有變化,這樣子,反而是它的優點。