概念

土地稅

土地稅以土地為課稅對象,按照土地面積、等級、價格、收益或增值等計征的貨幣或實物。簡稱“地稅”。包括對農村土地和城市土地的課稅。

歷程

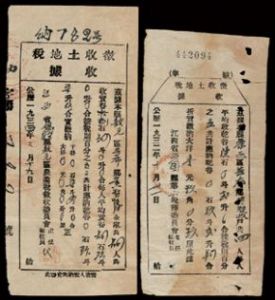

票據

票據土地稅在各種稅中歷史最久,並為各國普遍採用。最初的土地稅,以土地大小定稅額多少,繼而以產量(產值)或土壤肥瘠的程度定稅率的等級,也有的以土地價格為征稅標準。西方已開發國家通行的是地價稅,即根據土地價格向土地所有者課徵地稅。

地價稅始於1873年加拿大的荒地稅,隨後有紐西蘭、奧地利和德國採用。

第一次世界大戰後,許多國家亦相繼實行。地價稅分為土地原價稅和土地增值稅。前者按土地的本身價格(不包括土地改良物價格)課徵;後者按土地價格增加的數額課徵。土地增值稅又分為土地轉移增值稅和土地定期增值稅。前者在土地價格的部分課徵;後者在土地所有權沒有轉移的條件下,按一定時期內土地價格增加部分課徵。

1949年以前,中國的土地稅一般稱為“田賦”,即以農村土地為對象課徵的稅。始於魯宣公15年(公元前594年)的“初稅畝”,即開始實行按土地面積(畝)徵收賦稅。經過2000多年的演變,到中華民國時期,才將對土地所征的各種稅收統稱為“田賦”。

1949年中華人民共和國成立後,規定向一切從事農業生產、有農業收入的單位和個人徵收農業稅。對城市土地的課稅,在中國一般稱為“地產稅”或“土地使用稅”,屬於財產稅類型的土地稅或資源占用稅類型的土地稅。

1930年中華民國政府公布土地法,曾規定在部分城市開徵地稅和土地增值稅。中華人民共和國成立初期,地產稅被列入《全國稅收實施要則》,後來與房產稅合併改成“城市房地產稅”。

1973年對企業徵收的部分併入工商稅後,城市房地產稅只對城市的房地產管理部門、有房產的個人和涉外企業徵收。

1984年在國有企業進行利改稅的第二步改革時頒布《土地使用稅條例(草案)》,規定保留稅種,暫緩徵收。將原地產稅改為土地使用稅,是因為中國實行城市土地國有制,企業、單位和個人只有土地使用權而無土地所有權,任何單位或個人不得私自買賣土地,所以不使用地產和地產稅一詞。

現狀

對於中國土地稅制的界定,學術界有各種不同的說法。比如有的學者把土地使用稅、耕地占用稅、房產稅、農業稅和土地增值稅等五個典型的稅種稱為“土地五稅”;有的學者把上述稅種都歸為土地稅費。中國土地稅制的構成可分為主體和附屬兩部分,主體是針對土地及其附著物徵收的稅,主要包括城鎮土地使用稅、耕地占用稅、契稅、房產稅和土地增值稅;附屬主要是包含在其他各類稅種中主觀上雖沒有針對土地徵收,但客觀上起到了調節土地資源作用的稅收。

土地使用稅的徵稅範圍和納稅人

除農業用地外,凡是中華人民共和國境內的土地,都屬於土地使用稅的徵稅範圍。

土地使用稅的納稅人為在我國境內擁有土地使用稅徵稅範圍內的土地使用權的單位和個人。

土地使用稅的計稅依據和稅率

土地使用稅以納稅人實際占用的應稅土地面積為計稅依據,依照規定的稅額計算徵收。

土地使用稅採用幅度定額稅率。以每平方米為計稅單位,按大、中、小城市和縣城、建制鎮、工礦區及農村分別確定幅度差別稅額。

土地使用稅的減免

根據稅法規定,下列土地可以免徵土地使用稅:國家機關、人民團體、軍隊自用的土地;由國家財政部門撥付事業經費的單位自用的土地;宗教寺廟、公園、名勝古蹟自用的土地;市政建設、廣場、綠化地帶等公共用地;直接用於農、林、牧、漁業的生產用地;經批准開山填海整治的土地和改造的廢棄土地、交通、水利設施用地和其他用地。

缺陷

1.立法層次低,缺乏統一規範。

表格

表格現行的幾部涉及土地稅收的法律都是由國務院頒布的行政管理法規,其具體實施辦法由各省、自治區、直轄市人民政府結合地方實際制定。幾部法規不但立法層次低,而且在內容上留下了許多空白,需要地方政府去填補。這雖然有利於各地結合地方實際,但過多的空白造成了各地區法律適用的不統一。在改革開放初期,這或許是權宜之計,但在市場經濟條件下,法律法規不統一的弊端日益顯露:一方面權威性差,缺乏規範;另一方面導致房地產市場發育不良。影響房地產業的健康發展。而且,《耕地占用稅暫行條例》、《城鎮土地使用稅暫行條例》等法規都是計畫經濟下的產物,其中有些規定已經不能適應市場經濟的發展要求。

2.稅費混雜,重費輕稅。

目前,中國的土地稅費關係混雜,以費代稅、以費擠稅、重費輕稅現象十分嚴重。據統計,許多地方僅官方認定的土地收費項目至少在百項以上,如果把搭車收費等亂收費項目計算在內,估計多達200項左右。這其中很多收費都具有稅的性質:一是以費代稅。比如《城市房地產管理法》宣布開徵的“土地閒置費”;《土地管理法》宣布開徵的“耕地開墾費”、“耕地閒置費”、“土地復墾費”等實質上都是一些具有懲罰性質的稅,具有強制性、無償性、固定性的特點。二是以費擠稅。中國涉及土地資源的各種收費項目名目繁多,比如新菜地開發基金、新增建設用地的土地有償使用費等等,費項總數遠多於稅項總數。其原因一是土地稅制不完善。籌集的稅收收入過少;二是政府通過基金、收費等形式籌集收入是被允許的,一些地方稅披上了“費”的外衣,直接扭曲了收費的性質,孳生腐敗;同時,由於收費單位所有制和管理上的弊端,具有很強的內在膨脹傾向,最終形成收費泛濫,導致土地的高成本和高價格,帶來了房地產價格的迅速上漲。稅費混雜的狀況,抑制了真正意義上稅收的培育和成長,使稅收政策難以發揮其經濟槓桿的調節作用。

3.稅制設計不合理、稅收調節力度不夠。

一是內外資之間、城鄉之間稅制不統一。如城鎮土地使用稅只向國內企業、個人徵收,對外資企業和外籍個人不徵收,且該稅只向城鎮和工礦企業徵收,對城鎮以外的鄉鎮企業用地不徵收,對外資企業徵收的只是場地使用費。耕地占用稅和城市維護建設稅也只對內開徵。二是中央和地方稅權劃分不清。一方面地方僅擁有徵管權,難以調動地方積極性;另一方面,土地稅收法規在制定時又給地方留下了太多的空白,不利於稅政統一。三是一些稅種、稅目設定複雜,難以徵收。比如土地增值稅在30%~60%之間實行四級超率累進稅率,由於對增值額不好計算。缺乏專業評估人員,致使在實踐中難以有效徵收。四是在土地保有環節稅負過輕。城鎮土地使用稅採用四檔幅度稅額。最高稅額僅為10元/平方米,雖然對超限額部分土地有規定稅額3倍至5倍的加成徵收,但實施效果不太理想,致使土地保有成本過低,容易造成土地的閒置與浪費,難以發揮土地稅制應有的調節財富分配的功能。

4.土地稅收征管的配套措施不完善。

中國目前的財產登記制度不健全,尤其是缺乏私有財產登記制度,出現化公有財產為私有財產的非法行為,致使稅源流失。同時,與土地稅收密切相關的房地產價格評估制度和房地產稅收評估政策不健全。應當看到,以市場價值為計稅依據是土地稅制改革的必然趨勢,需要定期對土地、房屋價值進行評估,這就對評估機構和評估人員提出了較高的要求。稅務部門內部現有的房地產評估機構、評估人員的素質難以適應稅收征管的需要。

期待改革

一種是已交納了土地出讓金的房產,至少在其土地租期未滿時,理論上不適用於土地保有稅收;另一種則是沒有交納土地出讓金的房產,這其中除了未來有可能土地按照新的出讓方式出讓、應徵收保有稅收的房產,也包括大量的小產權房,甚至還有大量諸如央產房、軍產房、校產房等各種性質的福利房,對此,是否該採用“新房新辦法、老房老辦法”予以區隔徵收?對於房地產稅收的改革,各界都在猜測可能意味著房產稅的全面推廣,結合土地稅收“由出讓轉向保有”的改革,是否房產稅的內涵將有本質性的變化?而這種本質性的變化將如何來體現?

一石再激千層浪,隨著改革逐步從樓市的外延走向土地財政這一“內涵”,更多的難題正在期待著更多的執政智慧。