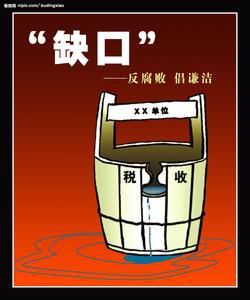

原因

漏稅是由於納稅人不熟悉稅法規定和財務制度,或者由於工作粗心大意等原因造成的。如錯用稅率,漏報應稅項目,少計應稅數量,錯算銷售金額和經營利潤等。漏稅與偷稅有著性質上的區別,判定漏稅的關鍵是並非故意,因而在處理上也不同。稅法規定,對漏稅者,稅務機關應當令其限期照章補繳所漏稅款,逾期未繳的,從漏稅之日起,按日加收一定的滯納金。1988年12月27日國務院發布的《關於整頓稅收秩序加強稅收管理的決定》規定:對臨時經營者漏稅的,可以按照規定扣留其部分貨物,限期繳納;對逾期仍未繳納的,經縣(市)以上稅務局長批准,可以將所扣留的貨物變價抵繳其應繳納的稅款、滯納金和罰款。要從根本上杜絕漏稅現象,除了對漏稅者進行經濟上的懲罰外,最關鍵的是對漏稅者進行稅法知識和財務知識的教育,使得漏稅者懂得稅法,健全財務制度。

漏稅和騙稅的區別

漏稅是指納稅人並非故意未繳或則少繳稅款的行為。對漏稅者稅務機關應當令其期限照章補繳所漏稅款;逾期未繳的,從漏稅之日起,按日加收稅款滯納金。

騙稅是指假報出口或則其他欺騙手段,騙取國家出口退稅款的行為。

對這種行為的處罰是:

以假報出口或者其他欺騙手段,騙取國家出口退稅款數額在1萬元以上的,除由稅務機關追繳其騙取的退稅款以外,處5年以下有期徒刑,並處騙取稅款1倍以上5倍以下罰金;數額巨大或者有其他嚴重情節的,處5年以上10年以下有期徒刑,並處騙取稅款1倍以上5倍以下罰金;數額特別巨大或者有其他特別嚴重情節的,處10年以上有期徒刑或者無期徒刑,並處騙取稅款1倍以上5倍以下罰金或者沒收財產。

納稅人繳納稅款後,採取以假報出口或者其他欺騙手段,騙取所繳納的稅款的,依照偷稅的規定處罰;騙取稅款超過所繳納的稅款部分,依照騙稅的規定處罰。

關鍵是2種行為的出發點不同。漏稅是無意的,而偷稅是故意。且偷稅行為比漏稅行為情節嚴重。