介紹

外國企業所得稅

外國企業所得稅 外國企業所得稅對中外合作經營的外方合作者和外國企業的所得徵收的一種稅。

《中華人民共和國外國企業所得稅法》經第五屆全國人民代表大會第四次會議通過,於1981年12月13日公布,自1982年1月1日起施行。經國務院批准,財政部於1982年2月21日公布施行細則。這是中國繼中外合資經營企業所得稅法公布之後,制定的又一部直接涉外的企業所得稅法。

該稅種的納稅義務人

在中國境內設立機構,獨資經營的外國公司、企業和其他經濟組織;

在中國境內同中國企業合作生產、合作經營的外國企業;

在中國境內沒有設立機構而有來源於中國的股息、利息、租金、特許權使用費等項所得的外國企業。

徵稅對象

在中國境內從事生產、經營的所得和其他所得。包括從事工、礦、交通運輸、農、林、牧、漁、飼養、商業、服務以及其他行業的生產、經營所得和其他營業外收益。

取得來源於中國的投資所得。包括從中國境內企業取得的股息或分享的利潤;從中國境內取得的存款、貸款、墊付款、延期付款等項的利息和將財產租給中國境內租用者而取得的租金,以及提供在中國境內使用的各種專利權、專有技術、著作權、商標權等而取得的收入。

以上這兩個方面,都是基於所得來源地徵稅原則確定的。按照稅法規定:“外國企業每一納稅年度的收入總額,減去成本、費用以及損失後的餘額,為應納稅的所得額”。對沒有設立機構而取得的投資所得,除另有規定者外,都按照收入全額計算應納稅額,由支付單位在每次支付的款額中扣繳。外國企業所得稅採用超額累進稅率。按所得額的大小分為5級,最低一級是年所得額不超過25萬元的,稅率為20%,最高一級是年所得額超過100萬元的部分,稅率為40%,另外,還要按應納稅所得額徵收10%的地方所得稅,兩項合計,最高負擔率不超過50%。外國企業所得稅是按年計征,分季預繳,採取由企業申報,稅務機關核實徵收的方法.

稅率

對外商投資企業和外國企業在中國設立的機構、場所所取得的經營所得稅率為30%,地方所得稅稅率為3%,總體稅負是33%。

對外國企業在中國境內未設立機構、場所而有來源於中國境內的所得,或者雖然設立機構、場所,但其所得與其機構、場所沒有實際聯繫的,稅率為20%。

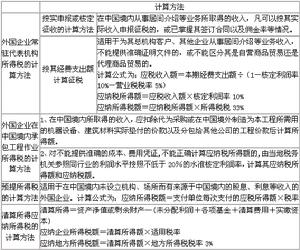

應納所得稅的計算

外商投資企業和外國企業在中國境內設立的從事生產、經營的機構、場所每一納稅年度的收入總額,減除成本、費用以及損失後的餘額,為應納稅的所得額。

應納所得稅額=應納稅所得額×稅率

優惠

對從事農業、林業、牧業等利潤率低的外國企業,經營期在10年以上的,經過申請批准,可以從開始獲利的年度起,定期減免所得稅;減免期滿後,還可以在以後的10年內繼續減征15%~30%的所得稅。

國際金融組織貸款給中國政府和中國國家銀行的利息所得,以及外國銀行按照優惠利率貸款給中國國家銀行的利息所得,均免徵所得稅.

對外商在1983年至1995年期間,同中國公司、企業簽訂信貸契約或貿易契約,以及租賃貿易契約所取得的利息和扣除設備價款後的租賃費,在契約有效期內,減按10%的稅率徵收所得稅。其中屬於出口信貸利率的利息,可以免徵所得稅。

對外商在農牧業、科研、能源、交通運輸、防治環境污染以及開發重要技術領域等方面提供專有技術所收取的使用費,可以減按10%稅率徵收所得稅。其中技術先進、條件優惠的,可以免徵所得稅。外國企業所得稅的發布、實施,對於發展中國的對外經濟交往和技術交流,更好地貫徹利用外資、引進技術的方針政策,有著積極的促進作用。

1991年4月9日第七屆全國人民代表大會第四次會議通過並公布了《中華人民共和國外商投資企業和外國企業所得稅法》,自1991年7月1日起施行;《中華人民共和國外國企業所得稅法》同時廢止。

徵收管理

繳納企業所得稅和地方所得稅、按年計算,分季預繳。季度終了後十五日內預繳;年度終了後五個月內彙算清繳,多退少補。

外商投資企業和外國企業在中國境內設立的從事生產、經營的機構、場所應當在每次預繳所得稅的期限內,向當地稅務機關報送預繳所得稅申報表;年度終了後四個月內,報送年度所得稅申報表和會計決算報表。

繳納的所得稅以人民幣為計算單位。所得為外國貨幣的,應當按照國家外匯管理機關公布的外匯牌價折合成人民幣繳納稅款。