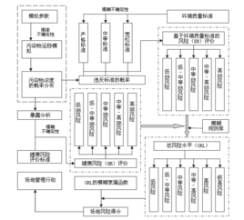

步驟

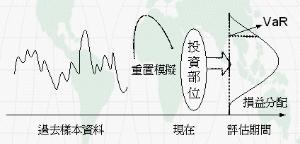

假設現在的時間為t=0'Si(t)為第I項資產在時間t的價格,以歷史模擬法來估算未來一天的風險植的程式

1、選取過去N+1天第I項資產的價格作為模擬資料;例如首先找出過去一段時間(假設是201天)的股票收盤價:Si(−1)、Si(−2)…Si(−200)、Si(−201)。

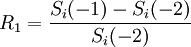

2、將過去彼此相鄰的N+1筆價格資料相減,就可以求得N筆該資產每日的價格損益變化量;例如:Δ1=Si(−1)−Si(−2)、Δ2=Si(−2)−Si(−3)、Δ200=Si(−200)−Si(−201)。

3、步驟2代表的是第I項資產在未來一天損益的可能情況༈共有N種可能情形༉༌將變化量轉換成報酬率༌就可以算出N種的可能報酬率༌也就是

歷史模擬法

歷史模擬法4、將步驟3的報酬率由小到大依序排列,並依照不同的信賴水準找出相對應分位數的臨界報酬率。

5、將目前的資產價格Si(0)乘以步驟4的臨界報酬率༌得到的金額就是使用歷史模擬法所估計得到的風險值。

以歷史模擬法算出風險值

歷史模擬法

歷史模擬法分析

歷史模擬法釋例1

債券風險設算為例

(1)確定風險因子:國內債券的風險因子為利率。

(2)選取歷史期間的長度

(3)蒐集利率的資料,並計算每日利率波動之程度,及其所有相對應之損益分布。

(4)將所有相對的債券損益按大小依序排列,計算其方式機率並繪成直方圖,模擬出未來的損益分配。

(5)選定所要估計之信賴水準,在該百分位數之價值即為此債券之風險值。

歷史模擬法釋例2

假設今日以60元買入鴻海的股票10張共60萬元,我們只可以找到過去101個交易日的歷史資料,求在95%信賴水準之下的日風險值為何?

1.根據過去101日鴻海之每日收盤價資料,可以產生100個報酬率資料。

2.將100個報酬率由小排到大找出到倒數第五個報酬率(因為信賴水準為95%),在此假設為-4.25%。

3.-4.25% * 600,000 =-$25,500

4.所以VaR= $25,500,因此明日在95%的機率下,損失不會超過$ 25,500元。

重點

使用歷史模擬法要有大量的歷史資料,才有辦法精確的敘述在極端狀況下(如99%的信賴水準)的風險值 。

歷史資料中能捕捉到的極端損失的機率低於正常損益的機率,量多而且具有代表性的資料的取得就相形重要。

歷史模擬法更可以勾勒出資產報酬分配常見的厚尾、偏態、峰態等現象,因此計算歷史價格的時間(與資料的多寡有關)是影響風險值的一個重點。

優缺點

優點不需要加諸資產報酬的假設

利用歷史資料,不需要加諸資產報酬的假設,可以較精確反應各風險因子的機率分配特性,例如一般資產報酬具有的厚尾、偏態現象就可能透過歷史模擬法表達出來

優點不需分配的假設

歷史模擬法是屬於無母數法的一員,不須對資產報酬的波動性、相關性做統計分配的假設,因此免除了估計誤差的問題;況且歷史資料已經反應資產報酬波動性、相關性等的特徵,因此使得歷史模擬法相較於其它方法,較不受到模型風險的影響。

優點完全評價法

不需要類似一階常態法以簡化現實的方式,利用趨近求解的觀念求取進似值;因此無論資產或投資組合的報酬是否為常態或線性,波動是否隨時間而改變,Gamma風險等等,皆可採用歷史模擬法來衡量其風險值。

缺點資料的品質與代表性

龐大歷史資料的儲存、校對、除錯等工作都需要龐大的人力與資金來處理,如果使用者對於部位大小與價格等信息處理、儲存不當,都會產生垃圾進,垃圾出的不利結果。

有些標的物的投資信息取得不易,例如未上市公司股票的價格、新上市(櫃)公司股票的歷史資料太短、有的流動性差的股票沒有每日成交價格等。

若某些風險因子並無市場資料或歷史資料的天數太少時,模擬的結果可能不具代表性,容易有所誤差。 缺點:極端事件的損失不易模擬。

歷史模擬法分布

主要的理由就是重大極端事件的損失比較罕見,無法有足夠的資料來模擬損失分配 。

極端事件發生期間占整體資料比數的比例如何安排也是個問題,不同的比例會深深影響歷史模擬法的結果。

例如以國際股票投資為例,1997年的亞洲金融危機、2001年美國發生的911恐怖攻擊事件、美伊戰爭的進展等事件都會引發全球股市的大幅變動,若這些發生巨幅變動的時間占整體資料的比重過大,就會高估正常市場的波動性,因而高估真正的風險值。

缺點因子的變動假設

未來風險因子的變動會與過去表現相同的假設,不一定可以反映現實狀況。

漲跌幅比例的改變、交易時段延長、最小跳動單位改變等,都會使得未來的評估期間的市場的結構可能會產生改變,而跟過去歷史模擬法選樣的期間不同,甚至從未在選樣期間發生的事件,其損益分配是無從反映在評估期間的風險值計算上。

缺點資料選取的長度

雖然資料筆數要夠多才有代表性,但是太多久遠的資料會喪失預測能力,但是過少的時間資料又可能會遺失過去曾發生過的重要訊息,兩者的極端情況都會使歷史模擬法得所到的風險值可信度偏低,造成兩難的窘境。

到底要選用多長的選樣期間,只有仰賴對市場的認知

與資產的特性,再加上一點主觀的判斷來決定了。

如何改進歷史模擬法技巧

包括指數加權移動平均法與拔靴複製法(Bootstrap Method),前者可以給予近期資料較高的權值,後者可以在歷史資料不足的時候增加選樣筆數。