簡介

倫敦銀行同業拆放利率(LondonInterbankOfferedRate,LIBOR)已成為全球貸款方及債券發行人的普遍參考利率,是目前國際間最重要和最常用的市場利率基準。

6個月LIBOR利率

6個月LIBOR利率倫敦銀行同業拆放利率是英國銀行家協會根據其選定的銀行在倫敦市場報出的銀行同業拆借利率,進行取樣並平均計算成為基準利率。是倫敦金融市場上銀行之間相互拆放英鎊、歐洲美元及其它歐洲貨幣資金時計息用的一種利率。倫敦銀行同業拆放利率是由倫敦金融市場上一些報價銀行在每個工作日11時向外報出的。該利率一般分為兩個利率,即貸款利率和存款利率,兩者之間的差額為銀行利潤。通常,報出的利率為隔夜(兩個工作日)、7天、1個月、3個月、6個月和1年期的,超過一年以上的長期利率,則視對方的資信、信貸的金額和期限等情況另定。

在倫敦金融市場上,有資力對外報價的銀行僅限於那些本身具有一定的資金吞吐能力,又能代客戶吸存及貸放資金的英國大清算銀行、大商業銀行、海外銀行及一些外國銀行。這些銀行被稱作參考銀行。由於競爭比較充分,各銀行報出的價格基本沒有什麼差異。參與倫敦金融市場借貸活動的其它銀行和金融機構,均以這些報價銀行的利率為基礎,確定自己的利率。

由來與發展

倫敦銀行同業拆借市場開始只是銀行之間為調整頭寸不足而從事英鎊短期交易的市場,60年代後,隨著倫敦金融領域裡銀行同業之間的相互拆放短期資金活動增多,倫敦同業英鎊拆放市場開始取代貼現市場,成為倫敦銀行界融資的主要場所,倫敦銀行同業拆放利率成為倫敦金融市場借貸活動中計算利息的主要依據。

隨著國際金融業務的擴張,業務迅速拓展到歐洲美元及其他歐洲貨幣,形成了“歐洲貨幣批發市場”。倫敦銀行同業拆借利率就是這些貨幣的借貸利率。

以後,隨著歐洲美元市場和其它歐洲貨幣市場的建立,國際銀團辛迪加貸款及各種票據市場的發展,倫敦銀行同業拆放利率在國際信貸業務中廣泛使用,成為國際金融市場上的關鍵利率。目前,許多國家和地區的金融市場及海外金融中心均以此利率為基礎確定自己的利率。

利率確定

各種貨幣的利率水平由市場資金供求決定,同時與該貨幣的國內利率存在著密切的關係。倫敦銀行同業拆借利率作為國際金融市場的基礎利率,是許多國家和地區金融市場利率水平的標準或依據。一般的做法是:存款利率是在拆借利率的基礎上下減若干百分點,貸款則上加若干百分點。

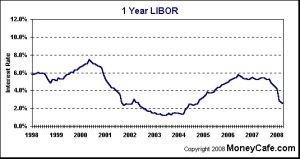

一年LIBOR

一年LIBOR同業拆借利率的期限為隔夜、7天、1個月、3個月、6個月、1年,1年以上的利率以3個月或6個月期同業拆借利率為基準,視具體情況附一定的加息率,一般在0.25~1.75%之間,並在約定的期限加以調整。在倫敦金融市場上經營歐洲貨幣業務的銀行有數百家,但能報出倫敦銀行同業拆借利率的只有30多家吞吐能量很大的主要銀行,其他銀行都是它們的顧客,習慣上稱參考銀行。

按慣例每個工作日上午11時向外報出自己的拆借利率,通常報兩個價:拆入利率和拆出利率,兩者之間差距很小,一般只差0.25~0.5%。各主要銀行的拆借利率報價不一定相同,一般相差0.0625~0.125%,所以具體一筆拆借款利率的確定可有討價還價的餘地,或者按各行報價的平均水平計算。由於歐洲貨幣市場上各種借貸業務的期限、貨幣種類及借貸者的資信不同,各個市場,甚至每筆業務都存在利率的差異,這就必然使套利和套匯活動十分活躍。

影響

Libor作為全球最重要的基準利率之一,影響著大量互換和期貨契約、大宗商品、衍生品、個人消費貸款、房屋抵押貸款以及其他交易,是一個規模以萬億美元計算的金融交易市場的基礎,甚至影響著央行對貨幣及經濟政策的判斷,在全球市場上的地位舉足輕重。

從LIBOR變化出來的,還有新加坡同業拆放利率(SIBOR)、紐約同業拆放利率(NIBOR)、香港同業拆放利率(HIBOR)等。

操縱案

2012年6月,Libor(倫敦銀行間同業拆借利率)操縱案爆出,金融市場大為震驚。由美國法務部和美國商品期貨委員會(CFTC)牽頭的Libor操縱案的調查在一年前就已經開始,包括英國、日本、歐盟等三大洲的監管部門共同參與,重點調查2007至2008金融危機期間銀行內部及銀行之間是否存在操縱Libor、Euribor(歐洲銀行間歐元同業拆借利率)和Tibor(東京銀行同業拆借利率)的串通行為。

被調查的機構超過20家,其中包括大型知名金融機構,如花旗、德意志銀行、滙豐銀行、摩根大通、RBS(蘇格蘭皇家銀行)、勞埃德、瑞銀等等。巴克萊銀行是第一個與監管積極合作,達成和解和接受罰款的銀行。

2012年6月27日,巴克萊宣布,就涉嫌操縱Libor一事與英美監管達成協定,巴克萊將支付總額為2.9億英鎊(4.5億美元)的罰金,以平息相關調查。

LIBOR改革成大勢所趨

英國央行——英格蘭銀行行長默文·金近日建議,在9月9日瑞士巴塞爾舉行的全球央行行長和監管機構負責人會議上,就是否對倫敦銀行間同業拆借利率(LIBOR)進行改革展開討論。默文·金為此還專門致信各國央行行長,急切呼籲對LIBOR進行徹底改革。巴克萊銀行曾在2005年至2009年間試圖操縱和虛報LIBOR及歐洲銀行同業歐元拆借利率,因而在6月底被美英監管機構曝光,並被罰款4.53億美元。英國央行副行長保羅·塔克將這一醜聞斥之為“銀行業的污水坑”。巴克萊銀行醜聞造成的負面衝擊非常大,其直接後果就是讓銀行界蒙受巨額經濟損失。除了巴克萊遭到4.53億美元罰款及股市狂跌造成的損失外,美國和歐盟為此展開反壟斷調查的潛在後果,還將導致對相關銀行處以數十億美元的罰金。之後,巴克萊醜聞不斷發酵,目前多家大型跨國銀行正在接受相關調查。調查發現,歐洲銀行業間同業拆借利率也存在類似問題,有10餘家歐洲銀行涉嫌介入造假。如果事實成立,這些銀行可能面臨總共高達220億美元的罰款與賠償。

更為嚴重的是銀行業賴以生存的信任和聲譽因此遭受重創。英國《金融時報》指出,捲入此事的銀行家們辜負了公眾對他們的重要信任,他們利用這一信任為自身謀利,並向外界隱瞞了他們的真實借貸成本,很難再找出什麼事情能夠比這件事更糟糕。目前,美聯儲主席伯南克和加拿大央行行長卡尼都曾提出過替代LIBOR的可能性。看來,清理銀行業的這個“污水坑”已經逐漸被業界認可,下一屆全球央行行長和監管機構負責人會議很有可能將這一問題提上議事日程。

倫敦一向以發達的金融業享譽世界,且有完整的銀行操作規程。那么,LIBOR的漏洞究竟在哪裡?

美聯儲主席伯南克給出的答案是,LIBOR“在結構上是有缺陷的”,需要發起一場國際努力,才能恢復這種利率作為全球抵押貸款、衍生品和企業貸款基準的可信度。從巴克萊醜聞發展歷程看,伯南克所稱的結構缺陷大體包括以下幾方面:一是銀行業文化出現問題,過分追求利潤而漠視信譽的重要性;二是銀行監管不到位。從披露的信息看,LIBOR的利率定價過程幾乎26年沒變,而且這一利率基於銀行自身提交的利率估值,而非真實貸款數據。這就讓一些銀行低報利率,冒充健康,以提高其對外競爭力。作為像巴克萊這樣的大銀行,其操縱利率所產生的後果和影響就十分嚴重。因為LIBOR是根據16家跨國銀行提供的信息來確定的,全世界總額360萬億美元的金融產品參照這一利率。這一結構性問題早已遭到人們的詬病。

不過,巴克萊銀行醜聞也催生了各國對LIBOR改革的決心。歐洲的經濟政策制定者們傾向的方案是,創建一個統一的歐元區銀行業監管機構。該機構直接對歐洲央行負責,並對大型銀行進行監管。歐盟委員會負責內部市場與服務的委員米歇爾·巴尼耶表示,歐盟將對金融管理機制進行改革,重新審查包括LIBOR在內的市場指數的編制過程是否完全接受監管。他認為,指數的編制過程應該更加透明。也有一些國家的財政官員及監管者建議,對LIBOR進行徹底改革,如擴大參與報價的銀行範圍、強迫他們對實際交易進行報告等。總之,LIBOR改革迫在眉睫,只有這樣,才能恢復市場對這一指標利率的信心。

金融監管

首先,完善現有的Libor定價機制。樣本行太少是Libor易被操縱的制度因素之一,因此,應當採取自願申請加入或根據資格認定選取等方式,增加報價行的數量。同時最佳化報價成員的結構,改變以歐洲報價行為主體的結構,增加其他地區的報價行數量,使報價利率更具合理性。此外,在報價方式上可以採取匿名報價方式,減少報價行因擔心過高的報價會引發外界關注而人為壓低報價的行為。

其次,應當健全現有的信息披露機制。Libor被操縱在金融危機期間時有發生,但近期才頻繁曝出醜聞,這與銀行的信息披露不足有很大關係。因此為確保Libor數據的真實性,應加大對報價行的信息披露。

第三,監管機構應當加強Libor的報價監管。金融危機期間,Libor持續下跌乃至低於美國聯邦基金利率,此外各大銀行在CDS溢價持續上升的情況下Libor報價卻持續走低。所有這些跡象都表明各大銀行在報價時故意壓低了自己的融資成本。因此,金融監管機構應當加強外部監控,採取不定期檢查的方式防止Libor的報價出現異常。BBA作為Libor的管理機構,應當對從初始數據的獲取到公布進行嚴格監管,甚至對銀行之間的交易採用集中清算的制度,力求得到準確可靠的利率數據。