羊群是一種很散亂的組織

羊群是一種很散亂的組織基本定義

買筆記本的熱錢羊群效應

買筆記本的熱錢羊群效應主要危害

(1)、熱錢羊群效應會通過影響幣值造成經濟的不穩定。國外熱錢大量流入國內是賭人民幣升值。一個“賭”字真切地反映了熱錢的本質。從經濟運行的大背景看,人民幣升值是必然的。但關鍵是怎么個升法。如果人民幣在短時間內快速升值,那么,國外熱錢就會在短時間內完成外幣——人民幣——外幣的轉換,在這個過程中,以外幣計價的資產將大幅增加,同時,外資的大進大出,會嚴重影響本國經濟的穩定。

理性選擇

理性選擇(3)、熱錢羊群效應會擾亂資本市場——熱錢的運作會對人們的投資行為產生不良影響。熱錢往往以其規模上的相對優勢,通過快進快出在短期內獲得較高收益。這種操作風格對投資人尤其是新入市的投資人會產生示範效應,而這種示範效應會使熱錢自身對市場產生的負面影響被放大。

(4)、經濟羊群效應會打破健康發展需要與實物經濟成長相匹配的貨幣供應量。以短期投機為目的的熱錢恰恰會對為實現上述條件做出的努力形成嚴重干擾。熱錢的大幅進出連有著良好的產權制度基礎的日本都無法承受,更何況中國?熱錢的流動主要受金融市場風險與收益情況的影響,穩定性較差,且規模迅速擴充,對一國金融市場乃至國民經濟運行的影響越來越大。

現實根源

熱錢羊群效應的存在,根源在於信用貨幣制度的出現和脫離實物經濟的貨幣運行方式。從這個角度講,無法從根本上消滅熱錢——只能是儘量掌握其行蹤,控制其運行,最大程度地削弱其負面影響。在中國經濟日益開放的大背景下,加強對熱錢的有效監控,培育與大規模熱錢的干擾相抗衡的資金實力,是必須要考慮的問題。

熱錢羊群效應

熱錢羊群效應(2)在中國這場世紀盛宴中,西方人異常激動。在中國上證綜合指數首次突破4000點大關的當晚,英國《金融時報》就將中國議題推到了他們的頭版,同時還加了社評。這篇報導題為“中國股市讓亞洲其他市場黯然失色”。文章稱,中國股市當天的成交金額,幾乎是日本股市當日成交額(269億美元)的兩倍。

(3)2003年9月初,國家外匯管理局,稱個別銀行和企業存在一些違反規定辦理收匯和結匯業務的行為。2004年,復旦大學的一項研究表明,我國有1000億美元左右不明來源的“熱錢”。2005年人民幣匯率機制調整其實給“套匯”增加了一道大餐。2007年中國股市在5月份的第二周,國際投資人從EPFR中國股票基金中累計撤出了5.74億美元資金。

生活套用

有一個人白天在大街上跑,結果大家也跟著跑,除了第一個人,大家都不知道奔跑的理由。人們有一種從眾心理,由此而產生的盲從現象就是“羊群效應”。

典型的熱錢羊群效應

典型的熱錢羊群效應“羊群效應”告訴我們,許多時候,並不是諺語說的那樣——“民眾的眼睛是雪亮的”。在市場中的普通大眾,往往容易喪失基本判斷力。人們喜歡湊熱鬧、人云亦云。民眾的目光還投向資訊媒體,希望從中得到判斷的依據。但是,媒體人也是普通民眾,不是你的眼睛,你不會辨別垃圾信息就會失去方向。所以,收集信息並敏銳地加以判斷,是讓人們減少盲從行為,更多地運用自己理性的最好方法。

理性地利用和引導羊群行為,可以創建區域品牌,並形成規模效應,從而獲得利大於弊的較佳效果。尋找好領頭羊是利用羊群效應的關鍵。

對於個人來說,跟在別人屁股後面亦步亦趨難免被吃掉或被淘汰。最重要的就是要有自己的創意,不走尋常路才是你脫穎而出的捷徑。不管是加入一個組織或者是自主創業,保持創新意識和獨立思考的能力,都是至關重要的。

股市套用

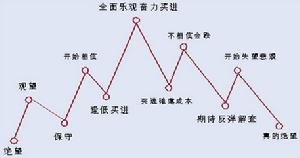

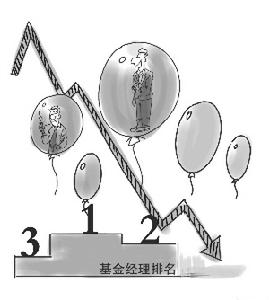

在資本市場上,“羊群效應”是指在一個投資群體中,單個投資者總是根據其他同類投資者的行動而行動,在他人買入時買入,在他人賣出時賣出。導致出現“羊群效應”還有其他一些因素,比如,一些投資者可能會認為同一群體中的其他人更具有信息優勢。“羊群效應”也可能由系統機制引發。例如,當資產價格突然下跌造成虧損時,為了滿足追加保證金的要求或者遵守交易規則的限制,一些投資者不得不將其持有的資產割倉賣出。

熱錢羊群效應

熱錢羊群效應這就是為什麼牛市中慢漲快跌,而殺跌又往往一次到位的根本原因。但我們需牢記,一般情況下急速殺跌不是出局的時候。

炒股要克服羊群效應

當市場處於低迷狀態時,其實正是進行投資布局,等待未來高點收成的絕佳時機,不過,由於大多數投資人存在“羊群效應”的心理,當大家都不看好時,即使具有最佳成長前景的投資品種也無人問津;而等到市場熱度增高,投資人才爭先恐後地進場搶購,一旦市場稍有調整,大家又會一窩蜂地殺出,這似乎是大多數投資人無法克服的投資心理。

:投資人結合自身的投資目標、風險承受度等因素,設定獲利點和止損點,同時控制自己情緒來面對各種起落,加強個人“戒急用忍”能力,這樣才能順利達成投資目標。

基金投資雖然不應像股票一樣短線進出,但適度轉換或調整投資組合也是必要的,因為有些風險基金是無法避免的,如市場周期性風險,即使是明星基金也必須承擔隨著市場景氣與產業周期起伏的風險。

設定獲利點可以提醒您投資目標已經達到,避免陷入人性貪婪的弱點,最終反而錯失贖回時機,使獲利縮水。

設定止損點則可以鎖定您的投資風險,以避免可能產生的更大損失。當基金回報率達到損益條件,您就應該判斷是否獲利了結或認賠贖回。設定獲利點和止損點的參考依據很多,一般而言,投資人可以結合自身的風險承受度、獲利期望值、目前所處年齡階段、家庭經濟狀況以及所在的市場特徵加以考慮,同時定期檢查投資回報情況,這樣才能找出最適合自己投資組合的獲利及止損區間。這裡特彆強調每季度的定期檢查,基金投資適合懶人,但仍須每季度檢查基金表現、排名變化、投資標的增減,為最終的贖回或轉換提供決策依據,以免錯失最佳賣點或過早出局。

需要指出的是,當基金回報達到自己設定的獲利點或止損點時,並不一定要立刻獲利了結或認賠賣出,此時應評估市場長線走勢是否仍看好、基金操作方向是否正確,以及自己設定的獲利點或止損點是否符合當時市場情況,再決定如何調整投資組合。如果是因為市場短期調整而觸及止損點,此時不宜貿然贖回,以免市場馬上反彈,您卻因為耐性不足而賣在低點。如果基金業績在同類型基金中表現突出,同時所在市場長線也看好,只是因為短期波動達到止損點,此時如果能容忍繼續持有的風險,或許您應該重新設定警示條件,甚至可趁機加碼,達到逢低攤平的目的。

反之,當市場由多頭轉為空頭已成定局,或者市場市盈率過高,市場風險增大時,無論是否達到獲利點,都應儘快尋求最佳贖回時機。

職場套用

熱錢羊群效應

熱錢羊群效應對於職場裡的人而言,往往也可能出現“羊群效應”。做IT賺錢,大家都想去做IT;做管理諮詢賺錢,大家都一窩蜂擁上去;在外企幹活,成為一個嘴裡常蹦出英語單詞的小白領,看上去挺風光,於是大家都去學英語;現在做公務員很穩定,收入也不錯,大學畢業生都去考公務員……

我們不是羊,我們要用自己的腦子去思考,去衡量自己。

我們應該去尋找真正屬於自己的工作,而不是所謂的“熱門”工作,都說“男怕入錯行,女怕嫁錯郎”,“熱門”的職業不一定屬於我們,如果個性與工作不合,努力反而會導致更快的失敗。我們還要留心自己所選擇的行業和公司中所存在的潛藏危機,任何行業和企業都不可能是“避風港”,風險永遠是存在的,必須大膽而明智地洞察。在有了這點兒危機意識之後,自然就要預備好對策,當危機真正到來時該怎么辦?在《誰動了我的乳酪》中,坐吃山空的小老鼠最終沒有乳酪可吃,而有危機意識、到處尋找新的乳酪的小老鼠,卻在舊的乳酪吃光之前,就尋找到了新的生機。

博弈分析

羊群效應的產生源於個人投資者和機構投資者對其個人利益的考慮,因此,用博弈論的方法,我們可以更深刻的了解羊群效應產生的原因。

機構投資者與個人投資之間的博弈

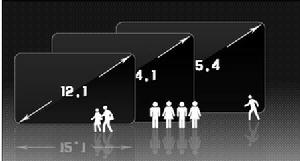

機構投資者與個人投資者的博弈實際上可以看做智豬博弈的一種變形,假設機構投資者與個人投資者都投資於股市,機構投資者由於資本較大,如果依據正確的信息投資,可以得到100的利益,而個人投資者依據正確的信息投資只可以得到5的利益,雙方都可以選擇收集並分析信息,由此而產生的費用為20,也可以簡單的只收集對方的行動信息而跟隨,這樣產生的費用為1,雙方都放棄收集信息,產生效用為零。如果機構投資者與個人投資者都採取收集信息並分析的行為,那么機構投資者將得到利益為(100-20=80),個人投資者則可以得到(5-20=-15),若機構投資者收集信息,個人投資者跟隨,產生的利益為,機構投資者(100-20=80),個人投資者(5-1=4),如反之,則利益分別為-15,99,由此產生以下利益矩陣:

熱錢羊群效應

熱錢羊群效應經理人之間的博弈

經理人之間的博弈行為比較複雜,但我們可以用一個簡單的模型對它進行大致的分析,假設有兩位互相競爭的經理人,對於目前市場上已經產生的某一經理人投資行為,都有兩種選擇,跟隨與不跟隨,我們假設此投資策略成功率P=0.5,若成功的話將得到10的收益,若失敗,則產生10的損失,他們也可以選擇不跟隨這一投資行為,利用自己的信息進行投資決策,這樣成功率P2=0.7,收益狀況不變。這樣我們可以計算各個策略的收益期望值

跟隨的收益期望I1=10*0.5-10*0.5=0

不跟隨的收益期望為:I2=10*0.7-10*0.3=4

最後博弈得到一個最優解,這同時也是一個有效解,就是不跟隨-不跟隨,而這實際上基於一個相當理想化的假設,即對於經理人而言,效用=收益。上述收益期望矩陣並沒有反映上文所述的對經理人名譽及報酬的考慮,而我們可以斷定對於經理人來說,與其他投資者一起決策失誤跟單獨決策失誤,其損失是不一樣的,不跟隨行為產生的決策錯誤,除了基金金錢上的損失,還有名譽上的風險,被認為是愚蠢的投資經理,則有失去工作的可能。而職業經理人對於名譽及工作機會的擔憂,無疑會對其決策立場產生影響,因此必須用經理人效用矩陣來代替收益期望矩陣,對於經理人,由於不跟隨而產生的決策失誤,其損失為:帳面損失+經理人個人名譽及報酬損失=10+20=30,由此我們可以得出:

跟隨的效用期望為u1=10*0.5-10*0.5=0

不跟隨的效用期望為u2=10*0.7-30*0.3=-2

在這種情況下,跟隨-跟隨是博弈的均衡解,這也證明了羊群效應的一個直接原因,就是在很多情況下,職業經理人會捨棄自己相對正確的信息與投資策略,而去跟隨一個未知的投資策略,以達到他本人職業的穩定與名譽的提高。