概述

關於信用證的分類,其標準各異。若按照兌付的方式來劃分,可將信用證分為即期付款信用證、延期付款信用證、議付信用證和承兌信用證四種。按《UCP500》規定,開立信用證時不應以申請人作為匯票的付款人。承兌信用證的匯票付款人可以是開證行或其他指定的銀行,不論由誰承兌,開證行均負責該出口人匯票的承兌及到期付款。由於承兌信用證是以開證行或其他銀行為匯票付款人,故這種信用證又稱為銀行承兌信用證(Banker'sAcceptanceL/C)。這種信用證的匯票,由於承兌人是銀行,較易到貼現市場去轉讓,因此對受益人就比較有利。承兌信用證一般適用於遠期付款的交易。

主要特徵

簽訂契約時與進口商約定以遠期承兌信用

簽訂契約時與進口商約定以遠期承兌信用另外,在承兌信用證中使用匯票作為流通工具,善意持票人享有優於前手的權利,按照信用證欺詐例外的原則,開證行不能以信用證欺詐為理由對善意持票人進行抗辯從而拒付。正因為如此,出口地的銀行更願意辦理貨物裝船後承兌信用證項下的各種融資,除非承兌信用證的開證行或承兌行的信譽較差。在此情況下,受益人除了能夠辦理被背書人享有追索權的貿易融資,如匯票貼現、出口押匯外,更能夠辦理被背書人享有追索權的貿易融資,如福費廷業務,使得國出口商能夠安全地提前收匯,避免外匯風險,同時還可以提前辦理出口退稅,減少機會成本損失。因而,承兌信用證的使用對作為受益人的出口方有利。

從進口方來看,由於承兌信用證是進口方去申請開立的,況且經過上述分析,我們知道承兌信用證的使用對作為受益人的出口方有利,因此,作為承兌信用證的開證申請人,可以以此為藉口大膽地向出口商砍價。所以,在同等條件下,使用承兌信用證進行結算比使用其它遠期信用證進行結算,進口方肯定能夠得到報價打折的優惠。

報價分析

作為遠期信用證的一種,承兌信用證的付款期限常作以下規定:①“見票後或者交單後若干天付款”(⋯paymentwillbeefectedatXXdaysaftersightorafterDresentationdocuments);②“裝運H後若干天付款”(⋯paymentwillbeeffectedatXXdaysafterthedateofshipment);③“開證行承兌H後若干天付款”(⋯paymentwillbeeffectedatXXdaysthedateofouracceptance)。

另外,從費用方面考慮,鑒於承兌信用證項下銀行承兌了遠期匯票,而銀行的信譽較好,因而該己由銀行承兌了的遠期匯票的安全性、流通性都較好,出口商即賣方可以在自付費用的基礎上將此匯票進行背書轉讓以獲得融資。因此,較之即期信用證,承兌信用證項下出口商的出口報價在考慮時間和費用的基礎上要適當調高。當然,在使用承兌信用證進行結算的情況下,出口商也要給進口方一點價格上的折讓。

套用案例

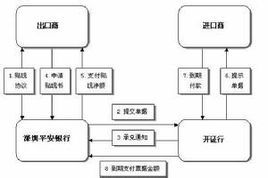

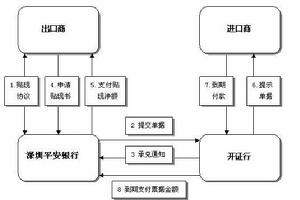

承兌信用證產品流程圖

承兌信用證產品流程圖服務對象

中國商業匯票業務申請人具有進出口經營權,對外出口採用遠期信用證結算。國內貿易的付款方式為商業匯票,申請人無法提供足額擔保向銀行申請商業匯票授信額度。

申請條件

1、客戶具有進出口經營權、獨立法人資格,並依法從事經營活動的企業。

2、客戶資信良好,在廣發銀行有良好的進出口結算記錄,出口承兌信用證經廣發銀行確認可辦理出口押匯業務。3、客戶與受票人之間具有真實的商品交易關係,具有支付匯票金額的合法資金來源。

4、提供與受票人之間的增值稅發票原件或複印件,或足以證明貿易關係或勞務關係的材料。

5、人民幣票據的簽發以真實的商品交易為基礎,承兌期限不超過6個月,要素內容清晰、齊全,要式完整,規範、合法。

產品特點

1、產品既可辦理商業匯票授信,又可申請出口信用證押匯融資。

2、辦理商業匯票業務時無須提供足額保證金和申請授信額度。

3、在遠期出口承兌信用證到期收匯前,商業匯票額度可以循環使用。

4、承兌信用證餘額大於開證金額,還可以申請差額部分的出口押匯融資;承兌信用證餘額小於開證金額,須補足敞口。

5、只要出口承兌信用證沒有到期收匯,商業匯票到期兌付時還辦理出口押匯融資兌付。

6、商業匯票項下的付款責任不受出口保理款項順利回收與否的影響。

產品優勢

1、彌補企業商業信用的不足,確保票據到期的付款。

2、既提高了客戶資產的使用效率,又降低了保證金的占用比例。

3、產品靈活方便,既可辦理商業匯票授信業務,又可融資兌付到期匯票付款。

4、票據到期付款前,客戶獲得的是信用額度,無須支付額外的融資(押匯)利息。

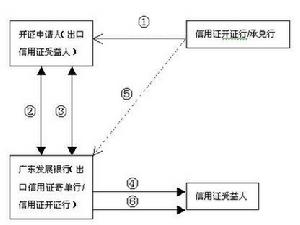

產品流程

①信用證開證行承兌廣發銀行寄單的出口信用證;

②質押已承兌信用證,申請商業匯票授信融資;

③審查、核定授信融資比例;

④辦理商業匯票業務;

⑤出口承兌信用證到期收匯;

⑥商業匯票到期付款,以出口信用證收匯資金或自有資金兌付。

謹防欺詐

防範手段1.信譽的調查。國際貿易中,用信用證方式進行交易,對交易方的資信調查是一項必不可少的環節。這項調查涉及到開證申請人(進口方)和受益人(出口方)的資信以及開證申請人和受益人與銀行的資信。這種調查可以通過諮詢公司、信用機構、商會等組織進行。

2.嚴格執行操作規範。買賣雙方在交易中,必須認真簽訂契約,在契約中應明確交貨的價格條款,契約的貨物與信用證記載內容要一致,保證貨物裝運的檢驗手續,並要求有聲望的檢驗公司簽發單據。銀行應根據UCP500的規定,合理小心地審核信用證,遵守“單證、單單”一致的嚴格原則。

3.抵制“軟條款”。軟條款信用證是開證人在信用證中規定一種條款,這種條款是否能實現,其主動權完全由開證人或開證行控制,受益人無論做何種努力都不可避免地被拒絕。制定軟條款的目的,是開證人為了防止出口商的欺詐或提供的貨物不符合要求。軟條款的內容主要有以下幾種:信用證開出後暫時不生效,待進口許可證簽發和貨物經開證人檢驗後,才通知生效;船公司、船名、目的港、啟運港、收貨人、裝船日期等,經開證人通知或同意後,以修改書形式通知;貨物品質由開證人檢驗,並由開證人出具品質符合檢驗證書;貨物到達目的港後,經開證檢驗才予以付款。儘管這些軟條款表面上是進口商為了保護自己的利益而制定的,但必須意識到會發生惡意欺詐的因素。這些限制條款可能會是一種“陷阱”,它具有隱蔽性,對受益人安全收匯構成的威脅比假冒信用證更勝一籌。對付軟條款信用證,最好的辦法是嚴格審單,對那些苛刻和難以執行的條款,應事先要求修改,避免造成信用證的風險。

根據國際、國內的實踐,在基礎契約欺詐的情況下,應適用欺詐例外原則,運用法律規定的強制措施止付信用證項下貨款,從而阻止受益人因欺詐而獲利。本案受理法院正是根據欺詐例外的原則裁定止付信用證項下貨款的,並最終判決貿易契約無效,信用證項下貨款對外不予支付。

按照承兌信用證的業務流程,國際付款行應在跟單匯票得到開證行承兌後,才能對信用證受益人貼現付款。而付款行里昂銀行在開證行承兌前即已貼現付款,這種行為是一種自擔風險的融資行為,而非正當貼現。特別是本案信用證是只能由開證行承兌的信用證,未經開證行承兌付款,嚴格地說只能算是押匯,而非貼現。