基本信息

通俗地說,內含價值是在沒有考慮公司未來新業務銷售能力的情況下現有公司的價值,可視為壽險公司進行清算轉讓時的價值。內含價值是對一個壽險公司的經濟價值的估計,不包括未來新業務產生的價值,直接反映壽險公司當前的經營成果。它由有效業務的價值和調整後淨價值兩部分構成,反映在某個評估時點之前已經生效的業務的價值。調整後淨值一般是指資產市值 (可包括所有不良資產) 扣除負債後的數額;而有效業務的價值則是反映了資本成本後,目前業務未來可作分配的折現現金流量。

由於內含價值的概念既適用於單個險種,又適用用於整個公司,將其分兩個層面界定。

在公司層面上,內含價值指公司有效業務價值(VIFB, Value of In-force Business)和調整後淨資產(ANAV, Adjusted Net Asset Value)之和。有效業務價值等於評估時點有效業務未來法定稅後利潤用一定貼現率貼現後的現值(PVFP, Present Value of Future Profits);調整後淨資產為淨資產扣除償付能力額度(SM, Solvency Margin)後的餘額1,也稱為自由盈餘(FS, Free Surplus)。用公式表達如下:

EV = VIFB + ANAV

= PVFP + (NAV —SM)

= PVFP + FS

其中:EV = 內含價值

VIFB = 有效業務價值

ANAV = 調整後淨資產

PVFP = 現有業務未來利潤現值

NAV = 淨資產

SM = 償付能力額度

FS = 自由盈餘

=市場價值

在業務和產品層面上,內含價值指該類產品所產生的未來法定稅後利潤流在評估時點的現值。用公式表達為:

其中:Profit t =該產品在 t 時刻所產生的法定稅後利潤 r =風險貼現率

從以上定義可以看出,內含價值的概念是對投資分析理論中淨現值分析(Net Present Value Analysis)的推廣和套用。

測試方案

從 有效業務價值、 調整後淨資產、 新業務價值和 其他測試情景四個方面定義。

有效業務價值

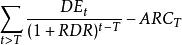

在評估時點T,人身險公司的有效業務價值(VIFB, Value of In-Force Business)公式為(以下變數均基於相關評估假設在相應時間段內所測算的對應值):

內含價值

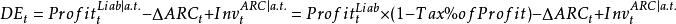

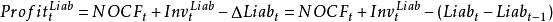

內含價值其中, DE,Distributable Earnings,為評估時點有效業務所產生的可分配盈餘,在評估時點t, 公式為:

內含價值

內含價值 內含價值

內含價值 內含價值

內含價值為 適用業務 負債所對應的資產所產生的利潤,而為相應的 稅後利潤;

內含價值

內含價值 內含價值

內含價值為 額外償付能力資本要求對應資產所產生的投資回報,而 為相應的 稅後投資回報;

NOCF, Net Operating Cash Flow, 為 適用業務所產生的 經營性現金流淨值;

內含價值

內含價值 內含價值

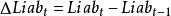

內含價值Liab,Liability,為相應時點適用業務所產生的負債; 為相應時點適用業務所產生的負債變化值: ;

內含價值

內含價值為適用業務負債對應的資產所產生的投資回報;

內含價值

內含價值 內含價值

內含價值 內含價值

內含價值 內含價值

內含價值和 分別對應 (適用業務負債對應的資產所產生的利潤)及 ( 額外償付能力資本要求對應資產所產生的投資回報)產生的所得稅支出,按一定的所得稅稅率和免稅比例假設計算;

RDR, Risk-adjusted Discount Rate, 為計算內含價值時採用的風險調整後貼現值;

內含價值

內含價值ARC,Additional Required Capital,為相應時點公司依照監管要求和內部管理需要在已計提負債額度以外所需額外提取的用以支持適用業務的資本要求,以下簡稱“額外償付能力資本要求”。 為 額外償付能力資本要求(Additional Required Capital, ARC) 的 變化值:

內含價值

內含價值為同時合理反映所有監管規則、行業規範和會計準則的共同影響,在預測公司未來可分配盈餘時,從原理上保證公司分配給適用業務的資產在反映了該預測的盈餘分配後,大於相關會計負債要求、償付能力要求和內部管理要求。在此次測算中,公司應依照如下規則計算其有效業務價值。

未來經營性現金流淨值(NOCF)

經營性現金流包括公司保費收入(Premium Income)、理賠支出(Claim Outgo)、退保支出(Lapse Outgo)、獲取和維持支出(Aquisition Cost & Maintainance Fee Outgo)、監管費用支出(Regulatory Cost Outgo)及支付保單持有人保單紅利(Bonus/Dividend)等。這些現金流的預測是依相關保單契約約定和公司實際經營管理活動產生的,與會計準則和償付能力制度幾乎無關,因此,在本次測試中,其預測方法和假設與公司現行內含價值評估中使用的相應方法和假設一致。

未來精算負債準備金(RES)

(1)公司的精算負債準備金(RES)有最優估計負債(BEL,Best Estimate Liability)和風險邊際(RM,Risk Margin)兩個部分組成:

1.未來經營性現金流淨值(NOCF)

與會計準則和償付能力制度幾乎無關

2.未來精算負債準備金(RES)

(1)公司的精算負債準備金(RES)有最優估計負債(BEL,Best Estimate Liability)和風險邊際(RM,Risk Margin)兩個部分組成:

內含價值

內含價值 內含價值

內含價值(2)其中,最優估計負債有現金流現值(PVCF,Present Value of Cash Flows)和選擇權及保證利益的時間價值(TVOG,Time Value of Options and Guarantees, if applicable)兩部分構成:

(3)在計算現金流現值的過程中,預測分紅保險、萬能保險等與資產投資收益率直接關聯的保險契約現金流時,採用相關負債評估假設作為投資收益假設,其他假設應與公司計算償二代下負債準備金使用的相關假設保持一致。

(4)在均衡穩定原則下,負債評估利率假設應考慮壽險負債的長期性和跨周期性,採用長期均衡、確定、獨立和合理的利率假設,並考慮符合負債特點的溢價綜合制定。借鑑償二代評估要求中終極利率水平的假設,測試中,公司應採用一定平準利率作為 負債評估利率假設(假設4.5%)。同時,為了解負債評估利率對公司價值計算結果的影響,測試可設定相應的敏感性測試,請參閱本測試方案的 其他測試情景。

(5)作為未來內含價值評估管理體系的一部分,應在需要時發起就包括 負債評估利率假設等關鍵性假設的行業討論,從而保證相關評估結果與長期趨勢間的一致性。

(6)在上述現金流現值測算的基礎上,風險邊際及最優估計負債中包含的選擇權和保證利益的時間價值(如有)的計算方式和假設與負債評估中相應項目的計算和假設方式保持一致。

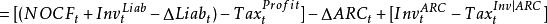

3. 未來盈餘(PROFIT)

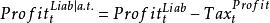

(1) 在測算中,對於適用業務所產生的稅前盈餘,定義:

內含價值

內含價值(2)公司盈餘的產生軌跡受到相關會計原理、準則和政策的影響。因此,適用業務所產生的負債應由最優估計負債(BEL,Best Estimate Liability)、風險邊際(RM,Risk Margin)和剩餘邊際(DPL, Defferd Profit Liability)三個部分組成:

內含價值

內含價值(3)由於評估時相關會計原理和償二代資本要求的平行預測需要,鑒於償二代下負債評估框架與《企業會計準則》基本原理的內在一致性,為貫徹全面系統原則和可操作性原則,在測試中,公司應採用償二代下負債評估方法來測算每一保單未來的最優估計負債和風險,以反映償二代所代表的壽險行業近幾年的最新研究成果和方向,同時原則上確保內含價值體系所涉及的公司各套評估標準之間的統一和協調性,即:

內含價值

內含價值 內含價值

內含價值 內含價值

內含價值 內含價值

內含價值 內含價值

內含價值 內含價值

內含價值(4)為體現行業規範及《企業會計準則》中權責發生制基本會計原理對於公司盈餘軌跡的約束,公司應根據最優估計負債和風險邊際評估方法和結果,追溯測算的首日利得(若 ,首日立得= = ,假設評估原點t=0為保單生效日(issue day);若 , 首日立得= =0),並基於 攤銷載體計算剩餘邊際。在測算中,公司應採用 有效保單件數現值作為 攤銷載體。對於分紅業務,為協助了解不同攤銷載體對分紅業務價值計算結果的影響,本次測試設定了相應的敏感性測試,請參閱本測試方案中的 其他測試情景。

內含價值

內含價值 內含價值

內含價值t=0, 首日立得= =

內含價值

內含價值t>0,

PAC,Profit Amortization Carrier,為根據公司選擇的利潤攤銷載體。

內含價值

內含價值K對應的利潤攤銷因子,

(5)在未來評估過程中,公司可在選定攤銷載體的基礎上,重新校準剩餘邊際的攤銷過程;或者根據自身會計政策,決定是否鎖定相應的攤銷因子(k)。

(6)投連險負債為償二代下相關負債。

(7)在未來任意時點,公司依據上述原理、方式和假設計算出適用業務中 每張保單在依舊有效前提下應產生 負債準備金數額,再乘以內含價值評估假設下的 該時點的保單有效機率,得到未來時點 有效負債準備金的預測水平。

(8)公司應在未來 有效負債準備金預測水平和未來 其他現金流預測情況的基礎上,基於投資回報率和投資免稅比例等假設,計算其未來每一預測時間內的 預計投資回報。在測算中,具體計算方式和假設應與公司現行內含價值測算中對應的計算方式和假設保持一致。

(9)公司適用業務所產生的稅後盈餘為其稅前盈餘和所得稅支出之差:

內含價值

內含價值 內含價值

內含價值其中, ,即適用業務盈餘上產生的所得稅支出,應依照相關所得稅稅率和免稅比率等假設計算。

4. 未來可分配盈餘(Distributable Earnings, DE)

(1)公司應基於償付能力要求來預測未來可預測盈餘中可分配的部分,即可分配盈餘。

(2)對於償付能力要求中的負債評估部分,公司應基於償二代要求的相關框架和方法,在長期均衡估計的原則前提下計算。因此,公司應以精算負債準備金(RES)預測為基礎,綜合考慮最低資本要求(MCR,Minimum Capital Requirement)、所得稅負債調整(DTL,Defferred Tax Liability)和最低現金價值(CV,Cash Value)保證水平,來確定其用以計算可分配盈餘的總資產要求。

(3)對於在評估時點的現有業務而言,若在評估時點或未來任意時點,其負債水品(Liab)不足以滿足其償二代下的總償付能力資本要求,則基於全面系統原則,公司需在負債基礎上進一步確認額外償付能力資本要求(ARC),因此可得:

內含價值

內含價值 內含價值

內含價值其中,依照償二代相關規定要求, 或0%,根據公司未來各年度的盈餘預測預測確定。

(4)公司在計算有效業務價值時,可在全公司層面計算為償付能力資本要求。

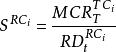

內含價值

內含價值 內含價值

內含價值(5)依據可操作性原則,公司可基於載體法預測未來每個時點相應的償二代下最低資本要求。對於每一個使用的風險子類( ,Risk Categoryi),可以按照以下方式計算得到該風險分類在償二下的最低風險資本要求:

其中,RD,Risk Driver,為每個風險子類對應的最低風險資本要求預測載體,每個預測單元的載體在一定程度上體現了該預測單元的風險特性,具體規定和說明請參見下表:

| 風險類別 | 單獨計算或分類計算 | 是否採用 外推 | 採用何種載體 |

| 利率(市場) | 可單獨計算或合併計算 | 是 | RES+DPL(本應採用 RES+DPL+ARC,但未避免循環引用,故選此作為載體。同樣的方法套用於以總要求資產為載體的風險。) |

| 權益(市場) | |||

| 房地產(市場) | |||

| 境外利率(市場) | |||

| 境外權益(市場) | |||

| 匯率(市場) | |||

| 利差(信用) | 單獨計算 | 對應的資產久期*(RES+DPL) | |

| 交易對手(信用) | RES+DPL |

| 死亡(壽險) | 單獨計算 | 是 |  內含價值 內含價值  內含價值 內含價值 |

| 長壽(壽險) |  內含價值 內含價值  內含價值 內含價值 | ||

| 疾病醫療(壽險) |  內含價值 內含價值  內含價值 內含價值 | ||

| 費用(壽險) |  內含價值 內含價值 | ||

| 退保率(壽險) |  內含價值 內含價值  內含價值 內含價值 | ||

| 其他損失(壽險) |  內含價值 內含價值 | ||

| 死亡巨災 | 未來12個月的(死亡給付金額-現金流現值) | ||

| 大規模退保 | 未來12個月的(現金價值-現金流現值)*(大規模退保率假設-基礎退保率假設)或者其他適用的載體 |

內含價值

內含價值S為該風險子類在預測其最低風險資本要求時使用的預測因子,在評估時點T,

(6)償二代中的相關的風險分散效應以及萬能險、分紅險的損失吸收也可以通過上述載體法預測得到。

(7)上述最低資本要求的預測應在模型點層面進行。對於保險風險,若公司有能力精準預測未來保險風險所產生的最低資本要求,則可採用精準預測。

(8)對於巨災風險及大規模退保風險,其在模型點層面預測的最低資本要求可能為負,公司只需要保證在公司整體層面不小於零。

(9)對於退保風險,其最低資本要求為各項風險子類所產生的資本要求之大者,比較大小的層級可參照計算總額外償付能力資本要求時的操作處理。

(10)在未來任意時點,公司在依據上述原理、方法和假設計算出適用業務中每張保單產生的額外償付能力資本數額的預測水平,其中應合理反映在內含價值評估假設下的該時點的保單有效機率。

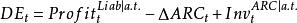

(11)在公司盈餘預測的基礎上,公司考慮額外償付能力資本要求變化和額外償付能力資本要求上產生的稅後投資收益後,得到可分配盈餘預測。

內含價值

內含價值其中,額外償付能力資本要求上產生的稅後投資收益的預測方法與假設與公司現行內含價值計算中對應項目的計算方法和假設保持一致。

5. 有效業務價值的計算

(1) 在評估時點,公司考慮償付能力成本 前的有效業務價值等於其未來預測的適用業務所產生的稅後盈餘的現值。

(2)在評估時點,公司考慮償付能力成本 後的有效業務價值等於其未來預測可分配盈餘的現值扣除評估時點的額外償付能力資本要求之差。

(3)在測試中,公司用於可分配盈餘折現的風險調整後折現率假設應和現行內含價值計算中適用的對應假設保持一致。

調整後淨資產

公司在評估時點的調整後淨資產應為其調整後資產與調整後負債之差。相關資產市值調整應和現有內含價值評估體系下對應操作保持一致。基於全面系統原則,均衡穩定原則和可操作性性原則,相關負債調整應使得評估時點的負債計提基礎與未來盈餘預測時所採用的計提基礎保持一致,同時考慮調整時產生的所得稅影響。

一年業務價值

一年新業務價值計算的方法和原則與有效業務價值計算保持一致,但應在可比較性原則的指導下獨立評估。

為在分析普遍達到的最細維度上貫徹橫向和縱向的可比較性原則,在計算一年新業務價值時,公司應在單個產品或更謹慎的層面獨立計算未來每個時點的額外償付能力資本要求,從而確保新業務價值及價值率等指標相對獨立,為相關結果使用者提供獨立的判斷和分析基礎。

相關死亡巨災風險、集中退保風險和退保風險中涉及到的所有比較大小的操作同樣應在不高於單個產品的層面進行。

其他測試情景

除上述基礎情景外,測試需要對進行敏感性測試:

所有產品統一採用5.0%作為負債評估利率假設;

所有產品統一採用4.0%作為負債評估利率假設;

分紅產品採用紅利分配現值作為剩餘邊際攤銷載體。

1.所有產品統一採用5.0%作為負債評估利率假設;

2.所有產品統一採用4.0%作為負債評估利率假設;

3.分紅產品採用紅利分配現值作為剩餘邊際攤銷載體。

優缺點

隨著內含價值法在國外及國內的逐漸採用實踐的過程中,人們逐步認識到了它所具有的各項優勢和局限性。

主要優勢:

1、對於不同種類的保險產品,給出了統一的財務規定,使不同產品間的比較成為現實。

2、將管理決策與公司的內含價值相聯繫,並提供管理決策支持。

3、通過不同時期內含價值間的方差分析,可以比較實際業務和預期之間的差別,並證實定價和業務計畫中一些假設的合理性。

4、更加強調了資金運用的效率,以滿足公司最大限度的增加公司價值的目標。

5、提出的假設更加嚴謹,更好地反映了公司的現實的經營狀況。

主要局限性:

1、計算過於深奧、複雜,故對人員要求過高,,前期投入較大。

2、較難進行假設,容易被管理決策層操縱。

3、使用的假設大多數是靜態假設,對於風險狀況的考慮較少,難以保證風險貼現率假設的準確性。

4、對於精算假設的變化過於敏感,尤其在經濟波動的時期。

5、內含價值很難與公司的股票市值保持一致。

6、內含價值評估法沒有考慮壽險保單中嵌入的期權的價值。

一種價值評估方法的普及程度首先要看分析人員對它的接受程度,其次還取決於投資者對它的理解程度。目前,我國投資者對保險業的了解程度遠遠低於歐美等已開發國家,對內含價值的理解和研究更是甚少,因此內含價值評估法要在我國普及還要一定的時間。