什麼是偏好習性理論

偏好習性理論,又稱作期限選擇理論或優先偏好理論。該理論假設不同期限的債券是替代品,這意味著一種債券的預期收益率可以影響不同期限債券的預期收益率。同時,該理論承認投資者對不同期限的債券存在著偏好,這樣,若投資者對某種期限債券的偏好將大於其他期限的債券,他總是習慣地投資於所偏好的某種期限債券,只有當另一種期限的債券預期收益率大於他所偏好期限的債券預期收益率時,他才願意購買非偏好期限的債券。由於一般投資者對短期債券的偏好大於長期債券,因此,為了讓投資者購買長期債券,必須向他們支付正值的期限升水。

根據偏好習性理論,長期利率和短期利率的關係不僅表現在:長期利率取決於市場對未來短期利率預測的平均值,而且還要加上一項正值的期限升水。考慮了偏好習性的因素就可以更好地解釋收益曲線。“收益曲線的形狀由預期未來利率與風險升水共同決定,它們正向或反向地引導市場參與者脫離了偏好習性。根據這一理論,收益曲線明顯地上升、下降、平緩或隆起都是可能的。”

偏好習性理論

偏好習性理論偏好習性理論的提出

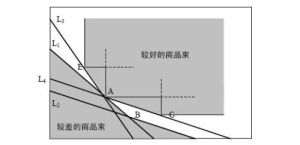

優先偏好理論由莫迪利安尼和薩奇(1966)提出,他們認為不同類別的投資者具有優先偏好習慣,這使投資者一般會處於自身偏好的期限市場進行交易。不過他們並不會把自己“鎖定”在某一特定的細分市場,如果某一方面出現重大收益率誘導因素,他們將放棄原有投資習慣,轉而進入其它市場;如果收益率誘導因素沒有足夠大,投資者也不會轉換投資。

優先偏好理論實質上是市場分割理論與流動性升水理論的折衷,一方面它承認市場分割現象,投資者受各種因素的影響而偏好於不同期限的市場,因此市場上既有短期也有長期的借貸者,這一點使得該理論不同於流動性升水理論,後者主張所有市場參與者都傾向於短期與投資。另一方面,它又認為市場分割並不完全,在足夠的利益誘導下,比如支付收益升水,短期市場投資者和長期市場投資者會發生相互轉換,這一點又使該理論與市場分割理論有所差異,在後者看來,無論何種誘導因素,不同期限市場的投資者都不會相互融合。正因為如此,優先偏好理論也被稱為“局部市場分割理論”。事實上,市場分割理論中的中期市場參與者行為已經暗含了優先偏好理論的某些觀點。

莫迪利安尼和薩奇認為,優先偏好理論下的市場參與者之所以在一定條件下會發生不同期限之間的轉換,原因就在於他們選擇特定的投資期限,並不象完全市場分割下的參與者那樣出於法律、規章制度的約束,而是出於自身的消費偏好。也就是說,投資者在消費與儲蓄之間的偏好結果會影響他們對投資期限的選擇,這樣一旦出現有利的機會,他們就會離開原來的期限市場。然而約翰·考克斯、英格索爾和史蒂芬·羅斯(Cox、Ingersoll and Ross,1981)並不贊同上述兩人的解釋,他們指出產生優先偏好習慣的根源是投資者的風險迴避態度,而不是與時間有關的消費偏好,為此,三位學者特地把投資者的偏好習慣解釋為“防範利率變動風險的一種更強或更弱的趨勢”。

在利率期限結構中,很多時候優先偏好理論並不作為一種獨立的理論而存在,有時它作為一種對預期理論的修正和補充,有時又被看作市場分割理論的另外一種變形,導致這一結果的原因是走中間道路的優先偏好理論事實上是以三大理論為基石的:一是期限偏好;二是對未來短期利率的預期;三是補償性質的流動性升水。

儘管如此,優先偏好理論自產生以來仍然得到了一些研究成果的證實,如:多伯森、薩奇和范德福德(Dobson、Sutch、and Vanderford,1976)、伊克爾斯和伊利奧特(Echols and EUiott,1976)以及羅利(1981)等,他們都得出了優先偏好習慣存在的結論。還有美國的財政部,雖然它習慣上不會在不同期限的債券之間進行調整,但當代發行庫(Contemporary Issues Box)有資料顯示,在20世紀90年代初,當收益曲線快速向下傾斜時,美國財政部卻利用這次機會把它的大量短期債券轉換為長期債務。