簡介

指企業因售出商品的質量不合格或訂單的金額大,去掉零頭(如:1000023.00RMB 買家要求23元去掉)等原因而在售價上給予的減讓。

實際發生銷售折讓時,沖減企業的銷售收入。

折讓和折扣的最好區別就是是否開票!

比如:A向B出售1000元(不含稅)的商品,開出發票是1000+17%*1000=1170元,17%*1000=170元

B認為A的商品不滿意,提出折讓10%,那么開出的紅字發票就是折讓發票,包括100+17%*100=117元,17%*100=17元!A就少收B 117元,並17元是增值稅收!

上面第一種情況,如果未開票,完全就是折扣處理!第二種情況,其實就是隔月做折扣處理,還有就是,如果此企業不和我們做生意,怎么會有未來發生業務發生呢?

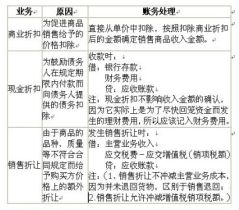

核算

銷售折讓是指由於商品的質量、規格等不符合要求,銷售單位同意在商品價格上給予的減讓。在核算時,由於銷售折讓不具備費用的屬性,因此,應當將其作為收入的抵減數處理。

分錄如下:

【例】甲公司2007年7月18日銷售一批商品,增值稅發票註明的售價為40000元,增值稅為6800元,該批產品的成本為35000元。貨到後買方發現商品質量與契約要求不一致,要求給予價款5%的折讓,甲公司同意折讓。為此甲公司所做的會計分錄為:

7月18日銷售實現時:

借:應收賬款 46800

貸:主營業務收入 40000

應交稅費——應交增值稅(銷項稅額) 6800

借:主營業務成本 35000

貸:庫存商品 35000

發生銷售折讓時:

借:主營業務收入 2000

應交稅費——應交增值稅(銷項稅額) 340

貸:應收賬款 2340

實際收款時:

借:銀行存款 44460

貸:應收賬款 44460

賬務處理

退貨與銷售折讓的賬務處理方法:

退貨與銷售折讓是企業經常性的經營行為,若不正確處理這些業務,將會在會計核算上帶來很多不便。

1、購買方未付貨款並且未作賬務處理的

購買方須將原增值稅專用發票第二聯(稅款抵扣聯)和第三聯(發票聯)及產品(商品)銷貨單主動退還給銷售方,銷售方則應視不同情況作下述處理:

⑴銷售方在會計上未入賬時,應將所有專用發票聯次註明作廢,並將發票聯和抵扣聯貼上於存根聯後面。

⑵銷售方已入賬時,開具一張相同金額的紅字(負數)發票,將記賬聯撕下入賬,作為沖減當期銷售收入和銷項稅額的依據,將退回的藍字發票聯和抵扣稅粘於紅字(負數)發票的發票聯後,並註明藍字發票記賬聯的原有憑證號,便於備查。另一種情況,產品(商品)銷售單價發生了變化,例如銷售方與買方商量一致同意將上月發出產品價格調高或調低(當上月已按原價開票,並已作賬務處理和報稅),購買方應將上月開的發票聯和抵扣聯退回後,銷售方本月重新按現價開一張藍字發票,將新開的藍字發票聯和抵扣聯撕下,郵寄給買方,記賬聯在本月補記上月少記(沖回多記)的賬款,將變更後的契約或協定附於其後。並註明上月原記賬聯的出處(憑證號)。退回的藍字發票聯和抵扣聯貼上於本月重開藍字發票存根聯後。未收到購買方退還的專用發票前,銷售方不得扣減當期銷售收入和銷項稅額。

2、購買方已付貨款或者貨款未付但已作賬務處理,發票聯及抵扣聯無法退還的情況:

購買方必須取得當地主管稅務機關開具的進貨退出或索取折讓證明單,遞交銷售方,作為銷售方開具紅字(負數)專用發票的合法依據。銷售方在未收到證明單以前,不得開具紅字(負數)專用發票;收到證據單後,根據退回貨物的數量、價款或折讓金額向購買方開具紅字(負數)專用發票。紅字(負數)專用發票的存根聯、記賬聯作為銷售方扣減當期銷售收入和銷項稅額的憑證,其發票聯、稅款抵扣聯作為購買方扣減庫存商品和進項稅額的憑證。

例如:該公司銷售一批貨物給乙公司(兩公司均屬於一般納稅人),並開具增值稅專用發票,註明(貨款)金額20萬元,稅額3.4萬元,該批貨物成本為15萬元,乙公司收到貨物、發票及產品(商品)銷售單後,經有關化驗部門化驗該批貨時,發現貨物存在質量問題,要求全部退貨,經協商該公司同意。如果此時乙公司(購貨方)未付款,並且未作賬務處理,則須主動將發票聯和稅款抵扣聯退還該公司,該公司應根據不同情況區別處理:

⑴若該公司未入賬,應將該發票所有聯次註明作廢,並將發票聯和抵扣聯貼上於存根聯後面。

⑵若該公司已入賬並作如下會計分錄:

借:應收賬款——乙公司234000

貸:產品銷售收入200000

應交稅金——應交增值稅(銷項稅)34000

則應按以下方法調整:

①另開具一張相同金額的紅字發票,將紅字發票記賬聯撕下入賬,沖減當期銷售收入和銷項稅額,作會計分錄:

借:應收賬款——乙公司 234000(紅字)

貸:產品銷售收入200000(紅字)

應交稅金——應交增值稅(銷項稅金)34000(紅字)

②將退回的藍字發票聯和抵扣聯貼於紅字發票聯後,並在上面註明藍字發票記賬聯所在記賬憑證編號。

在上例中,如果乙公司收到發票和貨物時,已付款或未付款但已入賬(會計分錄略),在退貨時,乙公司收到的發票聯及抵扣聯無法退還該公司,乙公司應到其主管稅務機關開具《進貨退出或索取折讓證明單》,將其“證明聯”送郵該公司作為開具紅字專用發票的依據。

(a)銷售方在收到《證明單》後,應根據退回貨物的數量、價款開出紅字專用發票,並作賬務處理,分錄為:

借:銀行存款(應收賬款——乙公司)234000(紅字)

貸:產品銷售收入200000(紅字)

應交稅金——應交增值稅(銷項稅金)34000(紅字)

銷售方收到退回的貨物後,應作沖減銷售成本的賬務處理:

借:產品銷售成本150000(紅字)

貸:產成品150000(紅字)

(b)購買方(乙方)在退還對方紅字發票和退貨後,也調整相應的會計處理:

借:庫存商品(原材料)200000(紅字)

應交稅金——應交增值稅(進項稅)34000(紅字)

貸:銀行存款(應付賬款——甲公司)234000(紅字)