理論研究

股票流動性溢價理論

股票流動性溢價理論在Amihud和Mendelson(1986)提出價差收益理論模型後,一些學者對流動性溢價進行了進一步的理論研究。Shing-yang Hu(1997)使用換手率為流動性的代表變數,指出股票收益率是交易頻率的凹型減函式,是交易成本的凹型增函式。Jacoby,Fowler和Gottesman(2000)在考慮價差效應的基礎上推導出流動性調整的CAPM模型,該模型指出衡量系統風險時應該結合流動性成本,但價差一收益率關係是凸型的正向關係,與A-M(1986)的形狀相反。Jacoby,Fowler和Gottesman(2001)又對A-M模型進行了改進。改進後的模型證明對流動性較好的證券而言,其價差一收益率關係成凹型的正向關係,而對流動性較差的證券而言,其價差—收益率關係成凸型的正向關係。Brennan和Subrahmanyam(1996)檢驗由逆向選擇引起的非流動成本是否導致更高的預期收益,他們套用Fama和French(1993)的三因素模型而不是CAPM進行風險調整,結果發現流動性溢價與變動成本呈凹形的正向關係,與固定成本呈凸形的正向關係。Vayanos(1998),Vayanos和Vila(1999)認為,交易成本主要影響持有期和成交量,而對預期收益率的影響是第二位的。Constantinides(1986)更早就指出,具有較高交易成本的資產會被持有較長時間。

實證研究

股票流動性溢價理論

股票流動性溢價理論一、以價格法為流動性度量指標來檢驗股票流動性溢價

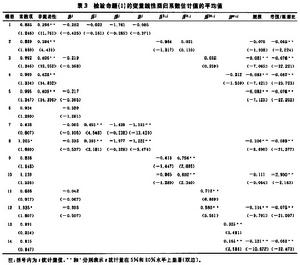

A—M(1986)對NYSE1961年至1980年的數據進行OLS和GLS回歸,檢查了價差與收益率之問的關係,發現風險調整後的收益率確實隨著價差而增加,支持流動性溢價理論。Eleswarapu和Reinganium(1993)使用1961-1990年美國股市數據重新檢驗流動性溢價理論,發現資產收益率和買賣價差之間的正相關關係主要限定於一月份的數據,並進一步發現股市流動性溢價受收益率波動和資產絕對價格等因素影響。但隨後Eleswarapu(1997)用1973-1990年NASDAQ的數據和相對價差的流動性指標進行實證研究,結果支持流動性溢價理論,並且比NYSE表現的更顯著。Brcnnan和Subrahmanyam(1996)利用1984-1991的NYSE數據,發現它們在統計上存在顯著的負相關關係,但當加入一個逆轉的價格水平變數時,這種關係便變成不顯著。Brennan和Subrahmanyam因此得出:價差影響是由於價差作為風險變數而產生的,這個風險變數與價格變數有關。

二、以交易量法為流動性度量指標檢驗股票流動性溢價

從理論上來說,換手率是比價差更有力的流動性代表變數,因為相對於價差的單一價格因素,換手率既考慮了價格因素又考慮了交易量因素。Haugen和Baker(1996)發現美國Russell3000股指所有成分股在1979年至1993年間的預期收益與換手率呈顯著負相關,而且英、法、德和日本股市也存在類似的流動性溢價。Shingyang Hu(1997)使用換手率作為流動性的衡量指標實證研究了TSE東京股票交易所)1976-1993年的數據,結果發現高換手率的股票其預期收益率較低。Datar,Naik和Radclife(1998)同樣以換手率作為流動性指標,利用NYSE非金融類的上市公司1962年7月至1991年12月的數據,實證檢驗A.M(1986)模型,結果表明流動性對股票收益的解釋力起著顯著的作用。Brennan,Chordia和Subrahmanyam(1998),Chordia,Subrahmanyam和Anshuman(2001)則分別用交易量與交易波動程度代替買賣價差,研究預期收益率與流動性之間的關係。但是,Brennan等(1998)發現預期收益率與交易量的負相關關係僅出現在NYSE和AMEX市場,而NASDAQ市場不存在。Chordia等(2001)發現預期收益率與交易量呈顯著負相關(與A-M理論一致),與交易波動程度也呈顯著負相關(即流動性風險與預期收益率成反比,與A-M理論一致)。

股票流動性溢價理論

股票流動性溢價理論Amihud(202)利用價格和交易額構造了一個新的非流動性指標ILLIQ,用ILLIQ指標對NYSE1963-1997年的數據同時進行橫截面和時間序列分析,實證結果表明在橫截面上預期收益與非流動性指標顯著正相關,在時間序列上,預期的市場非流動性對股票的超額收益產生正向作用,而股票的超額收益與當期的非預期的非流動性負相關。在新興市場的流動性與資產定價研究上,Rouwerrhorst(1999)對國際金融公司(IFC)20個新興市場的數據進行實證分析,發現影響資產橫截面收益的因子與影響已開發國家的基本相同,即小企業收益率高於大企業,價值股收益率高於成長股,但是小企業和價值股的換手率均高於大企業和成長股(僅個別國家例外),表明資產組合的收益與換手率呈正相關,A-M理論不能在新興市場的數據中得到驗證。Bekaea等(2003)對標準普爾(S&P’s)l9個新興市場的數據進行實證分析,發現資產流動性與滯後一期的收益率成正比。Jun等(2003)用市場總成交額與流通市值的比率衡量一國股市的流動性,對27個新興市場的流動性與預期收益進行比較分析,發現國與國之問股市預期收益與平均換手率呈正相關。因為國家間股市的預期收益不僅受流動性影響,還受巨觀經濟政策和資本市場開放程度影響,所以Jun等的發現並不能否定A—M理論。

綜上所述,流動性溢價理論在國外已被廣泛接受,流動性溢價確實存在於股票市場。儘管實證研究的結果並不完全一致,但大多數實證研究都證明了流動性是影響股票預期收益的一個重要因素。

研究現狀

股票流動性溢價理論

股票流動性溢價理論吳文鋒、芮萌和陳工孟(2003)使用非流動性指標ILLIQ,檢驗了中國股市的“風險補償”和“非流動性補償”假設。橫截面回歸結果顯示,我國股票市場的收益率風險與風險值、總風險收益率標準差之間都不呈現相關關係,而與非流動性呈顯著的正相關關係。風險對收益率的解釋作用不明顯,而表現出更顯著的“非流動性補償”,說明投資者更注重資產的流動性。根據時間序列結果表明,市場非流動性發生的未預期到的變化對股價收益率的影響是負面的。而且,不同流動性的股票對市場非流動性變化的反應是不同的。相對於大盤股,小盤股具有收益率相對高一些的“小公司效應”。

股票流動性溢價理論

股票流動性溢價理論蘇冬蔚、麥元勛(2004)從換手率的角度衡量流動性,通過檢驗交易頻率零假設和交易成本備擇假設,分析了我國股市流動性與資產定價的理論與經驗關係,發現我國股市存在顯著的流動性溢價,流動性溢價的成因是交易成本而不是換手率所代表的交易頻率。

單樹峰(2004)採用ILLIQ作為流動性指標,結果表明流動性成本與股票定價(股票預期收益率)之間存在顯著的正相關關係,流動性成本是投資者進行股票定價所考慮的重要因素之一。