基本介紹

稅收財政收入原則

稅收財政收入原則稅收的最基本的職能是平等籌集財政收入。稅收財政收入原則就是指稅收活動在保障組織財政收入過程應當遵循的基本準則。它是制定稅收政策、法律和措施,設計稅制、規範稅收活動的基本出發點。

核心

稅收財政收入原則的核心是保證財政收入,具體可以劃分為財政的足額穩定和適度合理兩部分。稅收財政原則第一層次的要求是足額穩定。社會保障稅以法定的徵收方式來保障社保資金的足額穩定,能夠滿足一般的社會公共需要。第二層次要求適度合理。社保稅通過科學的稅制設計,制定合適的稅負,既防止取之過度而影響企業和勞動者個人的積極性,又能保證稅源充足。

足額穩定

財政收入的足額穩定包括兩層意義:一是財政收入的足額問題,二是財政收入的穩定問題。所謂財政收入的足額是“指稅收要為政府籌集足額的資金,以滿足政府向社會提供公共品的財力需要。”理解稅收足額概念時,不能過於絕對化。因為財政收入額度是由政府提供公共品的財力需要決定的。同時政府提供公共品的財力也要受到財政收入的制約,政府既可以通過增加其收入而使財政收入不足額轉為足額,也可以通過減少政府經費支出等使財政收入不足變為足額。因此,稅收的足額是一個相對的量的概念。

所謂財政收入的穩定是“指稅收收入要相對穩定,把稅收同國民生產總值或國民收入的比例穩定在一個適度水平,不宜經常變動,特別不宜急劇變動,以避免稅收對經濟正常秩序的衝擊。”這裡需要指出的是稅收收入的穩定,也是一個相對的概念,在經濟發生重大變革,政府開支體系結構發生重大調整時,稅收收入穩定與平衡就會被打破。但這種穩定的打破也必須受到財政稅法規定的制約,不能任意擴大。

適度合理

所謂“財政收入的適度是指財稅收入取之有度,稅收徵收率不能高,要儘可能避免過多徵收而傷害企業和個人的積極性,影響經濟持續穩定發展,而最終又影響財政收入的增長。”稅收徵收率,即稅率,它與稅收收入之間存在一定的函式關係。為了考察稅收收入的適度關係,藉以說明稅率在刺激經濟成長中所起的作用。

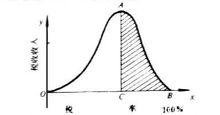

拉弗曲線

1975年,供應學派的代表人物之一,美國南加里福尼亞大學經濟學教授阿瑟·拉弗設計了一條曲線,即拉弗曲線。如上圖。

拉弗曲線表明:一個國家的整體稅率(以下簡稱稅率)和稅收收入及經濟成長之間存在函式變化關係。兩種極端的情況是,稅率為100%時,從社會再生產角度來分析,生產就會因此停頓,政府再也無稅源可征,因此同稅率為零時的結果相同,稅收收入均為零。當稅率由零提高,稅收收入就會隨之而增加,即在O至C之間,稅收收入是稅率的遞增函式;但在稅率C至B之間,稅收收入是稅率的遞減函式,稅收收入隨著稅率的繼續提高而減少。稅率A點為最適度的稅率。因此,稅收收入的適度就是在正常稅率區域O至C之間,找到一個最為適度的徵收點,圖中右邊陰影部分,拉弗稱之為稅收禁區,意思是禁區內的稅率過高,即妨礙生產,又減少稅收收入,故均不可取。拉弗曲線的重要作用,就是減稅效應和最適稅率的選擇。確定國家財政收入的適度的度,拉弗曲線有參考作用。

稅收收入的合理是“指要科學區分財政收入中稅收形式和非稅收形式,避免以稅收形式替代非稅收形式,或者以非稅形式替代稅收形式。”在一個稅費不分,收費超過稅收的情況下,很難做到稅收收入的合理。同樣利稅不分也會造成同樣的結果。