和法定公益金的提取

正確提取法定盈餘公積和公益金:

企業當年既沒有盈利也有沒虧損,但企業年初的未分配利潤數是1000萬,無其他轉入,該企業在當年提取了法定盈餘公積100萬和法定公益金80萬(該企業按8%提取法定公益金)。此做法的依據是《企業會計制度》的規定:“企業當期實現的淨利潤,加上年初未分配的利潤(或減去年初未彌補虧損)和其他轉入後的餘額,為可供分配的利潤。可供分配的利潤,按下列順序分配:(一)提取法定盈餘公積;(二)提取法定公益金。……”

基於上述條款,該企業財務人員的結論如下:

首先,企業根據其當年是虧損還是盈利的實際情況分別計算可供分配的利潤。如果企業以前年度虧損,則企業可供分配的利潤應是企業當期實現的淨利潤加上其他轉入,減去年初未彌補虧損後的餘額(企業虧損當年在五年補虧期內,應由稅前利潤彌補虧損,否則就只能由稅後利潤彌補);如果企業以前年度有盈利,即企業有年初未分配淨利潤,則企業可供分配的利潤應該是企業當期實現的淨利潤,加上年初未分配的利潤和其他轉入後的餘額。

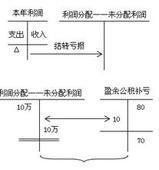

其次,企業計算出可供分配的利潤後,按規定比例提取法定盈餘公積和公益金。由於本企業當年既無盈利也無虧損,表面上不屬於上述兩者中的任何一種,因此既可以按照虧損情況處理(虧損為零,減去零),也可按照盈利情況處理(盈利為零,加上零)。故企業應提取的法定盈餘公積和公益金就應該是對年初未分配的利潤1000萬加零或減零,即以1000萬為基數分別按10%和8%提取本企業的法定盈餘公積和公益金。

那么,該企業這樣做是否正確呢?表面上看,他們的這項會計處理有理有據,但如果企業在某一盈利年度後的每年都是不盈利也不虧損(暫且不論這種情況出現的可能性何等渺茫),每年也不分配利潤,但每年都從年初未分配利潤中提取法定盈餘公積和法定公益金,到最後企業的未分配利潤就越來越少了。顯然,這種會計處理是不合理的,那部分未分配利潤被多次計提了法定盈餘公積和公益金。

筆者認為,該企業會計處理之所以不合理其癥結在於其財務人員將《企業會計制度》所規定的“企業當期實現的淨利潤,加上年初未分配的利潤(或減去年初未彌補虧損)和其他轉入後的餘額,為可供分配的利潤”中所提及的“可供分配利潤”理解為“企業當期實現的淨利潤,加上年初未分配的利潤(或減去年初未彌補虧損)和其他轉入後的餘額”,並將其作為提取法定盈餘公積和公益金的基數。他們忽視了提取法定盈餘公積和公益金的一個重要前提,即企業當年必須有稅後淨利潤。

顧名思義,“法定盈餘公積”應是法律法規要求企業在有盈餘後提取的一種公積金,沒有盈餘將無從談起。理論上,根據《企業會計準則》的規定——“盈餘公積金是指按照國家有關規定從利潤中提取的公積金……”和《中華人民共和國企業法》的規定——“企業分配當年稅後利潤時,應當提取利潤的百分之十列入企業法定公積金,並提取利潤的百分之五至百分之十列入企業法定公益金……企業的法定公積金不足以彌補上一年度企業虧損的,在依照前款規定提取法定公積金和法定公益金之前,應當先用當年利潤彌補虧損。企業在從稅後利潤中提取法定公積金後,經股東會決議,可以提取任意公益金。……”可知,企業提取的法定盈餘公積和公益金應是稅後利潤,即當年實現的淨利潤的一部分,如果當期沒有淨利潤,肯定也就無從談法定盈餘公積和法定公益金的提取。也就是說,提取的法定盈餘公積和公益金必須是可供分配利潤的一部分。

那么,可供分配的利潤應該如何理解?由以上分析可知,對於前些年有盈餘的企業,即有年初未分配利潤的企業,可供分配的利潤數實際上就等於當年實現的淨利潤數,而不是文中所示企業所理解的當年實現的淨利潤數、其他轉入與年初未分配利潤數之和;而對於企業前些年有虧損要彌補的企業,可供分配的利潤數應是彌補虧損後餘額,即可供分配的利潤數等於本年所實現的淨利潤數,減去待彌補虧損後的餘額。

本文所指的企業,由於當年沒有利潤,故不應提取法定盈餘公積和公益金,對於已提的法定盈餘公積100萬和法定公益金80萬應轉回,成為未分配利潤180萬。該企業所犯的錯誤從側面提醒法律法規制定者在制定法律法規時,每個條款都應當清晰明確,儘量減少歧義,使每個條款只能有且僅有一種理解方式,對同一實務處理應規定採用統一且唯一的方式,減少出錯的可能性,從而降低實務處理的成本。