歷史

槓桿收購書籍

槓桿收購書籍槓桿收購在20世紀80年代開始盛行,當時公開市場發展迅猛,向借貸人敞開了方便之門,允許他們借貸數百萬美元去購買那些本來是很勉強的項目(先前是絕不可能的)。 在槓桿收購發展之初的1980年,被認為是槓桿收購之基的四大併購項目,其累計交易額就達到了17億美金。 1988年是槓桿收購的發展巔峰時期,當時累計交易額已經達到了1880億美金。 這些通過大局借貸完成的交易行為,必然會導致極大的風險,也就是那些利率極高的“垃圾股”。 這些所謂的垃圾股,之所以風險極大,是因為它們往往用高利率去吸引股東,而其背後卻無支持力量。 所以,毫不奇怪,一些80年代的項目最終演變成了災難,並以借貸人的破產收場。

80年代

槓桿收購流程

槓桿收購流程投資的巨額收益使槓桿收購成為80年代獲利性最高的投資理念,它吸引了眾多參與者,包括銀行、保險公司、華爾街的公司、養老基金和財力雄厚的個人。從1981到1989年,共發生了1,400宗“私有化”交易。在第一宗大交易Wometco交易出現以前,傳統槓桿收購規模都很小。該交易發生於1984年,價值超過10億美元。此後,槓桿收購市場出現爆炸性增長,槓桿收購市場的總規模迅速上升,1983年完成的交易額為45億美元,到1989年完成的交易額上升為766億美元。1983年到1987年完成的20宗最大槓桿收購交易總收購價格為765億美元(資料來源:併購資料庫)。

80年代

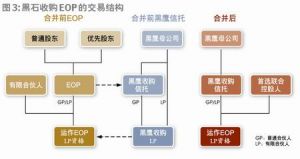

黑市收購EOP槓桿收購

黑市收購EOP槓桿收購一個月後出現了第二個信號,花旗銀行和大通銀行未能向聯合航空公司執行長Stephen Wolf提供用於將公司私有化所需的72億美元貸款。未能獲得貸款的訊息震動了整個股票市場,風險套利者紛紛拋出手中持有的股票。

不久壞訊息接踵而至:許多美國大型公司的經理申請第11章破產保護。1990年,負債金額在1億美元以上的破產公司總數達到了24家,這些公司的總負債額超過了270億美元。1991年大額破產案上升到31宗,儘管負債總額下降為210億美元。1992年,大宗破產案的數量急劇下降,但涉案負債金額僅略有下降。槓桿收購市場萎縮幅度如此驚人,以至於人們預言槓桿收購和垃圾債券將會滅絕。

90年代

時間從80年代進入90年代,美國公司全面回到股權市場。它們這樣做的原因包括抓住股權市場從衰退恢復的機會並降低槓桿比率來減輕公司沉重的債務負擔。1991年槓桿收購已經落後於時代潮流,在5年之後才出現了適度恢復。

從1996年開始,收購業務開始得到廣泛的關注,《兼併收購雜誌(1997)》表明交易價值總額從1995年的65億美元上升到242億美元。這比80年代末期的槓桿收購高潮時期的金額小,但和1984和1985年的水平大體相當。此次上升可以部分歸功於1996年令人難以置信的強勁兼併收購市場,此時執行長們正集中精力進行戰略收購和剝離非核心業務。總共發生了10,000宗併購交易,總金額達到6,574億美元,這使上一年創下的9,000宗併購交易和5,224億美元的紀錄黯然失色。

90年代中期另一個導致槓桿收購復甦的因素是史無前例的巨額資本由機構投資者、養老基金和富有投資者流入收購基金。據《收購雜誌》1996年報導,收購基金在1996年的前9個月幾乎上升了158億美元。1996年的第三季度收購基金新增資金達83億美元,超過了1993年新增資金的總額。

1996年槓桿收購基金實現了成功復甦,從投資者手中獲得大量新資金並以支持性資本提供者的友好形象而不是冷酷敵對的襲擊者的形象重新回到市場。該年槓桿收購機構數量出現了自80年代末期以來最快的增長。

但90年代的槓桿收購交易和80年代有很大的差別。90年代的槓桿收購是在理想目標公司數量減少、競爭加劇、資本結構槓桿水平下降、價值創造源泉發生變化以及行業平均回報大幅下降的背景下進行的。

步驟

在具體套用槓桿收購一般是按以下步驟進行。

第一階段:槓桿收購的設計準備階段,主要是由發起人制定收購方案,與被收購方進行談判,進行併購的融資安排,必要時以自有資金參股目標企業,發起人通常就是企業的收購者。

第二階段:集資階段,併購方先通過企業管理層組成的集團籌集收購價10%的資金,然後以準備收購的公司的資產為抵押,向銀行借入過渡性貸款,相當於整個收購價格的50-70%的資金,向投資者推銷約為收購價20-40%的債券。

第三階段:收購者以籌集到的資金購入被收購公司的期望份額的股份。

第四階段:對併購的目標企業進行整改,以獲得併購時所形成負債的現金流量,降低債務風險。

優勢

槓桿收購流程

槓桿收購流程併購項目的資產或現金要求很低。

產生協同效應。

通過將生產經營延伸到企業之外。 比較: Horizontal Integration[橫向整合]

運營效率得到提高。

通過驅除過度多元化所造成的價值破壞影響。

改進領導力與管理。

有些管理人員管理公司的方式(通過控制、回報等管理手段來提高個人權威),往往是以犧牲公司股東利益和公司長遠優勢為代價的。通過併購可以讓這些管理人員或者立馬出局,或者遵守“規矩”。 高額利息償付的壓力,迫使管理人員不得不想法設法提高運營績效和生產效率。頭腦里緊緊繃著“債務”這根弦,他們的注意力不得不時時集中在各種提高績效的行動上,如剝離非核心業務、縮減規模、降低成本、投資技術改造,等等。註: 由此而言,借貸不僅僅是一種金融手段,而且也是一種促進管理變革的有效工具。

槓桿作用。

當債務比率上升時,收購融資的股權就會做一定程度的收縮,使得私募股權投資公司只要付出整個交易20%-40%的價格就能夠買到目標公司。

槓桿收購的實施

槓桿收購必須考慮到債務的償還能力,採用這種大量舉債的收購方式,必須要有足夠的信心償還債務和利息。因為利息支出可在稅前所得扣除,因此可減少稅負,所以企業的實際價值比賬面價值要高很多。槓桿收購的目標企業大都是具有較高而且穩定的現金流產生能力,或者是通過出售或關停目標公司部分不盈利業務和經過整頓後可以大大降低成本,提高利潤空間的企業。因為槓桿收購需要通過借債完成,因此目標企業本身的負債比率必須較低。

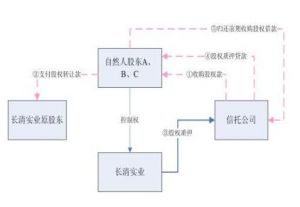

槓桿收購一般都兼有MBO/MBI的操作,也就是要組建一個可能包括目標企業內部管理層和引進管理層在內的新管理層。一方面很多MBO、MBI和IBO都是用槓桿收購的方式完成的;另一方面槓桿收購往往也有管理團隊的參與(LMBO),這種LMBO與一般的MBO的區別在於管理團隊只占很小一部分股份,而支持交易的機構投資者要占絕大部分股份。槓桿收購完成後,通常會以各種方式使管理人員的持股比例達到20%~30%,這樣將大大提高管理人員的經營積極性,加快現金回流和償還巨額債務。

槓桿收購也可以是一家有潛力、有管理能力的中小型公司,在投資公司的幫助下收購一家陷入困境的大公司或上市公司。這種操作的結果是原來的收購主體公司變成被收購公司的子公司,而同時收購主體公司獲得被收購公司的絕對控股權。

在一家小公司兼併一家大公司的情況下,往往是被兼併公司的業務或形象在新的合併公司中占主要地位。小公司可以藉助槓桿收購而迅速擴大生產規模或獲得已經建立的市場渠道和品牌,被收購的大公司則藉助小公司帶來的新的管理機制或新技術以獲得新生。有很多企業重組的實例是通過這種方式引入新的管理機制和資金,從而達到高速增長或扭虧為盈(turnaround)的目的。從事這類交易的投資公司都是專注於重組或扭虧企業的投資行家,因此它們有能力從事複雜的交易,應付頭痛的管理問題。

局限缺點

對於槓桿收購的批評主要集中在,併購公司通過盜用第三方的財富來榨取目標公司的額外現金流, 如聯邦政府。 被收購公司由於支付利息而享受的免稅政策,在隨後的生產運營過程中只有很少的賦稅,但股東分配到的股息享受不到這樣的優惠。 此外,與槓桿收購最大的風險存在於出現金融危機、經濟衰退等不可預見事件,以及政策調整,等等。 這將會導致: 定期利息支付困難、技術性違約、全面清盤。 此外,如果被被收購經營管理不善、管理層與股東們動機不一致都會威脅槓桿收購的成功。

相關詞條

經濟知識(二)

| 管理學是系統研究管理活動的基本規律和一般方法的科學。管理學是適應現代社會化大生產的需要產生的,它的目的是:研究在現有的條件下,如何通過合理的組織和配置人、財、物等因素,提高生產力的水平。管理學是一門綜合性的交叉學科。 |