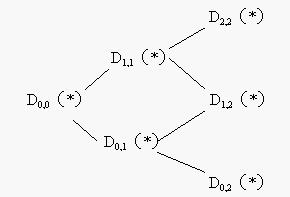

二元格點結構

HO-LEE模型

HO-LEE模型通常我們用收益率曲線而不用貼現函式來表示利率期限結構,因此須將貼現函式轉為收益率曲線形式,收益率曲線為:

R(T)= - LnD(T)/T (3)

基本假設

Ho-Lee模型的基本假設有以下幾點:

1、市場是無摩擦的,既無稅收費用,也不考慮交易費用,所有證券皆可分割。

2、市場並非連續出清,而是在有規則間隔的時點上出清。模型中以一段時隔為時間單位,定義期限為T的貼現債券為到第T期末償付1美元的債券。

3、市場是完全的。對每一期限n,均有相對應的貼現債券存在。(n=0,1,2,3……)

主要內容

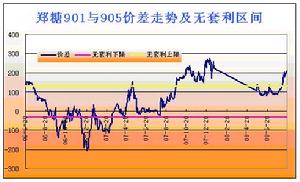

鄭糖901與905無套利區間

鄭糖901與905無套利區間1、初始利率期限結構的估計。首先必須確定一個期限結構或相應貼現函式的初始狀態,一般來說要求所選擇的債券能覆蓋市場上大部分可得債券,並必須運用特定的函式形式,如指數形式。

2、利率變動的套利約束。利率期限結構被假設按滿足某種自然約束的方式進行變化,Ho-Lee模型假定貼現函式依據下列原則隨時間進行變化:

這樣,我們得到了擾動函式的一般表達式,只要給定參數π、δ,就可以由公式(8)、(9)得到Ho-Lee模型的一般表達式,即可由初始的貼現函式D0,0(T)和參數π、δ來完全確定利率期限結構的變化。特別地,在更複雜的Ho-Lee模型的推廣模型中,參數π、δ被看作是隨狀態s和時間t而變化。

Ho-Lee模型中的參數π被看作是一種風險中性機率,即恰好使得本時刻的T期限債券的價格等於本時刻後預期價格現值的機率,這一點反映在(6)中,因此π=(r-d)/(u-d),這裡r是無風險收益,u和d分別是上升狀態和下降狀態的無風險收益。參數δ的解釋稍稍複雜一些,正如Ho-Lee所指出的,δ決定了兩個擾動函式hu(T)和hd(T)間的差額,差額越大,則期限結構的可變性越大,因此參數δ同期限結構的可變性直接相關,而且呈負相關關係,即δ越大,波動性越小。這一點可以由(12)式可以看出:

δ= 1 /[(1 -π)hu(1)] -π/(1 -π)

因此δ越大,hu(1)越小,即波動性越小。

Ho-Lee模型指出,參數π、δ的估計,必須使用非線性估計方法來決定,使得某些或有要求權的理論價格能最好地符合觀察到的價格。具體來說,是通過一個反覆試錯的過程來估計π、δ的值。首先觀察一組不同期限的或有要求權的價格,以此來計算初始的π、δ,隨後用它們來估計理論價格,再依據理論價格和觀察到價格之間的差價來調整π、δ,使得理論價格儘可能符合觀察到的價格。這一過程一直重複下去,直到最後理論價格充分接近市場價格。

評價

Ho-Lee模型用一種比較簡單的方式來模擬利率期限結構隨時間的可變性,這一模型使用從兩個市場數據估計出來的參數π、δ驅動的,它使得債券價格的變化過程沒有套利機會。由於它是由最初的利率期限結構決定的,因此它是一個相對定價模型,同時由最初期限結構的外生性決定利率期限結構的變化也是外生的,這不同於其他產生內在收益率曲線的模型,如短期利率隨機過程模型。

Ho-Lee模型有幾個不足之處:

1、它假設參數π、δ是不隨著(s,t)的變化而變化,這意味著隱含的價格波動性是獨立於時間變化的。但事實上,隨著到期期限的臨近,債券價格分布也將自動回歸到到期平價,也就是說,隱含的波動性會隨時間的推移而變小。

2、根據Ho-Lee模型假設的限制和初始條件,可能出現負的遠期利率。Peter Ritchken & Kiekie Boenwan(1990)指出了這一缺陷並提出了修正方案,通過增加一個約束條件:

3、Ho-Lee模型隱含了一個所有利率的共同波動性,即長期利率和短期利率的波動性是相同的。但事實上長期利率的波動性要小於短期利率的波動性,這一點已經得到證明,即收益率曲線將隨期限增加變得越來越平坦。

利率期限結構的研究在我國還處於初始階段,這是由於我國的金融市場的實際情況決定的。利率期限結構研究首先要以利率市場化為前提,如果沒有實現利率市場化,利率不能隨資金市場供求關係的變化而變化,那么利率期限結構就無從談起。

利率市場化和利率期限結構及其套用的研究是相互促進的兩個方面。利率市場化程度越高,利率受各種市場因素的影響就越大,利率就具有更大的可變性,這時為了防範利率風險或是為了進行利率投機,利率期限結構及其套用的研究會更加受到重視,從而促進研究的進一步開展。反之,利率期限結構在債券組合管理中的套用越廣泛,則債券管理人對市場利率的反應就更敏感,債券組合隨市場利率變化而調整的頻率就越高,這樣市場利率就越能夠反映市場各方力量對比,就越市場化。因此利率期限結構及其套用的研究和利率市場化程度密切相關,它以利率市場化為前提,同時又有利於利率的進一步市場化。隨著我國利率市場化步伐的加快,利率期限結構及其套用的研究將會受到更多的關注。