概述

從理論上講,當債務利息率大於資本收益率,即使考慮投資的期權意義也沒有什麼價值時,那么就不應該投入資金,這在理論上是很明確的。但為什麼公司有可能投資呢,這是機制問題;再比如管理者沒有足夠的能力或者並不努力實現公司的目標,甚至損害投資者的利益惡化資本結構,但是仍然可以在位,這也是機制問題。與用什麼樣的技術更好相比,機制就是指使參與人有積極性去選擇最好的方法並使目標達到一種動態的均衡。

理論框架

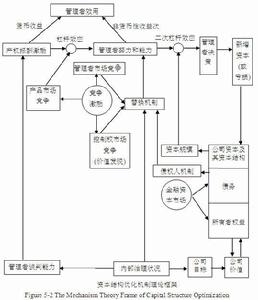

資本結構最佳化機制

資本結構最佳化機制產權激勵是重要的,但必須以市場競爭為前提,以合理的替換機制為保證。因為競爭的產品市場使得通過產權報酬來激勵管理者的槓桿效應變得越來越大;競爭的管理者市場(也包括內部提拔競爭)和控制權市場爭奪使得選擇高能力的管理者來放大二次效應成為可能。進一步地分析可知存在替換機制的重要性,在給定產權報酬激勵的情況下,由治理機制和市場競爭所決定的替換機制剔除了在位的管理者懈怠的可能性。

初始資本結構所決定的資本規模,是在這兩個槓桿效應的作用下實現的資本增值;調整資本結構的目的,也正是為了使槓桿效應變得積極有效。邏輯上分析,是否存在使這兩種槓桿效應發揮的機制,是決定資本結構手否會趨於最優或者調整資本結構是否真正有利於資本結構最佳化的關鍵。

存在替換機制,不等於時刻使用替換機制;只要替換機制是“硬”的,現任管理者就會在既定的產權、報酬激勵下以最大努力來工作,從而使公司資本出現增值;只有在給定能力水平下,現任管理者盡最大努力仍無法達到平均水平以上時,管理者才會被替換,更高能力的管理者會加入資本經營和資本結構最佳化行列。

從更為廣義的角度看,公司通過金融資本市場,選擇債務結構和所有權結構,前提是資本所有者(投資者)希望通過公司的經營,能使資本實現最大增值。從公司的角度看,缺少保證兩個效應的機制,將難以保證投資者的滿意回報,也將使公司通過金融資本市場調整資本結構、擴大公司資本規模變得困難。從資本市場的實際經驗看,當公司在這兩個方面有實質性改進時,被投資者認為是一種利好,反映為股票價格的上揚,投資者心態積極。

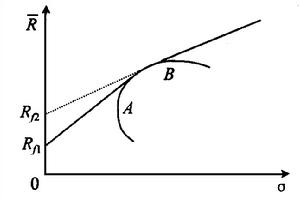

最佳化機制理論分析分析上述數量關係可以得出更為豐富的結論。

(1)經營者與所有者為同一個人的情況下就不存替換機制(比如個體私營企業或傳統家族式企業),在這種情況下利潤激勵最強,但由於管理者不是通過替換機制來選擇的,管理者的期望能力具有隨機機率特徵。

而對於所有權與經營權分離的公司制企業,顯然 ,這就意味著管理者的能力受到替換機制的影響。所以在 的情況下,只有通過合理選擇從而決定 ,才能抵消利潤激勵上的相對不足,也只有這樣才有可能使公司制企業的績效大於自然人企業。

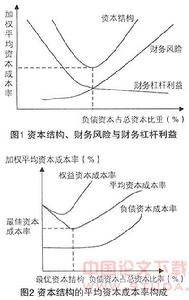

(2)公司資本結構最佳化的直接動力來自於所有者對公司價值的追求,這依賴於市場競爭、公司的產權激勵機制與替換機制。在總體資本規模相對穩定的情況下,所有權的結構和債務的選擇,將直接影響公司的產權激勵機制與替換機制,進而決定公司的投資決策(包括經營範圍的選擇)和公司的資本增值情況。一個合理的資本結構要求公司有能力和動力來選擇合理機制。正是由於競爭突現了公司債務狀況,公司價值的大幅度降低暴露了公司在所有權結構和債務選擇上所存在的問題,這些問題在公司的產權報酬激勵機制和替換機制方面得到反映。所以說,正是由於存在競爭,才使得資本結構最佳化問題變得十分重要,也使資本結構最佳化與公司運作機製成為緊密相關的問題。

資本結構後的投資組合最佳化

資本結構後的投資組合最佳化資本結構最佳化機制是一個機制集合,各種機制之間的交叉組合與不斷演化,是構成公司資本結構最佳化的主要特徵。

(3)從資本結構最佳化框架圖可以看出,發達的資本市場及其競爭性,是影響資本結構的重要因素。從巨觀上看,資本的流動和合理配置會帶動技術和人才的流動和配置,從而提高整個社會資源的利用效率;微觀上看,資本市場中合理的資本流動機制,本身就是影響公司資本結構變動,以及公司積極改善資本結構的重要動力。因為資本流動所追逐的是△S,高的△S取決於公司在既定的規模下兩個槓桿效應的作用。更為通俗地說,公司能否選擇到高能力的管理者,以及該管理者能否自願盡最大努力合理進行投資決策至關重要。

(4)公司選擇資本結構,是通過所有權結構和債權結構的調整實現的。其深層次的背景意義在於,通過所有權結構和債權結構的變化,可以改善公司的治理機制,並形成適合競爭市場的其它機制。規範的產品市場、控制權市場和管理者市場的競爭,將大大有利於相關機制的形成,這也是公司對競爭適應的必然選擇,而產權報酬激勵和替換機制選擇則是其中的兩種重要途徑。

(5)離開管理者行為來研究資本結構最佳化沒有意義。在沒有可行的機制約束下,管理者追求個人效用的任何行為都是可以理解的。產權報酬的明顯激勵作用是公司的生產率水平對管理者的努力比較敏感的情況下發生的;當不存在替換機制時,除非,否則管理者總有動力去追求資源的控制並存在懈怠行為。因此說,與管理者追求貨幣性收益和非貨幣性收益的個人效用相對應,公司的產權報酬激勵政策應該與替換機制政策相對應。

資本結構最佳化機制

資本結構最佳化機制(7)在沒有好的機制情況下,一種可能的情況是,能力有限或者較低而且也不太努力的管理者,在投資決策中追求規模簡單擴張和過分的多角化經營,因為擴大內部資本市場可以增加其支配資源的權力。這些嚴重的代理行為,雖然使管理者通過獲得較大的控制權收益來補償其貨幣性收益的不足,但卻使公司的整個資本增值受到嚴重影響,財務風險會加大,資本結構狀況會惡化。

(8)債務突出往往被認為是資本結構惡化的直接表現,而債務機制的作用往往被忽略。債務機制的重要作用在於,由於所有者無法撤出權益資本,債權人在投入資本沒有回收保障時,可以通過獲得控制權重新選擇管理者,甚至可以用破產威脅,來最大限度地保全債權人資本。正像替換機制一樣,債務機制不一定非要執行,但存在這種“硬”的機制本身就是一種反向激勵;另一方面看,出於資本籌集或者運用財務槓桿的考慮,一定比例的債務是比較現實的,只有當公司無法使整個資本增值時,資本結構才更引人注目。

(9)公司資本結構最佳化是在如上機製作用下的自動動態調整。孤立地研究資本結構,很難把握最佳化資本結構的脈絡。產品市場競爭、控制權市場競爭、管理者市場競爭以及資本市場競爭對公司資本結構的影響很大,因此在資本預算和預期資本結構分析中,必須考慮這些因素。

(10)從資本結構最佳化框圖可以看出,所有權結構的狀況和內部治理結構直接決定了公司的目標,它對公司價值的衡量有直接意義。代理問題嚴重的公司,公司的目標會嚴重偏離公司價值最大化,公司的資本結構和所有權結構所衍生的治理機制就一定存在著問題。