漏損的途徑

第一,信貸資金的回流:我國的銀行系統實行一級法人,按行政區劃設立分支銀行。隨著金融體制改革的不斷深入,銀行信貸資金在安全性和效益性原則驅使下,銀行系統內部資金通過與分支行內部的資金上存下撥方式,將中西部地區所吸納到的存款資金的一部分,轉移貸款到效益較好、資金流通運作和周轉速度快的部分東部地區。雖然這種運作方式會受到資金調出地區地方政府的干預,但隨著80年代以來金融體制,特別是信貸體制改革措施的不斷推行,銀行具有信貸資金投放的自主權不斷擴大,信貸資金在總行與分支行間的資金劃轉與調撥的權利越來越大。因而通過銀行中介信貸方式實現的區域資金流動規模呈上升趨勢。在西北一些省區,由於投資效益率低,銀行系統長期以來形成巨額存差。目前,這些情況非但沒有好轉,而且有愈演愈烈的趨勢。

第二,跨省直接投資:主要是中西部地區直接投資到上海、深圳等東部地區,從而導致資金“東流”。內地企業大規模投資上海,是“八五”經濟快速發展重要支撐因素之一。據對7000多個外地在滬企業的統計,2003年共上繳稅收134億元多人民幣,是該年上海地方財政收入的近30%。整個“八五”期間,在其他省市、自治區、直轄市在上海的投資多達600億元。到2003年底,上海的內資企業已達2.26萬個,其中產值達2315億元,贏利70億元多。2003年底,外地在滬企業數目增加到3.1萬多家,與上海三資企業數目基本相同。四川、湖北、江西、安徽、江蘇、浙江7省在上海投資興辦企業5300多家,目前上海內資企業中來自中西部企業的約占一半以上。經濟特區等沿海開放熱點地區吸引國內各地投資,據不完全統計,至2003年底,全國30個省、自治區、直轄市和中央有關部委在深圳興辦企業20000多家,投機總額約400多億元,而且許多內地企業取得的利潤繼續留在深圳滾動發展。

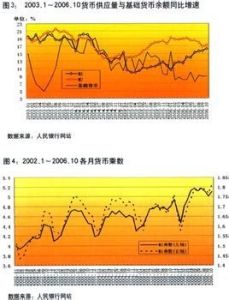

現金漏損率於80年代和90年代初期在我國一直比較高,不過隨著貨幣市場的不斷健全,金融交易工具的逐漸增多,我國的現金漏損率近年來有所降低,1998年3月-1999年9月,大約在 11.5%左右。現金漏損率的高低與現金需求量的大小有關,而影響現金需求量的因素很複雜。我國的現金漏損率是由政府、企業和居民的行為共同決定的。由於金融資產收益率的變動會影響持有現金的機會成本,以及銀行存款利率的變化會影響個人儲蓄的變化,這就使現金漏損率的變化比較複雜。2000年,由於目前名義利率水平比較低,居民儲蓄存款特別是定期存款增勢減緩,加上徵收利息稅的影響,因而居民持現動機相對有所增強,估計現金漏損率下降空間有限。在其它情況不變的情況下,現金漏損率與貨幣乘數負相關,因此若現金漏損率下降不大,則將影響金融機構派生存款的能力,對貨幣乘數產生一定影響。