簡介

新股發行體制是指首次公開發行股票時的新股定價、承銷和發售的一系列制度及相關安排。

新股發行

新股發行新股發行體制的核心是定價機制,有兩方面基本內容,一是確定新股發行價格,即價格發現;二是採用一定的方式將新股出售給投資者。這兩個方面相互制約和依賴,構成價格形成機制的核心內容。

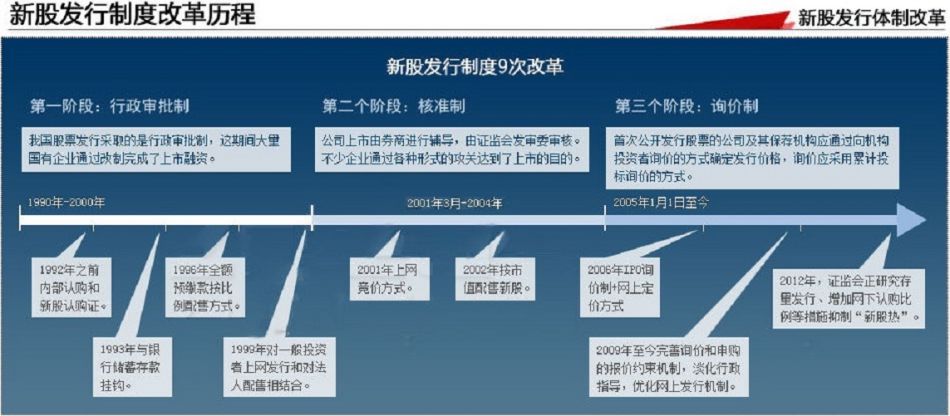

中國證券市場起步較晚,市場環境與境外成熟市場差異較大,受當時經濟、社會和法制環境的局限,新股定價機制早期具有濃厚的行政色彩。

1993年的《公司法》和1998年的《證券法》均規定,新股發行價格須經證券監管部門批准。2005年以前,由於投資者和中介機構等市場主體尚不成熟,市場機制不完善,買方不能對賣方構成有效約束,出於保護投資者目的,證監會在法律許可的範圍內主要採用限定發行市盈率上限的方式管理新股價格。

2004年修訂的《證券法》取消了新股發行價格須經監管部門核准的規定,證監會於2005年初推出了詢價制度,採用發達市場通行的向合格機構投資者累計投標詢價方式確定新股發行價格。

詢價制度實施以來,已有284家公司採用詢價制度確定股票價格發行股票,其中包括一批金融、能源、交通等國民經濟重點骨幹企業,實現了“A+H”同步發行上市。

改革歷史

新股發行改革歷史

新股發行改革歷史第一輪新股發行改革

出台時間

2009年5月22日

出台措施

一、完善詢價和申購的報價約束機制,形成進一步市場化的價格形成機制。

二、最佳化網上發行機制,將網下網上申購參與對象分開。

三、對網上單個申購賬戶設定上限。

四、加強新股認購風險提示,提示所有參與人明晰市場風險。

第二輪新股發行改革

2010年8月20日

一、進一步完善報價申購和配售約束機制。

二、擴大詢價對象範圍,充實網下機構投資者。

三、增強定價信息透明度。發行人及其主承銷商須披露參與詢價的機構的具體報價情況。

四、完善回撥機制和中止發行機制。發行人及其主承銷商應當根據發行規模和市場情況,合理設計承銷流程,有效管理承銷風險。

第三輪新股發行改革

新股發行價格水分多

新股發行價格水分多2012年4月1日,中國證監會提出了六項改革意見。

一、完善規則,明確責任,強化信息披露的真實性、準確性、充分性和完整性。

二、適當調整詢價範圍和配售比例,進一步完善定價約束機制。

三、加強對發行定價的監管,促使發行人及參與各方充分盡責。

四、增加新上市公司流通股數量,有效緩解股票供應不足。

五、繼續完善對炒新行為的監管措施,維護新股交易正常秩序。

六、嚴格執行法律法規和相關政策,加大對不當行為的處罰力度。

2012年4月28日,中國證監會定了《關於進一步深化新股發行體制改革的指導意見》。《指導意見》主要集中在五個方面:

一是建議進一步強化發行人和相關中介機構對公司治理和內控制度建設的責任。

二是要求會計師和事務所提高職業能力,防範財務虛假披露行為。

三是發行人和主承銷商在獲得上市的批文後,可以在有效期內根據市場的行情自主選擇啟動發行的時機。

四是行業市盈率是詢價和定價的參照,而不應該成為指導價。

五是對不同違法違規行為,相對應的監管處罰措施應該進行細化和具體化,使懲戒更具有操作性和威懾力。

改革爭議

是否實行註冊制

註冊制是市場化程度較高的國家普遍採用的一種發行監管方式。擬上市公司只要達到證券監管部門公布的發行上市的必要條件即可發行上市。註冊制的進步意義主要體現在三個方面:一是促使上市公司及中介機構更加注重企業信譽的提升;二是市場能夠通過自身調節來尋求平衡;三是提高了上市公司質量。企業無需借殼上市,這不但有利於市場中垃圾股殼資源的加速退市,也使得上市公司重組行為更具實際意義。

新股發行

新股發行核准制是介於註冊制和審批制的中間形式,是指發行人在發行股票時,不需要各級政府批准,只要符合《證券法》和《公司法》的要求即可申請上市。核准制一方面取消了政府推薦的指標和額度管理,並引進證券中介機構的責任,判斷企業是否達標發行上市;另一方面證券監管機構同時對發行上市的合規性和適銷性條件進行實質性審查,並有權否定發行上市申請,因此核准制進一步加強了監管力度。

核准制導致殼資源炒作

核准制畢竟不是純粹的市場行為。在核准制的背景下,市場依舊處於政府的掌控和調節下,管理層依舊控制著上市公司的數量和額度,這就導致了"殼資源"成為炒作對象。

核准制增加上市成本

有分析人士指出,目前的核准制使上市公司的上市成本非常之高,上市公司會自動轉嫁這個成本。在實際操作中,很多上市公司高溢價發行,用圈來的錢彌補自己的上市成本。對於這種情況,註冊制是降低上市成本的一個辦法。

巴曙松認為,從長期來看,新股發行審核制度必然由核准制過渡到註冊制。只有實行新股發行註冊制才能徹底減少政府部門對新股發行的行政干預,提高新股發行效率,真正實現新股發行節奏和價格的市場化。

證監會:要先展開廣泛討論

針對市場上有關從核准制向註冊制過渡的呼聲,朱從玖表示,市場首先需要就此展開廣泛的討論,讓參與者能了解核准制和註冊制的含義、本質區別。他說,只有對這兩者的內涵有真正的認識,才能設計出方案,從而實現過渡和銜接。

是否實行存量發行

有分析人士認為,存量發行存在兩大弊端。存量發行有利於原始股東快速變現造富,不利於基於上市公司原始股東與新流通股東利益的一致。另外,諸如一些風投在擬上市公司申請上市前突擊入股獲取短期暴利。

新股發行改革意見

新股發行改革意見投行則稱存量發行並非重點性改革:存量發行這項制度並不改變發行體制和當前市場的股票供求基本格局,一位北京券商的投行人士直言:"就當前狀況而言,無非是使原始股股東不必經歷鎖定期而快速套現,多創造幾個億萬富翁。這對市場大局並無裨益,並非重點性改革。"

存量發行對公司發展並無促進:存量發行的資金並不進入上市公司,也不會對上市公司募集資金項目有所貢獻,一家券商投行負責人則對此態度平淡:"存量發行不要求募集資金去建設項目,這對公司發展並無促進,亦不回報其他股東,當然這些有存量發行需求的公司本身不缺錢,主要是原始創業股東想變現走人,而這對公司未來的經營信心是有影響的。"

知名分析人士皮海洲:存量發行將加劇各種腐敗現象:如果說,存量發行帶給中國股市的只是"小利"的話,從負面因素來考慮,存量發行帶給A股市場的卻是"大害"。從根本上講,它將加劇新股發行環節的各種腐敗現象的出現。一是加劇利益集團對發行人原始股或公開發行前股份的爭奪。二是存量發行將進一步推高新股發行價格。三是存量發行將加劇發行人包裝上市,造假上市等行為。

存量發行的好處

一定程度上緩解超募,採用存量發行,好處有二:其一,可以在一定程度上解決目前上市公司超募帶來的高募資問題;其二,原始股東通過一級市場減持股票,不影響股價穩定,同時股本不至於大幅攤薄影響每股利潤。

有利於抑制高定價

在企業IPO時擴大股份供給方面,則可以採取增量發行與存量發行相結合的方式,緩解超募收入、抑制高定價;具體而言,由於存量發行的股份大多是"原始股",成本較低,此時投資者要用高價買低成本的股份就會變得謹慎,有利於引導投資者對發行人真實價值的理性思考。

提高網下配售

在多數市場機構看來,這一措施是提高新股詢價資本約束的一個方法。首先,提高網下配售比例將促使參與詢價的機構的報價更加客觀;其次,提高網下配售比例意味著機構鎖定的籌碼數量會增大,有利於穩定新股的市場價格。

市場上也有不同的聲音,認為應該直接取消網下配售,一方面是因為從以往看機構的議價定價能力不足,還剝奪了投資者的定價權利,另一方面,網下詢價已經墮落成為一種交易,一種價格操縱,失去了詢價意義。

相關閱讀

六大改革意見

六大改革意見《關於進一步深化新股發行體制改革的指導意見》2012年4月28日中國證監會發布