簡介

三元悖論原則是國際經濟學中的一個著名論斷。但是,該理論是高度抽象的,只考慮了極端的情況,即完全的貨幣政策獨立、完全的固定匯率和完全的資本自由流動,並沒有論及中間情況。正如弗蘭克爾指出的,“並沒有令人信服的證據說明,為什麼不可以在貨幣政策獨立性和匯率穩定兩個目標的抉擇中各放棄一半,從而實現一半的匯率穩定和一半的貨幣政策獨立性。”這不能不說是“三元悖論”理論在具體目標選擇問題分析方面的局限。但是目前的實證分析均指出存在三元悖論。

蒙代爾

蒙代爾根據蒙代爾的三元悖論,一國的經濟目標有三種:①各國貨幣政策的獨立性;②匯率的穩定性;③資本的完全流動性。 這三者,一國只能三選其二,而不可能三者兼得。例如,在1944年至1973年的“布雷頓森林體系”中,各國“貨幣政策的獨立性”和“匯率的穩定性”得到實現,但“資本流動”受到嚴格限制。而1973年以後,“貨幣政策獨立性”和“資本自由流動”得以實現,但“匯率穩定”不復存在。“永恆的三角形”的妙處,在於它提供了一個一目了然地劃分國際經濟體系各形態的方法。

根據“三元悖論”原則,資本自由流動、固定匯率制和貨幣政策獨立性三者的組合是一個可行的選擇,但是這一組合在現實中有效的前提是在假設一國外匯儲備無上限的條件下才能成立。實際上,現實中一國的外匯儲備不可能無上限,一國的外匯儲備總量再巨大,與規模龐大的國際遊資相比也是力量薄弱的,一旦中央銀行耗盡外匯儲備仍無力扭轉國際投資者的貶值預期,則其在外匯市場上將無法繼續托市,固定匯率制也將徹底崩潰。因此,一國即使放棄貨幣政策的獨立性,在巨大的國際遊資壓力下,往往也很難保證固定匯率制度能夠得以繼續。

提出

米德

米德三元悖論理論最早可以溯源至英國經濟學家米德(1953),他分析了開放經濟條件下內部均衡目標和外部均衡目標發生衝突,即“米德衝突”。其中,在保證包括貨幣政策在內的支出增減政策有效的情況下,固定匯率制度和資本自由流動是不能共存的,這與後來提出的“三元悖論”理論之間有著理論傳承關係。蒙代爾(1963)提出了著名的M-F模型,為後來“三元悖論”理論的提出奠定了重要基礎。亞洲金融危機後,克魯格曼(Krugman,1999)在“O Canada: A neglected nation gets its Nobel”一文中說到:

The point is that you can't have it all: A country must pick two out of three. It can fix its exchange rate without emasculating its central bank,but only by maintaining controls on capital flows (like China today); itcan leave capital movement free but retain monetary autonomy, butonly by letting the exchange rate fluctuate (like Britain--or Canada); or itcan choose to leave capital free and stabilize the currency, but only byabandoning any ability to adjust interest rates to fight inflation or recession (like Argentina today, or for that matter most of Europe).”明確提出了“三元悖論”的原則。後來,克魯格曼又在其著作《蕭條經濟學的回歸》一書中對這一原則進行了論述,使得該原則被越來越多的人所認同。

內涵

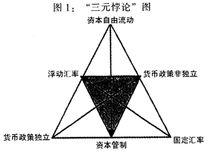

圖一

圖一克魯格曼提出的“三元悖論”原則指出,一國不可能同時實現貨幣政策獨立性、匯率穩定以及資本自由流動三大金融目標,只能同時選擇其中的兩個。“三元悖論”原則可以用圖1來直觀表示。“三元悖論”是指圖中心位置的灰色三角形,即在資本完全流動情況下,如果實行嚴格的固定匯率制度,則沒有貨幣政策的完全獨立;如果要維護貨幣政策的完全獨立,則必須放棄固定匯率制度;如果要使得固定匯率制度和貨幣政策獨立性同時兼得,則必須實行資本管制。也就是在灰色三角形中,三個角點只能三選二。

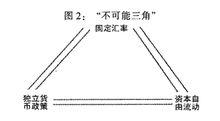

圖二

圖二“不可能三角”(見圖2)則形象地說明了“三元悖論”,即在資本流動、貨幣政策的有效性和匯率制度三者之間只能進行以下三種選擇:(1)保持本國貨幣政策的獨立性和資本的完全流動性,必須犧牲匯率的穩定性,實行浮動匯率制。這是由於在資本完全流動條件下,頻繁出入的國內外資金帶來了國際收支狀況的不穩定,如果本國的貨幣當局不進行干預,亦即保持貨幣政策的獨立性,那么本幣匯率必然會隨著資金供求的變化而頻繁的波動。利用匯率調節將匯率調整到真實反映經濟現實的水平,可以改善進出口收支,影響國際資本流動。雖然匯率調節本身具有缺陷,但實行匯率浮動確實較好的解決了“三難選擇”。但對於發生金融危機的國家來說,特別是開發中國家,信心危機的存在會大大削弱匯率調節的作用,甚至起到惡化危機的作用。當匯率調節不能奏效時,為了穩定局勢,政府的最後選擇是實行資本管制。

(2)保持本國貨幣政策的獨立性和匯率穩定,必須犧牲資本的完全流動性,實行資本管制。在金融危機的嚴重衝擊下,在匯率貶值無效的情況下,唯一的選擇是實行資本管制,實際上是政府以犧牲資本的完全流動性來維護匯率的穩定性和貨幣政策的獨立性。大多數經濟不發達的國家,比如中國,就是實行的這種政策組合。這一方面是由於這些國家需要相對穩定的匯率制度來維護對外經濟的穩定,另一方面是由於他們的監管能力較弱,無法對自由流動的資本進行有效的管理。

(3)維持資本的完全流動性和匯率的穩定性,必須放棄本國貨幣政策的獨立性。根據蒙代爾-弗萊明模型,資本完全流動時,在固定匯率制度下,本國貨幣政策的任何變動都將被所引致的資本流動的變化而抵消其效果,本國貨幣喪失自主性。在這種情況下,本國或者參加貨幣聯盟,或者更為嚴格地實行貨幣局制度,基本上很難根據本國經濟情況來實施獨立的貨幣政策對經濟進行調整,最多是在發生投機衝擊時,短期內被動地調整本國利率以維護固定匯率。可見,為實現資本的完全流動與匯率的穩定,本國經濟將會付出放棄貨幣政策的巨大代價。

發展

第二次世界大戰後首先對固定匯率制提出異議的是米爾頓·弗里德曼(Milton Friedman)。他在1950年發表的《浮動匯率論》一文中指出,固定匯率制會傳遞通貨膨脹,引發金融危機,只有實行浮動匯率制才有助於國際收支平衡的調節。接著,英國經濟學家詹姆斯·米德(James Meade)在1951年寫成的《國際經濟政策理論》第一卷《國際收支》一書中也提出,固定匯率制度與資本自由流動是矛盾的。他認為,實行固定匯率制就必須實施資本管制,控制資本尤其是短期資本的自由流動。該理論被稱為米德“二元衝突”或“米德難題”。?

羅伯特·蒙代爾(Roberta Mundell)在研究了20世紀50年代國際經濟情況以後,提出了支持固定匯率制度的觀點。20世紀60年代,蒙代爾和J.馬庫斯·弗萊明(J. Marcus Fleming)提出的蒙代爾——弗萊明模型(Mundell-Fleming model)對開放經濟下的IS-LM模型進行了分析,堪稱固定匯率制下使用貨幣政策的經典分析。該模型指出,在沒有資本流動的情況下,貨幣政策在固定匯率下在影響與改變一國的收入方面是有效的,在浮動匯率下則更為有效;在資本有限流動情況下,整個調整結構與政策效應與沒有資本流動時基本一樣;而在資本完全可流動情況下,貨幣政策在固定匯率時在影響與改變一國的收入方面是完全無能為力的,但在浮動匯率下,則是有效的。由此得出了著名的“蒙代爾三角”理論,即貨幣政策獨立性、資本自由流動與匯率穩定這三個政策目標不可能同時達到。1999年,美國經濟學家保羅·克魯格曼(Paul Krugman)根據上述原理畫出了一個三角形,他稱其為“永恆的三角形”,清晰地展示了“蒙代爾三角”的內在原理。在這個三角形中,a頂點表示選擇貨幣政策自主權,b頂點表示選擇固定匯率,c頂點表示資本自由流動。這三個目標之間不可調和,最多只能實現其中的兩個,也就是實現三角形一邊的兩個目標就必然遠離另外一個頂點。這就是著名的“三元悖論”。

Fisher(2001)提出高資本流動性使中間匯率制度變得不可行,開放經濟體要么實行固定匯率,要么實行浮動匯率,最終三元悖論被簡化為貨幣政策與匯率穩定性之間的權衡。

在1944年至1973年的“布雷頓森林體系”中,各國“貨幣政策的獨立性”和“匯率的穩定性”得到實現,但“資本流動”受到嚴格限制。而1973年以後,“貨幣政策獨立性”和“資本自由流動”得以實現,但“匯率穩定”不復存在。日本1985年之前是獨立的貨幣政策和穩定的匯率,限制資本的充分流動。1985年廣場協定之後,則是實行獨立的貨幣政策和資本的充分流動,放棄匯率穩定。香港、新加坡則是放棄貨幣政策的獨立性來獲取資本的自由流動和匯率的穩定。

後期陸續都有類似的金融危機案例:像是在1994 – 1995時期的墨西哥Peso危機,1997-1998年的亞州金融危機和2001-2002的阿根廷金融崩潰。

其中,尤以1997年亞洲金融危機被認為是由於三種政策並施,違反三元悖論的規則,而導致的大規模金融危機。東亞國家實際上採取的匯率政策是與美元掛鈎的(固定匯率)促進自由資本流動,又同時制定獨立的貨幣政策。首先,由於事實上與美元掛鈎,外國投資者在亞洲國家投資,卻又不必擔心匯率波動的風險。其次,資本自由流動使得外國投資者們可以無障礙地投資。再者,在1990 – 1999年間,東亞國家的短期利率高於美國的短期利率。由於這些原因,許多外國投資者將巨額資金投入亞洲國家,獲得巨額利益。當東亞國家貿易平衡有利可圖,投資正向發展,但當東亞國家的貿易平衡轉變,投資者們迅速地撤回資金,引發亞洲金融危機。最終一些國家如泰國美元儲備告罄,不得不實施浮動匯率制度而貶值。由於許多短期債務以美元結算,債務膨脹導致許多國家倒閉

中國現狀

中國正在進入一個‘三元悖論’的時期,同時控制匯率並實行獨立的國內貨幣政策正在變得越來越難。如果中國仍然將匯率控制在目標範圍內,那么代價就是不得不“輸入”美聯儲的寬鬆貨幣政策。

對於愈演愈烈的通脹率,外部因素——如美聯儲的第二輪量化寬鬆政策(QE2)是造成通脹的一大推手;但另一方面,中國對人民幣匯率的控制導致貨幣體系內流動性增加,這才是導致通脹的主要推動力。

這是多種因素共同作用的結果,要明確分解出什麼因素在導致通脹是非常困難的。從定義上來說,通脹是一個總體的現象,整體的價格水平如何,很難將其分解。”他認為,一部分是外部因素帶來輸入型通脹。我們在所有的新興市場國家都看到了這個問題,因為大宗商品價格和食品價格的大幅上漲,所以這是一個種全球性的現象。在中國和其他新興市場國家,食品和能源在價格籃子中的比重更大,所以進一步推高了通貨膨脹。

人們應該認識到,所有的因素都是相互關聯的,很難明確地劃一條線說這件事情發生了是因為美國,那件事情是因為中國。

即使是外部因素——大宗商品價格大幅上漲,其中一部分原因也來自中國經濟成長本身。“中國現在是世界上第二大經濟體,增長非常迅速,並且在推動世界經濟的增長。所以如果將大宗商品價格看做外部因素,那么一部分原因也來自中國本身的內部增長。”

中國的貨幣政策正進入一個“三元悖論”的時期。三元悖論是指固定匯率、資本自由流動和獨立的貨幣政策不可能同時存在。

“中國的資本賬戶並不可自由兌換,但也不是完全封閉,而且正隨著中國經濟擴張和金融改革深入而處在不斷開放的過程當中,資本的進出正逐漸變得容易。這意味著貨幣政策制定者想要同時控制匯率並實行獨立的國內貨幣政策正在變得越來越難。”

這一情況事實上意味著最後變成了兩大寬鬆的貨幣環境。“只要中國還想要限制匯率波動在目標範圍內,而現在中國的外匯儲備已經超過3萬億美元,那就必須通過干預市場來阻止貨幣升值。這意味著一旦資本的流動更為自由,中國就不得不‘輸入’美聯儲的寬鬆貨幣政策。那么中國貨幣整體的情況將更加寬鬆,所以繼而會推高國內通貨膨脹。”