賠付支出 - 賬務處理

一、本科目核算企業(保險)支付的原保險契約賠付款項和再保險契約賠付款項。企業(保險)可以單獨設立“賠款支出”、“滿期給付”、“年金給付”、“死傷醫療給付”、“分保賠付支出”等科目。

二、本科目可按保險契約和險種進行明細核算。

三、賠付支出的主要賬務處理。

(一)企業在確定支付賠付款項金額或實際發生理賠費用的當期,借記本科目,貸記“銀行存款”、“庫存現金”等科目。

(二)承擔賠付保險金責任後應當確認的代位追償款,借記“應收代位追償款”科目,貸記本科目。

收到應收代位追償款時,應按實際收到的金額,借記“庫存現金”、“銀行存款”等科目,按應收代位追償款的賬面餘額,貸記“應收代位追償款”科目,按其差額,借記或貸記本科目。已計提壞賬準備的,還應同時結轉壞賬準備。

(三)承擔賠償保險金責任後取得的損余物資,應按同類或類似資產的市場價格計算確定的金額,借記“損余物資”科目,貸記本科目。

處置損余物資,應按實際收到的金額,借記“庫存現金”、“銀行存款”等科目,按損余物資的賬面餘額,貸記“損余物資”科目,按其差額,借記或貸記本科目。已計提跌價準備的,還應同時結轉跌價準備。

(四)再保險接受人收到分保業務賬單的當期,應按賬單標明的分保賠付款項金額,借記本科目,貸記“應付分保賬款”科目。

四、期末,應將本科目餘額轉入“本年利潤”科目,結轉後本科目無餘額。

賠付支出 - 相關統計

2006年國內保險公司總保費收入達到5641.4億元,同比增長14.4%。全年保險公司資金運用累計實現收益955.3億元,平均收益率5.8%,比上年提高2.2%個百分點。

從承保業務情況看,2006年,中國財產險保費收入1509.43億元,同比增長22.6%;壽險保費收入3592.64億元,同比增長10.6%;健康險保費收入376.9億元,同比增長20.9%;人身意外險保費收入162.47億元,同比增長14.9%。截至2006年末,中國保險深度(保費收入占同期GPD的比重)為2.8%,保險密度(人均保費收入)為431.2元。

另外,從資金運用情況看,2006年末中國保險資金運用餘額為17785.39億元,較2006年初增長26.62%。其中,銀行存款占33.67%,較2006年初下降2.98個百分點;債券投資占53.14%,較2006年初上升0.49個百分點。由於中國股市表現良好,保險公司全年共拿出912.08億元購買證券投資基金,而直接投資股票以及未上市股權的保險資金累計達929.24億元,占5.22%,比2006年初上升了4.1個百分點。2006年保險公司賠款與給付累計支出1438.08億元,同比增長26.5%,發揮了保險業應有的經濟補償和社會管理等作用。2006年末,中國保險公司總資產接近2萬億元關口,達到19731.32億元。其中,中國人壽集團的資產規模最大,占比為45.5%,其次為平安保險集團、太平洋保險集團和人保控股公司。

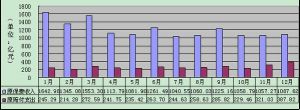

中國保險市場上共有保險公司(包括保險集團公司)98家、保險資產管理公司9家、專業保險中介機構2110家。保險公司中外資公司占了41家。在2006年保費收入突破400億元大關後,北京保險市場2007年又幾乎拿下了500億元這一新的整數關口。北京保監局公布的最新數據顯示,2007年1至12月,北京保險市場共實現保費收入498.05億元,同比(2006年保費收入為411.53億元)增幅21.02%。 這其中,財險保費收入為111.74億元,同比增長32%;壽險保費收入386.31億元,同比增長18.07%。在財險各公司保費收入排行中,人保北分、平安財險北分、太保財險北分居前三位。而有關北京市場壽險保費收入的統計數據顯示,平安壽險北分、國壽北分和新華北分占據了中資公司保費收入前三強,而外資保費收入前三強分別為:友邦北分、中意北分和中美大都會北分。

由於2007年是幾家大型壽險公司給付高峰,因此2007年北京市場總賠付支出達到了135.38億元,同比(2006年為83.98億元)增幅高達61%。保險的社會保障功能得到進一步發揮。重慶保監局報導顯示,2007年1-3季度,重慶市累計實現保費收入54.22億元,比6年同期增長6.84%,但賠付率卻高達10.91%。

據介紹,2007年1-3季度,重慶市保險公司各項賠款支出9.92億元,其中人身險給付支出達3.21億元,比2006年同期增長12.51%。“賠付率增幅迅速,說明保險業在一系列重大事故和自然災害中對社會的保障功能逐步增強。”重慶保監局有關人士解釋時這樣說。

賠付支出 - 反應出的問題

雖然保障作用突出,但商業健康險的發展正面臨尷尬。2008年前三季度,滬上健康險賠付7.4億元,較去年同期增長23%。側重保障的一年期健康險保費收入同比下降18%,投保人次已由去年同期的580萬下降到83萬。 賠付增長盈利面臨壓力,經營健康險的公司一直苦於健康險的高賠付率。數據顯示,2008年前三季度,滬上一年期健康險賠付增長12.5%,一年期以上健康險賠付增長75%,而類似賠付率增長的情況已歷三年。瑞福德健康險產品精算部某人士表示,從2005年到2007年的統計數據來看,如果算上未到期的責任準備金,短期健康險賠付率已經達到88%,贏利面臨較大壓力。

亞健康人群的增多、疾病發病率的提高都是健康險賠付增長的原因。但相對於只涉及到客戶和保險公司兩方的壽險產品,健康險理賠還涉及第三方醫院,這往往成為保險公司控制賠付率的難點。健康險保障期限較長,保險公司缺乏對被保險人身體狀況跟蹤的機制;而醫療機構從自身利益出發,傾向於使用較昂貴的藥品、較先進的設備和超出合理範圍的治療手段,將會增加保險公司的賠付支出。

健康險時常會出現某產品銷售一段時間後的停售情況,那主要是基於兩種情況:一是精算不準,導致運營成本高,盈利狀況不佳。二是銷售過熱導致未來賠付風險太集中,必須停售加以改進。而改進的結果往往就是“擴大一些發生率小的疾病入保險責任,同時降低單項疾病的理賠限額”。

調查顯示,治療重大疾病的預估費用已經超過15萬元,對於已經投保重大疾病險和住院手術費用險的消費者而言,其實際保額亦遠不足以支付重大疾病的發生。而目前消費者患個感冒的醫療成本也要在百元以上。前三季度,上海費用型健康險件均賠付為504元,但這樣的給付額明顯難以滿足消費者的醫療保障需求。

保險公司為了降低賠付額“改進”產品,但其實際保障無法滿足需求,又會使得產品遭遇冷遇。2008年以來,短期健康險投保人次83萬,僅為2007年同期的六分之一,重大疾病險的投保率僅為15%。

健康險整體存在專業化程度低、產品同質化、醫療險風險控制能力薄弱等問題,與消費者實際需求相比存在較大差距,導致市場對健康險的接受程度較低。以往單一的健康險產品已經難解市場之渴,其發展受到挑戰。以消費型健康險為例,雖然保費較低,但需每年續保,手續麻煩,年齡越大保費越貴,而且投保年齡還受限制;在理賠方面與社保掛鈎,賠付標準限制較多。針對這些問題,保險公司嘗試在產品設計上尋求突破:華夏人壽提出重疾險“二次賠付”,長城保險推出保額、責任可變的重疾加醫療健康險,信誠人壽推出“健康今生”、“及時予”等險種,主打“提前給付”,中德安聯“安康逸生”將重疾和養老進行一起規劃。

經營健康險的公司首先要明確健康險成為社保補充的這樣一個定位,在產品創新方面以有無社保為限進行細分,解決好保費來源和賠款給付問題,避免健康險成為保險公司經營的“雞肋”。