介紹

新《公司法》為中小企業的股票私募發行打開了閘門

新《公司法》施行之後,從股票發行的角度看,股份私募已經沒有任何法律障礙。

第一,基本明確了私募的概念。

“股份有限公司的設立,可以採取發起設立或者募集設立的方式。發起設立,是指由發起人認購公司應發行的全部股份而設立公司。募集設立,是指由發起人認購公司應發行股份的一部分。”新老《公司法》的陳述到此為止完全一致,不同處是後面一句話:老《公司法》的第七十四條規定:“其餘部分向社會公開募集而設立公司。”新《公司法》第七十八條則規定為:“其餘股份向社會公開募集或者向特定對象募集而設立公司。”

“向特定對象募集”,這就是私募,區別於“向社會公開募集”的公募及公開發行。此外,實際上新老兩個版本《公司法》中的“發起設立”,從募集方式來講也屬於私募範疇。

第二,股份私募不必再經行政審批。

對老《公司法》作簡單的歸納可以看出,無論是公司設立還是新股發行,公募由證監會批,私募由省級政府批。

新《公司法》徹底砍去了對私募設立的行政審批。從此,私募設立股份有限公司就像設立有限責任公司一樣,只需要經過工商登記註冊就行了;私募公司的新股私募發行也完全走向市場化。

第三,設立股份有限公司的資本門檻降低。

股份有限公司註冊資本的最低限額,老《公司法》規定為1000萬元,新《公司法》降低到500萬元。許多原來由於門檻過高而無法發行股票的企業,因此而具備了改制為股份有限公司的條件。

正是因為蓄之已久,所以可以期望,由於新《公司法》打開了閘門,將會有大量企業以私募方式改制為股份有限公司。在這一過程中及過程後,相當一部分中小企業將獲得新的權益資本融通渠道。

一是當有限責任公司變更為股份有限公司時,有些企業將會為了增加資本而定向募集新的股份。因此,即使是公司淨資產額低於500萬元、達不到股份公司資本門檻的企業,也有可能通過私募而跨越門檻。

二是當股份有限公司設立之後,只要公司有需求、投資方有供給,始終存在進一步私募的可能性。

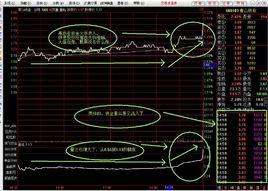

軟體

投資堂股票軟體與國內著名的證券公司、期貨公司、資訊新聞機構、行情分析專家等合作開展業務,為廣大金融投資者同時提供包括股票、期貨、外匯、外盤等多個金融市場的行情、資訊和交易服務,完全兼容包括WAP、K-JAVA、Windows Mobile、BREW、symbian等多種手機平台。投資堂手機炒股平台致力於為投資者提供隨時、隨地、隨身的無線金融服務,得到了越來越多的金融機構和廣大投資者的青睞

積極作用

對於科技型中小企業來說,股份私募不僅是重要的融資方式,而且將對其他融資環境產生直接或間接的積極影響。

第一,促進企業制度作合理的結構調整。

股份私募和股票投資之間存在著榮衰與共的互動關係,在出現良性循環(這當然是方方面面人士都寄予希望的)的時候,股份公司將會大量增加,從而徹底改變我國股份有限公司在全部公司中比例過低的現狀。企業制度的這一結構調整,將為整個資本市場奠定堅實的基礎。

第二,促使商業銀行更願意放貸。

在“嫌貧愛富”的銀行看來,企業的債務資金與權益資本之間不是互補而是互動的關係。權益資本越充足,銀行越願意放貸,反之亦然。股份私募正是中小企業增加權益資本、減少債務風險的主要途徑。

第三,增加了企業發行債券的可能性。

新的《公司法》和《證券法》並沒有對私募債券給出說法,這說明公司債仍然處於政府嚴格管制之下。儘管如此,從計畫經濟向市場經濟轉軌總是遲早的事情,公司債市場也不例外。當允許以市場化的方式發行公司債的時候,股份有限公司必然處於比有限責任公司更為有利的地位。對此,新《證券法》第十六條提供了佐證:公開發行公司債券的條件之一是“股份有限公司的淨資產不低於人民幣三千萬元,有限責任公司的淨資產不低於人民幣六千萬元”。

第四,為創業投資的發展提供基礎條件。

從創投基金(VC)的形成來看,它只是私人權益資本(PE)的一個組成部分,國外都是先有私人權益資本後有創投基金;國內在缺少私人權益資本的情況下大力推進創業投資,其結果只能是像現在這樣,出現許多半死不活的政府創投公司。私募股票市場將催生出大批活躍的私人權益資本,創投基金的未來正是蘊育在它們之中。

第五,為股東提現、變現創造方便。

十六屆三中全會提出,要建立“歸屬清晰、權責明確、保護嚴格、流轉順暢的現代產權制度”;股份有限公司比起有限責任公司來,產權的流轉將順暢得多。此外,商業銀行已經開始提供各類質押服務;股東如果只想用錢而又不願出售股份的話,股份有限公司的股票質押肯定要比有限責任公司的股單質押更其方便。

第六,有助於設計股權激勵,穩定和吸引優秀人才。

科技型中小企業在初創階段,既需要一批優秀的技術和管理人才,又不可能給出誘人的高薪,於是出現了股票期權制度和金手銬戰略。要設計股權激勵,在股份私募階段操作起來遠比公開發行乃至上市後容易得多。

障礙

新《公司法》已於2006年1月1日生效。本來可以預期,正像上世紀90年代《公司法》出台之後大批國有企業、鄉鎮企業、私營企業改制為有限責任公司那樣,其後會有大批有限責任公司(甚至合夥企業)將不失時機抓住機遇,改制為股份有限公司。可是兩年過去了,除了個別敏感地區外,私募設立股份有限公司並沒有形成氣候。

關鍵在於,私募股票市場包括發行和轉售(交易)兩大環節;儘管新《公司法》已經為“發行”大開閘門,但是行政方面至今仍然沒有建立起交易場所。只發行不交易,不成其為市場。

有些研究認為,私募股票之所以不能交易,問題出在《公司法》。實際上,無論老《公司法》還是新《公司法》,都已經把球踢給行政部門了。按新《公司法》的規定:“第一百三十八條,股東持有的股份可以依法轉讓。第一百三十九條,股東轉讓其股份,應當在依法設立的證券交易場所進行或者按照國務院規定的其他方式進行。”證券交易場所必須依法設立,這裡的“依法”不是狹義的“依照法律”而是廣義的“依照法律法規”,也就是說可以由國務院決策;至於“按照國務院規定的其他方式進行”,更沒有任何歧義。

鑒於股份私募對於科技型中小企業發展的極端重要性,國務院宜從速建立私募股票的交易場所和交易制度。