未來提貨權融資

未來提貨權融資未來提貨權融資可以幫助買方企業提前融資,及時完成貨款支付,有效地放大了他們的提貨能力,並且幫助他們獲得較高的價格折扣。同時還可以免除賣方的回購擔保,有較好的市場適應力。此外融資工具多樣,包括貸款、銀行承兌匯票等。

對象

申請未來提貨權融資的企業必須具有良好的盈利水平和信用等級。銀行通常會要求申請該業務的企業具有以下的條件:

管理規範的優質中小貿易公司;

具有穩定的償債資金來源;

流動性良好,具有較強的到期償債能力;

近三年沒有違法和重大違規行為;

具有健全的內部資金管理體系;

風險控制

對於銀行來說,在未來提貨權質押融資業務中操作風險較大。因此銀行對於單據的把握非常重要,必須制定嚴密的制度,確保合規操作。特別是對於該融資申請的一系列審核和相應的風險控制。

例如銀行需與借款人、倉庫方簽訂監管契約(包括辦理提貨權僅憑銀行通知指示、須註明有關跌價補充質物條款、簽訂質押契約)。同時用於質押貨物價格由分公司業務管理部審定,根據發票、契約、付款憑證及綜合考慮貨物的市價綜合確定的。

操作

未來提貨權融資

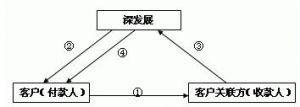

未來提貨權融資供應商、經銷商和銀行先簽訂三方協定。經銷商向銀行繳存銀行匯票金額30%的保證金,銀行開立以經銷商為出票人、供應商為收款人的銀行承兌匯票,銀行通知供應商給予經銷商提取與匯票金額30%等值的貨物。經銷商實現銷售之後,將貨款回籠再存入保證金帳戶,銀行收到錢款後,通知供應商發放等值貨物,依此類推。

在實際操作過程中,需要注意的是,經銷商必須事先在銀行帳戶存入不低於契約金額30%的款項,銀行發放的貸款數額不得高於契約金額70%。銀行貸款的款項必須與經銷商自有的款項一起直接付給供應商或者開具以供應商為收款人的銀行匯票,供應商在收到相關款項後出具相關收款證明。