概念

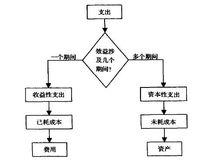

收益性支出指受益期不超過一年或一個營業周期的支出,即發生該項支出是僅僅為了取得本期收益;

收益性支出是指該項支出是僅僅為了取得本期收益;資本性支出是指受益期超過一年或一個營業周期的支出,即發生該項支出不僅是為了取得本期收益,而且也是為了取得以後各期收益。

劃分資本性支出與效益性支出原則要求在會計核算中首先將資本性支出與收益性支出加以區分,然後將收益性支出計入費用賬戶,作為當期損益列入損益表;將資本性支出計入資產賬戶,作為資產列入資產負債表。前者稱為支出費用化;後者叫做支出資本化。資本化的支出隨著每期對資產的耗費,按照受益原則和耗費比例通過轉移、折舊和攤銷等方法,逐漸轉化為費用。

由此看來,與取得本期收益有關的支出,即本期的成本和費用,一是直接計入費用賬戶的收益性支出;二是本期從資產賬戶轉入費用賬戶的資本性支出。可見資本性支出與收益性支出的目的是按照權責發生制和配比原則的要求,合理確定現金支出性質,正確計算當期利潤。這一原則是權責發生制在現金支出中的具體運用。

基本介紹

會計核算應嚴格區分收益性支出資本性支出的界限,以正確計算各期損益。收益性支出指受益期不超過一年或一個營業周期的支出,即發生該項支出是僅僅為了取得本期收益;資本性支出是指受益期超過一年或一個營業周期的支出,即發生該項支出不僅是為了取得本期收益,而且也是為了取得以後各期收益。

劃分資本性支出與收益性支出原則要求在會計核算中首先將資本性支出與收益性支出加以區分,然後將收益性支出計入費用賬戶,作為當期損益列入損益表;將資本性支出計入資產賬戶,作為資產列入資產負債表。前者稱為支出費用化;後者叫做支出資本化。資本化的支出隨著每期對資產的耗費,按照受益原則和耗費比例通過轉移、折舊和攤銷等方法,逐漸轉化為費用。

由此看來,與取得本期收益有關的支出,即本期的成本和費用,一是直接計入費用賬戶的收益性支出;二是本期從資產賬戶轉入費用賬戶的資本性支出。可見發資本性支出與收益性支出的目的是按照權責發生制和配比原則的要求,合理確定現金支出性質,正確計算當期利潤。這一原則是權責發生制在現金支出中的具體運用。

劃分收益性支出與資本性支出原則是指會計核算應當嚴格區分收益性支出與資本性支出的界限,以正確地計算企業當期損益。

所謂收益性支出是指該項支出的發生是為了取得本期收益, 即僅僅與本期收益的取得有關;所謂資本性支出是指該支出的發生不僅與本期收入的取得有關, 而且與其他會計期間的收入相關, 或者主要是為以後各會計期間的收入取得所發生的支出。

劃分收益性支出與資本性支出原則, 要求企業在會計核算中確認支出時,要區分兩類不同性質的支出, 將收益性支出計列於利潤表,計入當期損益, 以正確計算企業當期的經濟成果;將資本性支出計列於資產負債表, 作為資產反映, 以真實地反映企業的財務狀況。

套用分析

劃分收益性與資本性支出作為會計確認和計量的一項一般原則,已在我國近10年陸續發布的相關具體會計準則中充分體現。2001年頒發的《企業會計制度》對該項原則重新加以明確,在會計實務中,劃分收益性支出與資本性支出原則得到廣泛的套用。將支出劃分為收益性支出與資本性支出,實質是支出費用化還是資本化的問題,它直接影響到資產、損益等會計要素確認與計量的客觀性、真實性和準確性,從而影響會計信息的質量。

標準

對收益性支出與資本性支出的劃分,比較認同的有兩種標準:一是支出的效益,二是支出的屬性。

劃分資本性支出與收益性支出原則

劃分資本性支出與收益性支出原則 劃分資本性支出與收益性支出原則

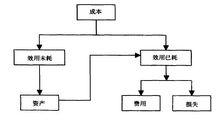

劃分資本性支出與收益性支出原則所謂“支出的效益”是指由於一項支所謂“支出的效益”是指由於一項支出的發生而產生經濟效益時間的長短。如果一項支出的效益長於一個會計期間,則該項支出屬於資本性支出;如果一項支出的效益僅限於一個會計期間,則此項支出屬於收益性支出(如下圖)。以支出的效益為標準劃分收益性支出與資本性支出所依據的是成本歸屬理論,凡資本性支出應對象化為成本,並在其耗用的期間內結轉為成本(稱為已耗成本),而收益性支出則應在支出發生的期間確認為費用(如下圖)。雖然這種劃分具備了理論依據,但是在實踐中缺乏可操作性,因為:

(1)劃分標準在實務中較難界定,很多時候,一項支出產生效益時間的長短難以預計;

(2)即使是支出效益的長短可以預計,又會由於計量方面的困難而使這種劃分標準在實際套用時模糊不清,造成劃分收益性支出與資本性支出這一原則的濫用和誤用,導致資產、損益等會計要素確認與計量的不真實。

劃分資本性支出與收益性支出原則

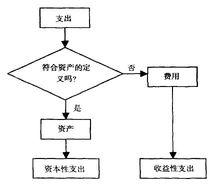

劃分資本性支出與收益性支出原則以“支出的屬性”為標準對支出進行劃分時,如果一項支出符合資產的定義,則屬於資本性支出,否則為當期費用,屬於收益性支出。與上述“理論標準”相比較,這種方法呈現出這樣一種邏輯,如下圖所示:國際慣例中較多採用“支出的屬性”或“未來收益能否流入企業”為界限劃分收益性支出與資本性支出。

在我國的套用

從形式上看,前者是“資本性支出— —資產” 和“收益性支出— —費用”,而後者則是“資產— — 資本性支出”和“費用—— 收益性支出”,事實上,它們是等價的。因為會計的基本職能之一就是反映,如果說支出是經濟活動本身,那么會計就應加以反映,予以確認和計量。國際會計準則委員會在其發布的《編制和呈報財務報表的結構》中也提出了確認的標準:滿足要素定義的項目,如果滿足了以下標準,就應當加以確認:

(1)與該項目有關的任何未來經濟利益可能會流入或流出企業;

(2)該項目具有可能可靠計量的成本或價值。

所以,上述兩種劃分標準在本質上是一致的,其確認也涉及到計量問題。倘若某一項目符合定義,但無法計量也就無從確認。資產作為會計要素之一予以確認時,還需要能夠可靠計量其成本,而正是這一計量上的要求,使得以支出的屬性為標準劃分收益性支出與資本性支出具有現實的可操作性,因此我國《企業會計準則——基本準則》第二十條規定,“企業核算應當合理劃分收益性支出與資本性支出。凡支出的效益僅與本會計年度相關的,應當作為收益性支出;凡支出的效益與幾個會計年度相關的,應當作為資本性支出。”可以看出,這一划分是以支出的效益為標準進行的,由於該標準本身的模糊性,直接導致了實務操作上的困難,造成套用上的主觀隨意性,許多企業將應計入損益表的費用誤計入資產負債表,或者將應確認為資產的支出全部簡單化為當期費用。在具體會計準則的規定上,尤其表現在無形資產準則中對研究與開發支出的處理。

無形資產準則第十三條規定:自行開發並依法取得的無形資產,其入賬價值應按依法取得時發生的註冊費、律師費等費用確定;依法申請取得前發生的研究與開發費用,應於發生時確認為當期費用。僅就該項規定而言,充分考慮到研究與開發支出的高度風險性—— 所研究與開發的項目是否成功存在諸多的不確定性,該支出形成的未來收益是否流入企業很難預計,將研究與開發支出直接計入發生當期的損益,符合會計核算的謹慎性原則,也便於會計核算時的確認與計量。但是這種簡單劃一的處理存在很大的缺陷:

其一,在理論上不符合歷史成本原則和一致性原則。根據歷史成本原則的要求,企業的各項資產應當按照其取得或購置時實際發生成本進行確認計量。但是按照無形資產準則確定的自創無形資產價值並非取得該項無形資產時實際發生的全部成本,它只包括僅占實際成本很少部分的、依法取得自創無形資產發生的附著成本,如註冊費、律師費等,而占自創無形資產成本主要部分的資產形成過程中發生的研究與開發支出卻計入支出發生的當期損益,沒有構成自創無形資產的實際成本,這與歷史成本計價的原則相背離;同時,由於本準則要求其他方式取得無形資產按取得該項無形資產的實際成本計價,這就造成企業自創與其他方式取得同類或類似的無形資產價值之間缺乏可比性,有違一致性原則。

其二,在會計實務中,不僅對研究與開發支出簡化處理為當期損益,甚至對應確認為自創無形資產成本的依法申請取得時的註冊費、律師費等費用也直接計入了管理費用等期間費用。企業這樣做的理由是,該類費用的金額比較小,確認為資產的成本也只是成本的一部分,並不反映資產的真實價值,為了簡化,將這些費用直接計入管理費用等期間費用。而這樣處理的直接後果是,忽視了自創無形資產的管理。特別在國有企業改制過程中,由於自創無形資產賬面價值低,常常被忽略不計, 中介機構往往漏評自創無形資產價值,導致國有資產流失。因此,這種處理方法不利於企業自創無形資產的保護和管理。

其三,在會計實務中,即便將依法申請取得時的註冊費、律師費等費用確認為資產,還存在著這樣一個問題:某項研究與開發成功申請專利,但很多時候,申請時間較長,有的可達三年之久甚至更長,而申請過程中的各項費用是陸續發生的,那么,最早發生的費用怎樣處理就比較困難。有的企業僅把申請成功年度的費用資本化為無形資產的成本,此前的費用就在發生的當期予以費用化,造成資產計量上的不準確。

根據“支出的屬性”劃分收益性支出與資本性支出這一方法,結合我國的會計環境,對研究與開發支出應當分別情況處理:

1.將研究與開發支出資本化。

這種處理方法應同時滿足兩個條件:

(1)研究與開發支出是可以辨認的;

(2)研究開發項目形成資產的可能性較大。

所謂研究與開發支出是可以辨認的,是指會計核算上能明確按某研究開發項目歸集和核算研究與開發支出。比如,企業下屬的非獨立核算科研機構(部門),專門從事研究與開發活動;或者企業為研究和開發某項目而撥入專款,並實行專款專用等。對形成資產可能性的判斷,可以借鑑《國際會計準則第38號-無形資產》中關於內部產生的無形資產的確認與計量。在符合上述兩個前提下,企業可將研究與開發支出先通過“遞延資產”或類似的科目核算,研究與開發項目成功後,將“遞延資產”等科目歸集的研究與開發支出轉入自創無形資產價值,作為自創無形資產的入賬價值;若研究與開發項目未獲成功,將“遞延資產”等科目歸集的研究與開發支出作為以前年度的費用,調整以前年度的損益。

2.將研究與開發支出費用化。

企業在研究與開發過程中所發生的各項支出與正常生產經營過程中發生的支出難以區分,在會計核算上不能明確按某研究與開發項目歸集和核算研究與開發支出,即研究與開發支出是不可辨認的;或者研究與開支出是可以辨認的,但企業預計該項目形成資產的可能性不是較大,在這兩種情形下,可將研究與開發支出直接計入支出發生的當期損益。

舉例

例:購入固定資產一項,共花費金額50萬元,預計可以使用10年,使用期滿報廢沒有殘值。

解析:按配比原則,把這一項支出的50萬元按10年分攤,每一年確認一部分費用。

後果:假設這一項支出為2萬元,本來收益性支出是一次性全部確認費用,而現在錯記為資本性支出,則把這2萬元作為資產,然後按年限進行分攤,再計入費用,那明顯的對於當年來說,當年計入的費用就減少了。

收入減去費用等於利潤,所以利潤增加。資產增加。