簡介

展示

展示全能銀行(Universal Banking)源於德國,本是德國銀行業的分類概念,但在現代金融里其含義已經超出了統計概念的範疇。全能銀行是一種銀行類型,它不僅經營銀行業務,而且還經營證券、保險、金融衍生業務以及其他新興金融業務,有的還能持有非金融企業的股權。廣義的全能銀行等於商業銀行加投資銀行加保險公司再加非金融企業股東。人們常說的全能銀行主要是指能夠從事所有金融業務的銀行,不包括非金融業務。全能銀行首先是金融中介(相對於金融市場),其次是集多種金融業務於一體的金融聯合體或金融混業集團(Financial Conglomerates),再次是意味著混業經營(相對於分業經營)。

特點

全能銀行有三種不同的含義:全能銀行=商業銀行+投資銀行;全能銀行=商業銀行+投資銀行+保險公司;全能銀行=商業銀行+投資銀行+保險公司+非金融公司股東。現在最常用的定義是第二種。全能銀行的融資範圍從傳統的營業資金貸款到私人債券、國際債券及各類股票發行,服務對象面向社會所有行業,包括貿易、工業、各種類型的公司、個人和公共部門。無論全能銀行的組織結構是什麼樣的形式,其本質特徵只有一點:能利用一個綜合業務平台為客戶提供高效率、一站式、全面的金融服務。

形態

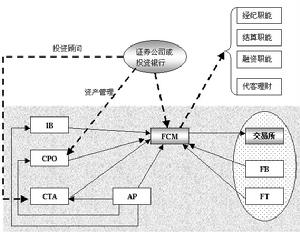

全能銀行可以分為經營風格不同的兩種形態的經營模式:金融控股型全能銀行和內部綜合經營型全能銀行。

1.金融控股型全能銀行

全能銀行

全能銀行是指能夠在一個視窗為客戶提供兩種以上的金融服務的金融控股公司,其主要內涵有:

首先,它能夠利用一個綜合服務平台為客戶提供一站式、全方位、多功能的金融服務。

第二,金融控股型全能銀行本身是一個金融機構,而無論它是以商業銀行、投資銀行(或證券公司)還是保險公司等為主業,還是被金融機構控股、被非金融機構控股或是被管理集團控股。

第三,金融控股型全能銀行能夠控股足夠的金融機構子公司為客戶提供多功能金融服務,而無論它所控制的子公司中是否包含有非金融機構。

2.內部綜合經營型全能銀行

相對於金融控股型全能銀行來說,內部綜合經營性全能銀行最重要的標誌就是內部金融服務部門的一級法人管理,按金融服務產品、業務和職能劃分部門,對各部門進行集權式管理的公司結構。它以公司總部與各分部門管理者之間的分權為特徵,也可以是一個集團公司。其最高領導機構中有三個組織實體,即股東大會、監事會和理事會,每個業務部門都設有自己的管理層,有幾名高級管理人員處理日常事務,還有至少兩個集團一級的高級主管擔任領導。如德國全能銀行採取的就是這種形式。

優勢

不論採取何種模式的全能銀行,在日益激烈的市場競爭中,它都有以下顯而易見的優勢:

1.能夠快速適應市場

全能銀行的多元化經營為銀行開發金融產品和開拓業務市場提供了巨大的潛在發展空間,從而極大增強了商業銀行對金融市場變化的適應性,及抗風險能力,使其能及時根據金融市場的發展變化調節自身的經營管理活動:促進金融創新,拓寬業務範圍,增強市場競爭力;業務經營多樣化、綜合化,資產組合均衡發展,以及證券市場和借貸市場的互補性,利息收益和非利息收益的互補性,使得銀行在面對市場風險時,具有較高的靈活性。而且在銀行內部,可對一部分業務虧損,用其他部分業務的盈利來補償,使銀行經營更加穩健,有利於整個銀行體系保持穩定。

全能銀行

全能銀行2.全能銀行作為“金融百貨公司”,提供全方位的金融服務,從而降低服務成本

它通過內部機構之間的業務交叉和外部集團之間的相互持股,發揮整體優勢,設計出滿足不同客戶、不同需求的金融產品組合,並以全能銀行的一個視窗,向顧客提供包括存貸款、投資、發債、資產管理、諮詢、抵押、保險等內容的全方位綜合金融服務,不僅方便了客戶,而且降低了信息蒐集成本和金融交易成本,不但使單個銀行盈利能力提高,整個經濟體系的效率也隨之提高了。

3.穩定、優質的基本客戶群是全能銀行的法寶

一方面,全能銀行模式有利於形成銀企之間的利益制衡關係。由於全能銀行和客戶之間的關係更加全面,雙方都不會輕易破壞雙方的信任關係,有利於建立一種雙方內在的守信機制,這是一種建立在市場及雙方共同利益基礎之上的持久信用機制。另一方面,因為可以開展投資銀行業務,持有或承銷工商企業的各類有價證券,甚至作為股東代理機構行使股東權利(如德國、日本的銀行),銀行與公司客戶之間建立了緊密持久的聯繫。

我國發展必要性

隨著我國經濟進一步市場化、國際化的挑戰以及如上文所述,在經濟金融全球化大潮的推動下,在外國全能銀行進入中國市場的同時,我國銀行向混業經營的全能制銀行發展,繼而走向世界,是大勢所趨。

1、發展全能銀行是適應國際經濟金融環境的要求

全能銀行的全球化趨勢促使中國銀行必須要走出國門,大利發展全能銀行,與國際接軌。中國現在向世界敞開了國門,西方已開發國家大型

全能銀行

全能銀行2、我國資本市場的發展也要求要向全能銀行轉變

資本市場的平穩發展,需要有力量強大的理性機構投資者作為“穩定器”,商業銀行經營投資銀行業務如代理各種基金,保險資金、社會保障資金入市等基於分享上市公司成長收益等長期目標的投資,可以起到抑制資本市場異常波動的作用。而且資本市場的發展,同時也需要商業銀行開展金融創新,為其不斷創造出吸引投資者的新型金融工具。因此發展全能型銀行,充分發揮各個金融市場、金融工具之間的功能互補作用,促進資源配置效率及經濟成長,應是我國金融發展戰略的現實合理選擇。

3、發展全能銀行有助於降低我國商業銀行的風險

商業銀行本身作為一個理性經濟人,實現盈利最大化是商業銀行的本質目標和所遵循的經營原則。若把銀行業務發展的空間僅定位於傳統的存款、貸款、和匯兌、結算等中間業務,不但有悖於商業銀行的本質,而且由於利潤來源的空間狹小使銀行風險增大。從發展的趨勢來看,銀行更多地是靠服務及投資等賺取利潤,傳統的存貸款利差所占比重將越來越小。因而擴大銀行業務領域是銀行改善財務狀況的有效途徑。全能銀行由於業務多樣化而具有的內在穩定的特徵,使其能利用內

全能銀行

全能銀行4、發展全能銀行是我國國有企業的改革的需要

目前,國有企業改革的重點和難點是對國有企業實行戰略性重組。國有企業重組,要求商業銀行為其提供全方位、多功能的金融服務,掃清金融方面的障礙,建立新型銀企關係。因此,放寬對商業銀行參與資本市場活動的限制、放寬對商業銀行直接投資和參加企業管理的限制,使必不可少的步驟。

5、發展全能銀行也是銀行自身發展的需要

在當前電子、通訊、信息技術高速發達的條件下,通過跨國規模經營和合理布局,可以實現在本銀行系統內的資金全球調撥、信息共享、綜合服務平台的共享以及建立交易成本較低的內部資本市場等等好處。綜上所述,全能銀行有著自身的其他銀行模式所無可比擬的優勢,它是已開發國家成功的經營經驗,為了適應全球化的要求,對於我國,全能銀行也必將是大勢所趨。發展全能銀行是中國走出國門,走向世界的一條必經之路。