概述

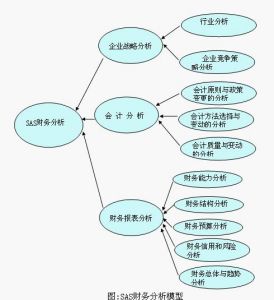

是以會計核算和報表資料以及其他相關資料為依據,採用一系列專門的分析技術和方法,對企業等經濟學組織過去和現在的有關籌資活動、投資活動、經營活動的償債能力、盈利能力、營運能力狀況等進行分析和評價,為企業利益相關者了解企業過去、評價企業現狀、預測企業未來、做出正確決策提供準確的信息或依據的經濟套用學科。全面翔實的進行財務分析應包括三個主要方面:企業戰略分析(Enterprise'sStrategyanalyses)、會計分析(Accountinganalysis)和財務報表分析(AnalysisofthefinancialStatements),對以上三種進行全面落實的分析,即SAS財務分析。

SAS財務分析模型

1.企業戰略(Enterprise'sStrategy)分析

在明確財務分析目的的基礎上,企業戰略分析是企業財務分析的起點。戰略分析的實質在於通過對企業所在行業或企業擬進入的行業的分析,明確企業在行業中的地位以及應該採取的競爭戰略,以權衡收益和風險,了解並掌握企業的發展潛力,特別是在企業價值創造或贏利方面的潛力。企業戰略分析通常包括行業分析和企業競爭策略分析。企業戰略分析是企業會計分析和財務報表分析的基礎和導向,通過企業戰略分析,分析人員能深入了解企業的經濟狀況和經濟環境,從而進行客觀、正確的會計分析和財務報表分析。

2.會計分析(Accountinganalysis)

會計分析實質上是明確會計信息的內涵與質量,即從會計數據表面揭示其實際含義。分析中不僅包含對各會計報表以及相關會計科目的內涵的分析,而且包括對會計原則與政策變更的分析、會計方法選擇與變動的分析、會計質量和變動的分析等等。

3.財務報表(ThefinancialStatements)分析

財務報表分析是以財務報表為主要依據,採用科學的評價標準和適用的分析方法,遵循規範的分析程式,通過對企業的財務狀況、經營成果和現金流量等重要指標的比較分析,從而對企業的經營情況及其績效作出判斷、評價和預測。財務報表分析是在財務報表所披露的信息的基礎上,進一步提供和利用財務信息,是財務報表編制工作的延續和發展。如下圖:

SAS財務分析模型

SAS財務分析模型評價指標

1.企業戰略分析指標

企業戰略分析通常包括行業分析(現有企業的競爭程度——行業增長速度、行業集中程度、差異程度和代替成本、規模經濟性、退出成本分析、新加入企業競爭威脅;市場議價能力分析)和企業競爭策略分析(低成本競爭、產品差異等)。

2.會計分析的具體指標

會計分析的作用在於提供財務報表分析的前提假設——會計報表的數據是真實、可靠、具有可比性等的。所以會計分析可以利用會計報表以及相關會計科目的內涵的分析,而且包括對會計原則與政策變更的分析、會計方法選擇與變動的分析、會計質量和變動的分析等等。

3.財務報表分析的操作

財務報表分析操作包含的內容主要是:財務能力分析、財務結構分析、財務預算分析、財務信用和風險分析、財務總體與趨勢分析等。財務報表分析在實踐中形成的操作方式和方法比較多,比如杜邦分析法、沃爾綜合評價法、比較分析法、趨勢分析法等。

案列分析

案例:武商集團2000年中期報告財務分析

在本案例中,我們主要從投資人的角度,對集團2000年中期財務報告中的償債能力和獲利能力進行分析。

(一)企業戰略分析

1、行業分析。武商集團是一家以商業零售業為主,集房地產、物業管理、餐飲服務等於一體的大型集團公司。武漢是國內少有的四足鼎立的零售業局面,競爭異常激烈;行業集中,產品差異程度較低,市場議價能力較差。所以企業在這種商業競爭環境中必須充分重視管理,利用這種軟資源創造優勢競爭力。

2、企業競爭策略分析——圍繞商業主業大面積擴張、尋求新項目多元化投資。2000年中期財務報告中企業集團披露其競爭策略調整集中在:

首先,積極主動進行戰略調整:

(1)圍繞商業主業調整商業結構。

(2)調整產業結構,保持優勢商業產業、並且低迷的房地產產業、尋求新的高效產業。

(3)調整資產結構,實行資產重組,大力甩掉盤活不良資產。

其次,大力開展擴銷活動,充分利用企業無形資產的資源,提高經濟效益。

再次,加強制度建設,提高管理水平。

但與此同時,2000年春天,創造“武廣經營模式”的胡冰心卻突然辭職。嗅覺靈敏的財務分析人士會發現,武商集團的管理體制在短期之內會存在較多磨合,並將會因此喪失部分競爭優勢。

因此,可以認為,武商集團已經認識到企業集團存在投資過多、資金壓力比較大、企業集團管理體制中存在漏洞等問題,並且採取了有效的措施來緩解,但是如此龐大的財務負擔在短期之內將不會立即消失。

(二)會計分析的具體指標

比較99年和2000年的財務報告,可以發現整體上來講,企業所套用的會計政策、制度規範比較合理,與同行業會計信息的可比性比較高。同時,企業的會計政策也給出了我們一些另外的信息:例如,公司集團從1999年1月1日起執行減值準備會計準則,在1999年年度報告中大量提取了壞賬準備,但是對於企業的長期投資、短期投資、存貨等沒有提取減值準備,而實際上,在部分控股的房地產開發經營企業中的投資在1999年已經顯現出了虧損的跡象,所以,在2000年中期財務報告中不免有虧損負擔不均衡的嫌疑。在例如,管理費用1999年1-6月份為5000萬元左右,而2000年1-6月份接近10000萬元,結合比較企業集團的前後期的對外借款、投資狀況,我們可以發現企業對外擴張的速度與企業資金存量之間的緊張衝突,等等。

(三)財務報表分析的操作

下面我們結合武商集團1999年年報和2000年中報從償債能力、獲利能力兩個方面進行企業常規財務報表分析。

武商集團償債能力、盈利能力財務指標一覽表

SAS財務分析模型

SAS財務分析模型第一,企業償債能力分析主要從現金支付能力、短期償債能力和長期償債能力三方面進行。

1、現金支付能力分析。1999年底武商集團現金流動負債比率為0.0738,2000年上半年為0.1061。儘管指標有所提高,但顯然現金比率仍很低,公司幾乎不具備用現金支付到期債務的能力。

2、短期償債能力分析。從表中資料可以看出,武商集團資產流動性比率遠遠低於合理值(一般認為正常值為1),表明當債務到期時,公司很難通過資產變現來償還本息,取而代之的只能是營業收入和外部融資。

3、長期償債能力分析。武商集團負債經營率極低,主要在於企業習慣於使用低息的流動負債,不習慣使用成本較高、來源穩定的長期負債;同時,利息保障倍數很高,所以,償還本金和利息的能力還是比較強。

分析現金支付能力、短期償債能力和長期償債能力等指標,武商集團的償債狀況正陷於困境,一方面股東權益資本雄厚,長期償債能力極有保障,1999年底,股本5.1億股,長期負債不到2億元;另一方面,一旦長期債務逐漸轉化為流動負債,企業將無力支付。這預示著企業資產的營運狀況和盈利能力存在很大的隱患,並且這種狀況的產生與企業短期意識和行為及企業資產管理水平不高等存在較大關係。

第二,盈利能力主要利用成本費用淨利率、主營業務利潤率、內部資產收益率、對外投資收益率、淨資產收益率五個經濟效益指標來分析。

1、2000年上半年武商集團成本費用淨利率較1999年底大幅增加,表明企業獲利能力大大增強,對成本費用的控制能力也增強。

2、主營業務利潤率指標反映企業主營業務本身的獲利能力和競爭能力。只有主營業務發展穩健,企業才能實現淨利潤的可持續增長。武商集團通過商業結構、產業結構、資產結構的調整,將主營業務——商業置於發展的首位,使得主營業務利潤率在2000年上半年較1999年底增加七倍多。

3、企業內部資產收益率較低,說明企業內部資產的管理運作上存在較大問題。如存貨和應收帳款周轉緩慢、資產閒置浪費嚴重等都直接影響企業內部業務的盈利能力。

4、武商集團對外投資業務一直不盡如人意。一方面是由於歷史原因,1999年以前投資決策失誤,如房地產投資等;另一方面也可能是1999年之後的新投資項目還未發生效益,其對外投資收益率一直為負值。

5、淨資產收益率由經營活動的盈利水平和自有資本運用效率兩個因素決定的。武商集團通過拓展壯大主業,提高了主營業務利潤率,但對外投資收益低下,內部資產營運效率不高等等原因最終導致了企業淨資產收益率不理想。

所以,儘管商業行業普遍不景氣,但是,成本費用淨利率大幅增加、主營業務利潤率高速增長、並且儘管武商集團內部資產收益率也較低,但仍遠遠高於對外投資收益率。因此僅從盈利性角度而言,武商集團應緊緊圍繞其商業主業進行對外拓展,而不可盲目追隨所謂高投資風險、高投資回報的項目。

相關詞條

貨幣資金 利潤計畫輪盤 經濟利潤 互補性資本 拒絕履行 貨幣空間價值

合併價差 綠色財務管理 利潤質量 基準收益率 或有支出 流動資金管理

會計對象 庫存現金管理 技術入股 經營性資產 經營槓桿 利潤預算管理

流動資金 或有會計事項 借款費用 會計信息化 經濟收益 流動資產投資

會計欺詐 金融資產轉移 會計本質 利息資本化 借款管理 會計師事務所