ABS融資模式

ABS融資模式

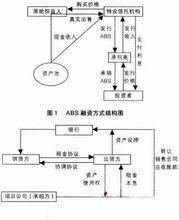

ABS融資模式所謂ABS,是英文“Asset Backed Securitization”的縮寫。

ABS資產證券化是國際資本市場上流行的一種項目融資方式,已在許多國家的大型項目中採用。1998年4月13日,我國第一個以獲得國際融資為目的的ABS證券化融資方案率先在重慶市推行。這是中國第一個以城市為基礎的ABS證券化融資方案。

模式特點

(1)ABS融資模式的最大優勢是通過在國際市場上發行債券籌集資金,債券利率一般較低,從而降低了籌資成本。

(2)通過證券市場發行債券籌集資金,是ABS不同於其他項目融資方式的一個顯著特點。

(3)ABS融資模式隔斷了項目原始權益人自身的風險使其清償債券本息的資金僅與項目資產的未來現金收入有關,加之,在國際市場上發行債券是由眾多的投資者購買,從而分散了投資風險。

(4)ABS融資模式是通過SPV發行高檔債券籌集資金,這種負債不反映在原始權益人自身的資產負債表上,從而避免了原始權益人資產質量的限制。

(5)作為證券化項目融資方式的ABS,由於採取了利用SPV增加信用等級的措施,從而能夠進入國際高檔證券市場,發行那些易於銷售、轉讓以及貼現能力強的高檔債券。

(6)由於ABS融資模式是在高檔證券市場籌資,其接觸的多為國際一流的證券機構,有利於培養東道國在國際項目融資方面的專門人才,也有利於國內證券市場的規範。

模式優點

相比其他證券產品,資產支持型證券具有以下幾個優點:

ABS融資模式

ABS融資模式1、具有吸引力的收益。在評級為3A級的資產中,資產支持型證券比到期日與之相同的美國國債具有更高的收益率,其收益率與到期日和信用評級相同的公司債券或抵押支持型債券的收益率大致相當。

2、較高的信用評級。從信用角度看,資產支持型證券是最安全的投資工具之一。與其他債務工具類似,它們也是在其按期償還本利息與本金能力的基礎之上進行價值評估與評級的。但與大多數公司債券不同的是,資產支持型證券得到擔保物品的保護,並由其內在結構特徵通過外部保護措施使其得到信用增級,從而進一步保證了債務責任得到實現。大多數資產支持型證券從主要的信用評級機構得到了最高信用評級——3A級。

3、投資多元化與多樣化。資產支持型證券市場是一個在結構、收益、到期日以及擔保方式上都高度多樣化的市場。用以支持型證券的資產涵蓋了不同的業務領域,從信用卡應收賬款到汽車、船隻和休閒設施貸款,以及從設備租賃到房地產和銀行貸款。另外,資產支持型證券向投資者提供了條件,使他們能夠將傳統上集中於政府債券、貨幣市場債券或公司債券的固定收益證券進行多樣化組合。

4、可預期的現金流。許多類型資產支持型證券的現金流的穩定性與可預測性都得到了很好的設定。購買資產支持型證券的投資者有極強的信心按期進行期望中的償付。然而,對出現的類似於擔保的資產支持型證券,有可能具有提前償付的不確定因素,因此投資者必須明白,此時現金流的可預測性就不那么準確了。這種高度不確定性往往由高收益性反映出來。

5、事件風險小。由於資產支持型證券得到標的資產的保證,從而提供了針對事件風險而引起的評級下降的保護措施,與公司債券相比,這點更顯而易見。投資者對於沒有保證的公司債券的主要擔心在於,不論評級有多高,一旦發生對發行人產生嚴重影響的事件,評級機構將調低其評級。類似的事件包括兼併、收購、重組及重新調整資本結構,這通常都是由於公司的管理層為了提高股東的收益而實行的。

評級品質

具體表述為:將某一目標項目的資產所產生的獨立的、可識別的未來收益(現金流量或應收帳款)作為抵押(金融擔保),據以在國際資本市場發行具有固定收益率的高檔債券來籌集資金的一種國際項目融資方式。ABS融資方式,具有以下特點:與通過在外國發行股票籌資比較,可以降低融資成本;與國際銀行直接信貸比較,可以降低債券利息率;與國際擔保性融資比較,可以避免追索性風險;與國際間雙邊政府貸款比較,可以減少評估時間和一些附加條件。

融資作用

ABS融資模式

ABS融資模式ABS融資作為一種獨具特色的籌資方式,其作用主要體現在:①項目籌資者僅以項目資產承擔有限責任,可以避免籌資者的其他資產受到追索;②通過在國際證券市場上發行債券籌資,不但可以降低籌資成本,而且可以大規模地籌集資金;③由於國際證券市場發行的債券由眾多的投資者購買,因此可分散、轉移籌資者和投資者的風險;④國際證券市場發行的債券,到期以項目資產收益償還,本國政府和項目融資公司不承擔任何債務;⑤由於有項目資產的未來收益作為固定回報,投資者可以不直接參與工程的建設與經營。

融資種類

(1)汽車消費貸款、學生貸款證券化;

(2)商用、農用、醫用房產抵押貸款證券化;

(3)信用卡應收款證券化;

(4)貿易應收款證券化;

(5)設備租賃費證券化;

(6)基礎設施收費證券化;

(7)門票收入證券化;

(8)俱樂部會費收入證券化;

(9)保費收入證券化;

(10)中小企業貸款支撐證券化;

(11)智慧財產權證券化等。

融資方式

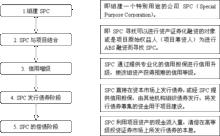

ABS融資方式的運作過程分為六個主要階段。

ABS融資模式

ABS融資模式第一階段:組建項目融資專門公司。採用ABS融資方式,項目主辦人需組建項目融資專門公司,可稱為信託投資公司或信用擔保公司,它是一個獨立的法律實體。這是採用ABS融資方式籌資的前提條件。

第二階段:尋求資信評估機構授予融資專門公司儘可能高的信用等級。由國際上具有權威性的資信評估機構,經過對項目的可行性研究,依據對項目資產未來收益的預測,授予項目融資專門公司AA級或AAA級信用等級。

第三階段:項目主辦人(籌資者)轉讓項目未來收益權。通過簽訂契約、項目主辦人在特許期內將項目籌資、建設、經營、債務償還等全權轉讓給項目融資專門公司。

第四階段:項目融資專門公司發行債券籌集項目建設資金。由於項目融資專門公司信用等級較高,其債券的信用級別也在A級以上,只要債券一發行,就能吸引眾多投資者購買,其籌資成本會明顯低於其他籌資方式。

第五階段:項目融資專門公司組織項目建設、項目經營並用項目收益償還債務本息。

第六階段:特許期滿,項目融資專門公司按契約規定無償轉讓項目資產,項目主辦人獲得項目所有權。

發展前景

(1)我國經濟建設巨大的資金需求和大量優質的投資項目為ABS融資提供了廣闊的套用空間和物質基礎高速度的經濟成長,使我國經濟具有了比較強的投資價值。當前,國外一些較大的金融中介機構更是紛紛看好我國的ABS項目融資市場。

(2)我國已經初步具備了ABS融資的法律環境,日本、西歐和美國的巨額單位信託、互惠基金、退休福利、醫療保險等基金日益增長,已經達到了近萬億美元,但這些資金都不能計入我國市場。隨著《票據法》、《信託法》、《保險法》、《證券法》等法律的出台,標誌開展ABS融資模式是必然的發展方向。

(3)ABS融資方式擺脫了信用評價等級的限制,拓寬了融資渠道ABS融資方式又是一種通過民間的、非政府的途徑,按照市場經濟的規則運作的。隨著我國金融市場的不斷完善,ABS方式也會得到廣泛的認可。至此,ABS融資方式通過信用擔保和信用增級計畫,使我國的企業和項目進入國際高檔級證券投資市場成為可能。

(4)利用ABS進行融資,有利於我國儘快進入高檔次的項目融資領域ABS融資,是通過資產證券化進行融資,也是項目融資的未來發展方向。開展ABS項目融資,將加快我國的項目融資與國外資本市場融合的步伐,促進我國的經濟更快更寬的發展。

ABS融資模式

ABS融資模式進入21世紀,國內經濟的迅速發展需要大量資金的投入,而傳統的招商引資和現有的融資渠道,都不能滿足需求,開拓新的融資渠道日益成為我國經濟發展的重要問題。這種情況下,ABS融資模式將給我國的資本市場注入活力,成為我國項目融資的一種現實選擇。

資產支撐

隨著國際經濟合作的發展,ABS融資方式受到了越來越多的籌資者和投資者的重視。凡是可預見未來收益和持續現金流量的基礎設施和公共工程開發項目,都可利用ABS融資方式籌資。很多國家和地區將ABS融資方式重點用於交通運輸部門的鐵路、公路、港口、機場、橋樑、隧道建設項目;能源部門的電力、煤氣、天然氣基本設施建設項目;公共事業部門的醫療衛生。供水、供電和電信網路等公共設施建設項目,並取得了很好的效果。如美國雷曼兄弟公司以項目融資專門公司的身份,通過公開在證券市場發行債券,為墨西哥的IDLUCA收費公路建設項目籌資2.05億美元,使該項目提前服務於社會。ABS融資方式作為一種國際籌資方式,在不到三年的時間,就以其涉及環節少、風險分散、籌資成本低、融資證券化等優勢而成為國際金融市場上為大型工程項目籌措資金的重要方式。

運作過程

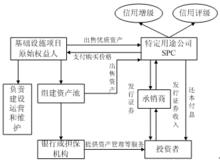

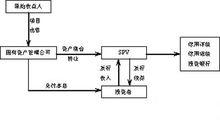

ABS融資的具體運作過程是:

①組建一個特別目標公司。

②目標公司選擇能進行資產證券化融資的對象。

③以契約、協定等方式將政府項目未來現金收入的權利轉讓給目標公司。

④目標公司直接在資本市場發行債券募集資金或者由目標公司信用擔保,由其他機構組織發行,並將募集到的資金用於項目建設。

⑤目標公司通過項目資產的現金流入清償債權的債券本息。