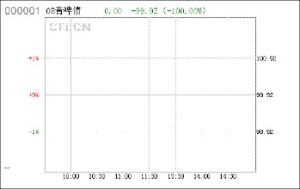

經上海證券交易所上證上字[2008]26號文同意,公司150,000萬元分離交易可轉債中的公司債券將於2008年4月18日起在上海證券交易所掛牌交易,債券簡稱"08青啤債",債券代碼"126013"。

債券簡介

一、發行人

青島啤酒股份有限公司

二、發行規模

本次發行的分離交易可轉債為150,000萬元,即150萬手(1,500萬張)。每手債券的認購人可以無償獲得公司派發的認股權證70份,認股權證總計發行10,500萬份。

三、發行面值

本次發行的公司債券按面值發行,每張面值100元,所附的認股權證按比例無償向債券認購人派發。

四、債券上市的起止日期

2008年4月18日至2014年4月2日。

五、債券利率及利息支付

本次發行的公司債券按票面金額計息,計息起始日為公司債券發行日(即2008年4月2日),票面利率為0.8%。

本次發行的公司債券首次付息日為發行日的次年當日(即2009年4月2日),以後每年的該日(即4月2日)為當年付息日。付息債權登記日為每年付息日的前一交易日。發行人將於每年付息債權登記日後的5個交易日內完成付息工作。在付息債權登記日當日上海證券交易所收市後,登記在冊的青島啤酒公司債券持有人均有權獲得當年的青島啤酒公司債券利息。

六、到期日及兌付日期

本次發行的分離交易可轉債的到期日為2014年4月2日,兌付日期為到期日2014年4月2日之後的5個交易日。

七、債券回售條款

本次發行的分離交易可轉債募集資金所投資項目的實施情況若根據中國證監會規定屬於改變募集資金用途的,債券持有人有權以面值加上當期應計利息的價格向公司回售債券。

八、擔保條款

本次發行的分離交易可轉債不提供擔保。

本次募集資金用途

本次分離交易可轉債債券募集資金將全部用於以下項目:

1、青島啤酒(徐州)彭城有限公司新建年產20萬千升啤酒生產基地項目;

2、青島啤酒第三有限公司新建年產30萬千升啤酒生產基地項目;

3、青島啤酒(日照)有限公司新建年產20萬千升啤酒生產基地項目;

4、青島啤酒(濟南)有限公司新建年產30萬千升啤酒生產基地項目;

5、青島啤酒(成都)有限公司新建年產10萬千升啤酒生產基地項目;

6、青島啤酒麥芽廠新增10萬噸麥芽生產能力擴建項目。

公司債券的評級情況

中誠信證券評估有限公司(以下簡稱"中誠信")對公司本次發行的分離交易可轉債進行了信用評級,出具了《2008年青島啤酒股份有限公司仍股權與債券分離交易的可轉換公司債券信用評級報告》,確定公司本次發行的分離交易可轉債信用等級為AA+級。中誠信的持續跟蹤評級包括每年一次的定期跟蹤評級和不定期跟蹤評級,定期評級在該債券存續期間發行人年度審計報告出具後進行,不定期跟蹤評級自首次評級報告完成之日起進行。

公司簡介

青啤債

青啤債1993年7月15日,青島啤酒股票(0168)在香港交易所上市,是中國內地第一家在海外上市的企業。同年8月27日,青島啤酒(600600)在上海證券交易所上市,成為中國首家在兩地同時上市的公司。

上世紀90年代後期,運用兼併重組、破產收購、合資建廠等多種資本運作方式,青島啤酒在中國18個省、市、自治區擁有50多家啤酒生產基地,基本完成了全國性的戰略布局。