操作

採用這種方法進行決策時,首先計算各方案在各自然狀態下的後悔值(“某方案在某自然狀態下的後悔值”= “該自然狀態下的最大收益”-“該方案在該自然狀態下的收益”),並找出各方案的最大後悔值,然後進行比較,選擇最大後悔值最小的方案作為所要的方案。

方案

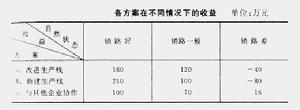

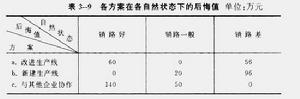

方案在上例中,在銷路好這一自然狀態下,b方案(新建生產線)的收益最大,為240萬元。在將來發生的自然狀態是銷路好的情況下,如果管理者恰好選擇了這一方案,他就不會後悔,即後悔值為O。如果他選擇的不是b方案,而是其他方案,他就會後悔(後悔沒有選擇 b方案)。比如,他選擇的是c方案(與其他企業協作),該方案在銷路好時帶來的收益是100萬元,比選擇b方案少帶來140萬元的收益,即後悔值為140 萬元。各個後悔值的計算結果,見下表所示:

由表中看出,a方案的最大後悔值為6 0萬元,b方案的最大後悔值為9 6萬元,c方案的最大後悔值為140萬元,經過比較,a方案的最大後悔值最小,所以選擇a方案。

運用

在股票市場上,最小最大後悔值法被稱為最小後悔法,是股票投資者力圖使後悔值降到最低限度的證券投資方法。

由於選取的購買方案往往與預測的企業經營狀況存在很大的差異,這樣就會出現實際收益大大低於目標收益的狀況而使投資者產生後悔。最小後悔法的目的就是要使投資者將這種後悔降低到最低程度。

利用最小後悔法買賣股票的操作程式:

1、列出投資者在各種狀態下的購買方案,並在每一購買方案中選出各自然狀態下的最大收益值。

2、求出各種自然狀態下各種方案的後悔值,其後悔值的公式是:“某方案後悔值”= “某自然狀態下的最大收益值”-“該方案的收益值”,然後,將此方案的後悔值填入該方案欄中。

3、由此找出各方案在不同自然狀態下的最大後悔值。

4、在各方案的最大後悔值中找出最小的後悔值,最小後悔值所對應的方案即為最優方案。

根據這種操作方法,我們以最小風險法的表格中所列的各自然狀態下的購買方案為例,可求出如下表所示的結果:

由上表進行的計算可知,最大後悔值中的最小後悔值為40,故而選取後悔值40所對應的中批購買方案。這樣,不論公司的經營狀況如何,只要選擇中批購買方案,都可將未來的後悔值降至最低。

最小後悔法適合於那些“老愛吃後悔藥” 的股票投資者使用。