說明

一直以來,人們根據市場有效假設來創立現代金融學,隨之發展了對市場有效的一些檢驗方法。其中,證券價格是否隨機遊走成為市場有效的一個重要判別標準。安德魯.W.羅(AndrewW.Lo)和艾·克雷格·麥金雷(A.CraigMacKinlay)(1988)提出用方差比率來檢驗隨機遊走,之後,該方法得到了普遍的套用。

市場有效假設

Modigliani和Merton1956年提出在無磨擦市場中資本結構的無關性,Samuelson(1965)標題性提出“ProofthatProperlyAnticipa-tedPricesFluctuateRandomly”,至Fama(1970)正式提出有效市場定義,麥可(Malkiel)給出了更明確的定義:

在有效市場的下,資產的價格是充分和正確反映了所有相關信息;對所有參與者釋放該信息,資產價格不受影響;而且,不能通過有效的信息集合來獲取經濟利潤。Roberts(1967)給信息集分為三類:弱有效、半強有效、強有效。通常,我們所說的市場為弱有效。

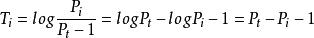

在實際中,由於收益是投資機會的一個完全的、不受規模限制的概括,且收益比價格具有更吸引人的統計特徵,如平穩性和遍歷性,人們更多地使用收益率 :

方差比率檢驗

方差比率檢驗 方差比率檢驗

方差比率檢驗方差比率檢驗

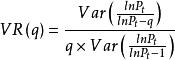

Lo和Mackinlay(1988)假定,樣本區間內的隨機遊走增量(RW3)的方差為線性。若股價的自然對數服從隨機遊走,則方差比率與收益水平成比例。第q期投資水平的方差水平檢驗統計定義如下:

方差比率檢驗

方差比率檢驗其中, P為t時刻股票價格,Var(·)是其方差的無偏估計。在隨機遊走假設下,對任何投資水平q,其方差比率VR期望值為1。

Lo和Mackinlay(1989)的蒙特卡洛模擬表明,方差比率檢驗比Dickey-Fuller和Box-Pierce檢驗更為有效。

由於Lo-MacKinlay方差比檢驗為漸近檢驗,其統計量的樣本分布漸近服從標準常態分配,在有限樣本的情況下,其分布常常是有偏的,這樣容易降低檢驗功效,從而導致錯誤的統計推斷。為了解決這一問題Wright(2000)在Lo-MacKinlay方差比檢驗的基礎上,提出了一種基於秩和符號的非參數方差比檢驗方法。在樣本量相對較小的情況下,相對於Lo-MacKinlay方差比檢驗,基於秩和符號的方差比檢驗有兩個優點:檢驗統計量具有精確的樣本分布,而不依賴於大樣本漸近極限分布;在通常的時間序列數據非常態分配的情況下,這種非參數方差比檢驗比Lo-MacKinlay方差比檢驗具有更高的檢驗功效。

實證檢驗

80年代以來,全球資本市場得到了很大的發展,對其他一些國家的實證檢驗相應的紛紛提出,總結如下。

對於歐美成熟市場,Lo和Mackinlay(1988)對美國證券市場CRSP指數、投資組合、個股分別作了方差比率檢驗,結果表明:對於指數和組合,RW3假設沒有被價值權重指數拒絕;而對於個股,很難發現市場中的可預測部分。1waisako(2003)用1968.01.01——2001.08.15期間東京股票交易所的指數(TOPIX)和按規模排列的組合進行了自相關關係和協自相關關係,得出類似的結論:東京股市指數與組合併不拒絕RW3假設。但Mills(1991、1995)對英國ActuariesAllShareIndex方差比率檢驗結果表明英國股票市場拒絕RW3假設。

關於發展中和欠發達等新興市場弱有效富於爭議性。大多數欠發達市場的交易量較小,而在較小的市場中大的交易商更易於操縱市場。

1)亞洲新興市場

Alam等(1999)用1986.11——1995.12期間的數據檢驗了孟加拉國、香港、馬拉西亞、斯里蘭卡和台灣等五個亞洲新興市場有效性,其方差比率檢驗結果顯示,除斯里蘭卡之外,其餘市場樣本指數序列均服從隨機遊走。ChengF.Lee等(2001)對中國股票市場作了檢驗,其方差比率檢驗拒絕股票收益服從隨機遊走假設。Lima等(2004)用1992.06——2000.12期間日收益數據檢驗了中國(A股、B股)、香港和新加坡三個市場的有效性。除中國B股市場(上海和深圳)、新加坡市場外,其餘市場並不拒絕隨機遊走假設。

2)拉美新興市場

Urrutia(1995)使用1975.12——1991.03期間阿根廷、巴西、智利和墨西哥月度指數價格來檢驗拉美新興市場證券價格是否服從隨機遊走假設。其方差比率檢驗拒絕此假設,而遊程檢驗顯示拉美市場弱有效。Grieb和Reyes(1999)使用了聖保羅交易所、墨西哥股票交易所、IFC三個資料庫檢驗巴西和墨西哥股票指數和個股是否服從隨機遊走。方差比率檢驗結果顯示,墨西哥市場指數和個股、巴西個股均出現均值回復現象,而巴西指數表現出強烈的隨機遊走趨勢。

3)歐洲新興市場GrahamSmith等(2003)對歐洲希臘、匈牙利、波蘭、葡萄牙和土耳其五個新興市場價格指數作了多元方差比率檢驗。其中,前四個市場拒絕RW3假設;而土耳其伊斯坦堡市場在90年代比其他四個市場具有更高的交易量,其股價指數遵從隨機遊走。

結論

方差比率檢驗在各個不同市場中的結果在一定程度上是矛盾的,分析其原因,可能為一下幾點:

1)檢驗方法本身存在不足

Yoon-JaeWhang等(2003)認為,Lo和Mackinlay(1988)只是集中於檢驗一段時間內某一時間間隔的方差比率,顯然為個體假設檢驗;Chow和Denning(1993)提出的聯合假設檢驗具有明顯的弱點,比如過於守舊、顯然的樣本失真和真實漸進關鍵值的低的解釋力。因此,應該發展一種新的方法來避免這些不當。

2)市場微觀結構的影響

由於各個交易市場的微觀結構不同,存在買賣價差、非同期交易等,人為的造成了檢驗結果上的一些差異。同時,由於各新興市場規模、流動性不同,以及監管環境的不同,也有可能造成檢驗結果也趨於不同。

綜上,方差比率檢驗的矛盾性在一定程度上表明,金融資產的收益在某種程度上是可預測的。證券市場微觀結構以及交易過程中的摩擦能夠形成這種可預測性;因商業條件變化而時刻變化的期望收益也能夠形成這種可預測性。同時,資產收益的一定程度上的可預測性對回報投資者所承受的風險是必要的補償。