定義

微支付

微支付微支付為騰訊旗下財付通(類似支付寶)的產品,微支付被鑲入微信當中,用戶綁定銀行卡後可用於日常生活中在微信平台支付。微支付適用於B2C、C2C最活躍的商品交易,特別是數字音樂、遊戲等數字產品,如網站為用戶提供搜尋服務、下載一段音樂、下載一個視頻片段、下載試用版軟體等,所涉及的支付費用很小,往往只要幾毛錢、幾元錢或幾十元錢。微支付就是為解決這些“小金額的支付”而提出的。它的特點在於交易額度小,讓你不假思索隨手花出,同時自身的交易量大,頗有薄利多銷的意味。

特點

1、Internet的信息服務於傳統的有形商品購買不同。信息服務的特點是方便和快速,不管距離多遠,Internet的信息服務都可以在幾秒鐘內完成,這要求支付方式也必須在幾秒鐘內完成,而且方便有效。

2、Internet的信息服務的每筆費用很小,因此要求支付系統不能複雜,否則,支付系統處理每筆支付本身的費用可能超過要支付的費用。

3、微支付2013年不適合SSL和SET協定。

實現類型

1、定製與預支付。這類方式適用於消費者對所購買的產品與服務有著充分的了解和信任,才可能產生“預先”付款的行為。

2、計費系統與集成。這類支付機制已經大量套用於電信行業,電信公司在利用計費系統對自身的服務進行收費的同時,可以向其他類型的商家提供賬單集成服務。

3、儲值方案,即電子現金方案。與第一種類型不同,這類方案基於“電子現金賬戶”而不是“預付費賬戶”,電子現金是可以回收並且跨系統運行的,可以使基於網際網路的軟體方案,也可以為基於智慧卡的硬體方案,其發展潛力更多地面向現實環境,起到替代現金的作用。

商業銀行

無法滿足微支付交易的廣泛需要

雖然中國各類商業銀行更注重大額以及中等額度的支付,但大多已經開通了個人網上銀行業務,支付者可以使用申請了線上轉帳功能的銀行卡轉移資金到同城或異地賬戶,適用於微支付交易。

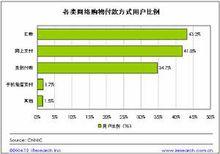

微支付比例

微支付比例優點: 效率高。直接利用銀行網路進行支付,支付指令立即生效,收款人立即可以得到收款確認,一般在十分鐘內。

費用相對低廉。如建行同城交易不收費,每筆異地同行轉帳服務費為千分之六,最低1元最高30元,這對百元左右的微支付是很划算的。

安全性高。經過數字簽名處理的支付命令一般無法被未經授權的第三方破解。

缺點:

步驟繁瑣。付款人需要向銀行申請個人認證,並下載安裝證書,如果希望在多台電腦終端使用,還需要對證書的導入導出使用方法加以了解,這些煩瑣的步驟環節足以令消費者在交易前神經崩潰,不符合微支付需要的便捷特點。

買方利益缺乏保障。銀行不提供中介認證服務,買方無法確定賣方是否在收款後履行交易,交易後糾紛也難以處理。

小額交易不便。異地同行轉帳最低1元手續費,對幾元錢的微支付來說很不方便。

此外,很多銀行缺乏異地跨行支持業務,或者需要多個工作日才能到帳,導致交易不便。

微支付

微支付因此總體上說,2013年這種支付模式在微支付領域的使用是受到一定限制的,它更適合中等金額,且付款人事先能夠明確收款人身份,並對其充滿信,公共事業費用、住房貸款、學費的交納等。

運營商

受風險和費用劃分制約

移動通信運營商運用自己的支付平台,支持微支付交易。移動用戶通過手機發出指令完成交易,支付交易金額在包涵在手機費中,而商家可直接從運營商提現。

優點:

手機用戶規模足夠大,足以涵蓋網上交易用戶。

Sms、語音方式操作簡單,容易實施。

缺點:

運營商承擔惡意欠費用戶導致的壞帳風險。

運營商規定的10-15%的高額渠道費用,商家難以承受。

因此,雖然移動支付模式的特點很適用於幾元到數百元內的微支付,但運營商與商家的風險與費用承擔劃分沒有合理解決之前,很難在電子商務的更廣範圍更深領域進一步推進。

銀行制約

微支付

微支付是電子商務發展步入成熟階段後,電子支付環節中產生的利潤已經受到商業銀行的極大興趣,特別是在交易規模擴大後,第三方支付商一方面持有支付方的預付資金,另一方面也同時持有收款方未提現的資金,這筆數量可觀的資金為其從事金融類業務提供了條件,但此時第三支付商與銀行的關係處理上也就有了很多微妙之處,國家出於對金融領域的安全也不能不對其加以政策上的規範。

事實上,從事金融增值業務的第三方支付商與銀行的關係類似移動增值服務業SP與移動電信運營商的關係。參考SP與運營商的關係發展過程,不難推斷第三方支付商的發展也很難擺脫銀行的控制。

時機成熟後,銀行參照運營商2013年對SP的做法,在打壓各類中小第三方支付商同時,直接進入微支付服務領域展開競爭,或收購以及入股新設第三方支付公司也是很有可能的。

因素影響

由於第三方支付涉及到金融業務領域,而國家行業相關政策法規尚未規範,因此存在一定風險。可以推測如同清理移動增值服務提供商SP一樣,為了防止網上金融欺詐和無序競爭,規範網上支付市場,相關政策勢必要對第三方支付商在產業鏈中的地位帶來重大影響。

比如,關係到第三方支付的牌照發放的央行《電子支付指引(第二號)》檔案,即《支付清算組織管理辦法》,至今未出台。但2013年根據討論稿內容可以看出,對於清算體系,央行的原則是“以央行作為主導,商業銀行作為主體,社會組織作為補充”。而第三方支付商就屬於“社會組織”。

不管前景怎樣,推動電子商務的發展是終極目標,在此過程中,面臨市場定位挑戰的第三方支付商若想提高自己的地位,得到認可,就必須對金融增值服務進行精心設計,解決電子商務支付環節中產生的交易成本、適用性、方便性與有效性的問題,在電子商務發展的產業鏈中體現自己獨特的存在價值。

支付模式

主流套用

目前來看,第三方支付主導的微支付產業鏈模式比較普遍,特別是國際以ebay業務為支撐的paypal,國內以阿里巴巴業務為支撐的支付寶,都發展到一定的規模,已經比較深入的開展了微支付交易領域的服務。

微支付競爭

微支付競爭這種支付方式本質上就是第三方支付商為交易雙方提供電子現金兌換交易清算等服務。交易雙方均在第三方支付商提供的平台上開通帳戶,買方通過銀行往自己帳戶中充值後可以任意支付使用,賣方可以把自己帳戶中收到的電子現金提現到收單銀行帳戶。整個支付鏈中,第三方支付起到了連線銀行和買賣交易雙方的作用,並為交易雙方提供公正和仲裁服務。

優點:

費用成本低。這對交易雙方是很大的吸引力,很多第三方支付都以免費策略來占領市場兌換一定數額電子現金後,可避免每次交易都經過銀行網路交付手續費的過程,解決了幾元金額類型的微支付難題。

便捷。與傳統現金以及儲值卡使用方式相似,易於國人接受。

安全。提供第三方公正仲裁等服務,為交易雙方提供安全交易機制,促進交易的生成。

缺點:

第三方支付商之間的流通壁壘。第三方支付商的電子現金彼此不互通,限制交易的廣泛展開。

公正環節導致交易流程時間加長。這是為確保交易安全交易雙方必須承受的代價。