概述

利率期貨期權

利率期貨期權與其他期權一樣,期權購買者要給出售者一筆期權費。市場參與者可以根據不同的期權費選擇相應的商定利率。商定利率是100減去相應的利率計算出來的。由於有不同的商定利率,市場參與者可以選擇溢價、平價或蝕價期權。溢價的含義是,如果在購買選擇權下,則契約項下的市場價格高於期權的商定價格;如在賣出期權選擇權下,則契約項下的市場價格低於期權的商定價格。平價意味著商定價格與市場價格相等,購買選擇權或賣了選擇權都一樣;而蝕價則正好與溢價相反,其溢價、蝕價最終將表現在期權中期貨價格的升降。

大部分期權契約期限與利率期貨契約平行,其交易以期貨契約到期前2個月最為活躍。在交易的最後一天,期權自動結算。商定價格與期貨契約市場之間的差價分別逐一貸記到購買或賣出期權的購買者帳上,或借記到期權出售者帳上。如果商定價格與契約現行市價之間的差價是負的,則期權失效無任何價值,期權購買損失期權費。

特點

1、利率期貨期權的商定價格的表示方法是從100向下折扣。是以指數的方式報價。

2、利息是存款者的收益,所以當預期存款利率下跌時可買看漲利率期貨期權,避免損失。

3、利息是借款者的收益,所以當預期借款利率提高時可買看跌利率期貨期權,避免損失。

購買方式

1、看漲利率期貨期權購買

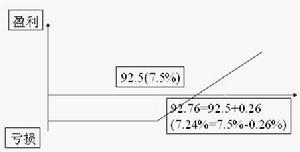

利率看漲期權買者的盈虧曲線

利率看漲期權買者的盈虧曲線看漲利率期貨期權的平價=商定價格+期權費,見圖(利率看漲期權買者的盈虧曲線):

舉例說明:

某投資者在9月確信3個月後將收到400萬美元,並打算將這筆資金投放於歐洲貨幣市場進行存款,9月份歐洲美元存款利率為10%,為防止利率下降,他購買4筆歐洲美元利率期貨期權,商定價格為90,期權費為0.2。

如果利率下跌了,3個月LIBOR為8.5%,該投資者淨收益為13000美元,該存款者實際收益為98000美元,實際收益率為9.8%。

如果利率提高了3個月的LIBOR為11%,該投資者放棄權利,直接以高利率存款。則存款實際收益為10.8%。

2、看跌利率期貨期權購買

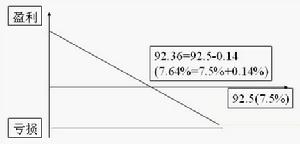

利率看跌期權買者的盈虧曲線

利率看跌期權買者的盈虧曲線看跌利率期貨期權的平價=商定價格-期權費,見圖(利率看跌期權買者的盈虧曲線):

舉例說明:

美國某公司在6月初做出在9月貸款200萬美元的計畫。為避免利率上升的風險,該公司購買兩筆9月到期,期限為3個月的看跌期權,商定價格為92.5,期權費為0.25。

如果3個月LIBOR為8.75%,則該公司獲得收益為5000美元。

借款淨成本為43750美元(借款淨成本=總成本-期權收益),借款實際年利率為7.75%。

如果3個月LIBOR為6.75%,則該公司放棄權利,直接以低利率借入資金。借款實際年利率為7%。