概述

信用利差是用以向投資者補償基礎資產違約風險的、高於無風險利率的利差,其計算公式是:

信用利差=貸款或證券收益-相應的無風險證券的受益

信用利差期權分為看漲期權和看跌期權,允許到期時協定的買方可以單方面選擇支付或不支付依據相應條款而事先約定的利差。

信用利差期權假定市場利率變動時,信用敏感性債券與無信用風險債券(如:國庫券等)的收益率是同向變動的,信用敏感性債券與無信用風險債券之間的任何利差變動必定是對信用敏感債券信用風險預期變化的結果。信用保障的買方,即信用利差期權購買者,可以通過購買利差期權來防範信用敏感性債券由於信用等級下降而造成的損失。

信用利差期權的結構

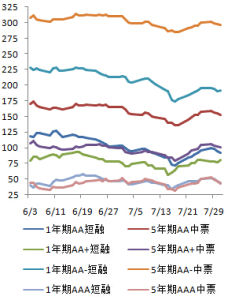

信用利差

信用利差一般認為,公司債券和財政證券之間的信用利差會因對經濟前景的預期不同而不同,信用利差是總體經濟狀況的一個函式。信用利差在經濟擴張期會下降,而在經濟收縮期增加。這是因為在經濟收縮期,投資者信心不足,更願投資於高信用等級債券以迴避風險,而公司由於收入下降,現金流減少,為了吸引投資者購買公司債券,發行人必須提供較高的利率,因此會產生較高的信用利差。相反,在經濟擴張時期,投資者對未來發展有信心,願意投資於信用等級較低的證券以獲得較高的收益,而公司收入增加,現金流充裕,不需要通過很高的成本來吸引來自外部資金,這樣就導致較低的信用利差。鑒於此,可以將信用利差作為預測經濟周期活動的一個指標。