鮑莫爾—托賓模型研究的結論是交易需求層面貨幣需求對利率是敏感的。這個模型的基本觀點是人們持有貨幣是有機會成本的,即持有貨幣的替代資產債券的利息收入。而持有貨幣的好處是避免了交易成本,持有債券是有交易成本的。人們在應付日常交易的時間段里,可以頻繁的置換貨幣和債券,只要利息收入大於交易成本。當利率上升是,持有貨幣的機會成本必然增大。只要在不影響日常交易的時間內,持有貨幣的機會成本大於持有債券的交易成本,人們就願意放棄一部分貨幣轉而持有債券,以謀求利益。反之亦然。可見交易需求對貨幣也是敏感的,即交易需求與利率水平呈現負相關。

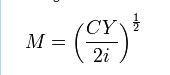

同樣,沿著鮑莫爾—托賓模型的思路可以得到謹慎動機也與利率水平呈負相關。鮑莫爾—托賓模型的數學表達式為:

MD=B*T0/2i的平方根

始終MD表示願意持有的現金額,T0每期開始時個體收入,b表示為債券的交易費用,i表示債券利率。這個模型又稱平方根法則。對於貨幣需求而言,它的意義如下:

⑴ 收入T0的增加,貨幣需求增加;

⑵ 交易費用b的增加,將是債券需求減少,貨幣需求增加;

⑶ 債券利率i的增加,將是債券需求增加

⑷ 價格的變動使b,T0同時變動,結果使MD作同比例的變動。

托賓均值—方差模型是托賓對凱恩斯投機需求理論的發展。在凱恩斯的投機需求理論模型中,貨幣的替代資產只有債券。人們使持有債券還是持有貨幣,取決於債券的利率。預期債券回報率較貨幣的預期回報率大時,人們將持有債券,貨幣需求下降。反之亦然。但凱恩斯忽視了人們持有債券和貨幣等多樣化,用貨幣等資產以貯藏財富的可能性。托賓認為,債券的價格是劇烈波動的,是有風險的。人們持有貨幣還是債券不僅考慮債券的利率,還要考慮債券的風險。風險的大小與持有債券的品種數量的大小呈負相關。所以人們貯藏財富的方法是資產的多樣化選擇,同時持有貨幣和債券,避免把所有的雞蛋都放在一個籃子的風險。

鮑莫爾—托賓模型的現實經濟意義在於利率對於人們的交易需求和謹慎需求產生重要影響。結合我國金融體制改革的現實,我們可以體會到利率市場化和金融工具多樣化的重要意義。從理論上講,利率的市場化有利於吸收居民的交易需求和謹慎需求重的貨幣量,居民根據利率的市場化水平的變動投資於企業,一方面解決企業的融資問題,另一方面增加居民的收入,有利於擴大有效需求。同時,金融工具的多樣化,有利於投資渠道的多樣化,引導居民手中的貨幣投入生產流通領域,擴大生產,增加就業,增加居民收入,促進經濟良性循環。

托賓的均值—方差模型的借鑑意義在於居民的投資需求受利率和風險的雙重影響。市場經濟中利率和風險總是相伴而行,也就是說市場經濟中風險永遠存在。但如何弱化風險,解決金融市場上由於信息不對稱所造成的逆向選擇和道德風險,就要求有相應的法律法規,使投資者獲得和接受投資者儘量一樣多的信息,儘量減少信息不對稱問題,調動居民投資的積極性。聯繫我國股市中屢屢出現的事件對股民的打擊,信息不對稱對我國股市發展的教訓不可謂不深。