貸款用途

過橋貸款

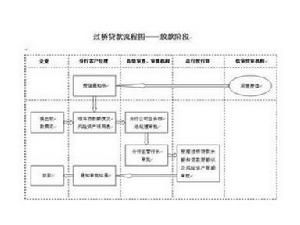

過橋貸款過橋貸款為併購交易雙方“搭橋鋪路”而提供的款項,可以理解為銀行和其他金融機構向借方提供的一項臨時或短期借款。它的形式可以是定期貸款,也可以是循環信用證,只是在時限方面更短暫些。所以它只能是一種短期融資,在併購交易中起著“橋樑”的作用。“橋式貸款”的利率比一般的貸款利率要高2%~5%。在市場情況變化異常時,交易必須加速運轉,收購市場取費較高,迫使買方快速獲得資金以結束交易,從而相繼採用“橋式貸款”。隨後通過銷售債券與權益票據來償還銀行貸款。

過橋貸款在國外通常是指中介機構在安排較為複雜的中長期貸款前,為滿足其服務公司正常運營的資金需要而提供的短期融資。對中國證券公司來說,過橋貸款是專指由承銷商推薦並提供擔保,由銀行向預上市公司或上市公司提供的流動資金貸款,也就是說,預上市公司發行新股或上市公司配股、增發的方案已得到國家有關證券監管部門批准,因募集資金尚不到位,為解決臨時性的正常資金需要向銀行申請並由具有法人資格的承銷商提供擔保的流動資金貸款。

過橋貸款還可以用於滿足併購方實施併購前的短期融資需求。 在中國,多套用於券商擔保項下的預上市公司或上市公司流動資金貸款以及企業兼併、重組中的短期貸款等。

根據過橋貸款的定義,過橋貸款可以彌補借款人所需融資的時間缺口(bridge the gap between times)。

公司和個人都可以使用過橋貸款。對過橋貸款進行個性化設計,可以適用於許多不同的情況。比如,一家公司正在進行一輪股權融資,預計6 個月後結束髮行。公司使用過橋貸款,可以滿足其營運資本的需要,將來利用發行債券的方式來償還過橋貸款。公司金融中的過橋貸款稱為“缺口融資”,用於彌補償還所發行的債券與用新發行的債券取代它這兩者之間的時間缺口。此時過橋貸款也是一種營運貸款,用於靜默期(quiet period)與IPO 兩者期間,或者簽訂收購意向書(letter of intent,LOI)與實施收購兩者期間。

對個人來說,在房地產市場使用過橋貸款是很普遍的。由於在出售一筆財產和購買另一筆財產中間經常會有時滯 (time lag),所以使用過橋貸款可以為私房業主提供更多的靈活性。過橋貸款經常用於商業性的房地產購置,很快地出售一筆財產,從喪失贖回權的抵押品中重新得到房地產,利用短期融資的機會為獲得長期融資提供擔保。從房地產市場來看,過橋貸款是對個人出售房產權益而提供的短期銀行貸款,它以個人目前的房產特別是準備出售的房產作為抵押。個人使用過橋貸款或過渡期融資可以擺脫這樣的困境:在你出售財產之前想要購置房產。此時過橋貸款是為購置新房提供短期融資,在出售完舊房時還清貸款,基本上能使個人在處置完舊房以後有地方居住。

另一方面,過橋貸款在中小企業向商業銀行申請貸款中體現廣泛,維持資金鍊,用於彌補之前的貸款。

要素和費用

過橋貸款的關鍵要素是要有合格的購買人(aqualifiedbuyer)和署名契約。一般來說,對新房發放抵押貸款的貸款人將提供過渡期融資,作為出售財產結算時應付的個人票據。可是,如果對你擁有並要出售的財產沒有購買人,大多數貸款人將會對該財產設定留置權(lien),從而使過橋貸款成為一種第二抵押(secondmortgage)。需要注意的是,過橋貸款的貸款人和借款人應當關注貸款的利息成本、距離前端費用(up-frontfees)以及出售房產所花費時間比預期長所帶來的後果。雖然過橋貸款屬於短期融資,但是其利率較高,距離前端費用也較高(比期限僅為幾周或幾個月的貸款利率通常要高)。事實上,對於能獲得預付款的貸款人來說,任何一筆擔保貸款都是可以接受的。所以如果個人持有股票、債券或保險單(insurancepolicy),最好還是以它們作為抵押品來申請過橋貸款。

法律關係

從商業銀行開展過橋貸款業務的實踐來看,該項業務的基本法律關係仍然是貸款契約法律關係,以及在此基礎上形成的從屬法律關係——擔保法律關係。這兩個法律關係具有以下特點:(1)在法律關係主體上,借款人和擔保人是一對特殊的主體。

從中國的實踐來看,過橋貸款的借款人必須是上市公司或預上市公司,它們與銀行之間存在貸款契約法律關係。預上市公司應是其募股方案已獲得國家證券監管部門批准而即將上市的公司。

為借款人提供擔保的是承銷商,它與上市公司或預上市公司之間簽訂承銷協定,存在擔保法律關係。

(2)過橋貸款的擔保方式既可以是信用擔保,也可以是質押擔保。銀行之所以願意接受券商的信用擔保,是因為該類券商通常資金實力雄厚,經營業績良好,財務狀況健康,盈利能力較強,資信水平較高,運作相對規範。當然從維護銀行債權利益的角度來看,質押擔保的安全性要高於信用擔保。

(3)過橋貸款法律關係的構建是以證券監管部門對上市公司或預上市公司未來募集資金計畫的批准為前提。換言之,如果上市公司或預上市公司的未來募集資金計畫尚未獲得證券監管部門的批准,則不能申請過橋貸款,因為銀行對過橋貸款的風險評估在很大程度上取決於募集資金項目在技術和經濟等方面的可行性論證。

(4)過橋貸款是由銀行向上市公司或預上市公司提供的流動資金貸款,屬於短期融資,期限相對較短,通常為半年,最長不超過一年。過橋貸款是一種過渡性的貸款,是為了解決上市公司或預上市公司臨時性的正常資金需要,主要用於滿足募集資金尚未到位情況下前期所需的資金支出。

國外介紹

過橋貸款在國外通常是指中介機構在安排較為複雜的中長期貸款前,為滿足其服務公司正常運營的資金需要而提供的短期融資。對我國證券公司來說,過橋貸款是專指由承銷商推薦並提供擔保,由銀行向預上市公司或上市公司提供的流動資金貸款,也就是說,預上市公司發行新股或上市公司配股、增發的方案已得到國家有關證券監管部門批准,因募集資金尚不到位,為解決臨時性的正常資金需要向銀行申請並由具有法人資格的承銷商提供擔保的流動資金貸款。此外,過橋貸款還可以用於滿足併購方實施併購前的短期融資需求。房地產領域

在房地產金融領域,過橋貸款機制也被廣泛運用於開發商融資。由於開發商在拍賣獲取地塊後,尚未完全付清土地出讓金,就無法取得國有土地使用權證,進而無法通過抵押土地向商業銀行融資。因此,利用金融領域過橋貸款機制,開發商通過向非銀行的金融機構進行資金借貸,以此借款付清土地出讓款,並利用隨後將土地抵押給商業銀行的貸款償付這部分過橋貸款,形成“拆東牆補西牆”的格局,避免資金鍊的斷裂。房地產開發過橋貸款中應注意調查核實如下主要情況:

1.對借款人資格的核查

⑴調查借款人的基本情況;

⑵了解企業經營班子真實情況;

⑶審查企業的財務管理制度及相關財務信息;

⑷了解借款人的誠意和過往的合作情況。

2.調查核實項目情況

⑴詳細掌握項目的基本情況;

⑵了解項目的前期準備工作,特別是“4證”是否齊全;

⑶審查項目的可行性及抗風險能力;

⑷審查貸款項目工程預算報告是否合理、真實;

⑸項目市場前景及經濟效益預測與敏感性分析。

3.核實確定擔保方式

擔保者是否真實、承諾是否真實可信,抵押物是否真實,質押物是否具備質押條件,擔保者的資信是否真實、有效……等等。

銀行利率

銀行貸款利率

過橋貸款

過橋貸款2011年7月6日中國人民銀行決定,自2011年7月7日起銀行貸款利息上調金融機構人民幣存貸款基準利率。金融機構一年期存貸款基準利率分別上調0.25個百分點,住房公積金存貸款利率也同步上調。

2011年4月5日中國人民銀行決定,自2011年4月6日起銀行貸款利息上調金融機構人民幣存貸款基準利率。金融機構一年期存貸款基準利率分別上調0.25個百分點。

2011年2月8日中國人民銀行決定,自2011年2月9日起上調金融機構人民幣存貸款基準利率。金融機構一年期存貸款基準利率分別上調0.25個百分點,其他各檔次存貸款基準利率相應調整。

2010年12月25日中國人民銀行決定,自2010年12月26日起銀行貸款利息上調金融機構人民幣存貸款基準利率。金融機構一年期存貸款基準利率分別上調0.25個百分點,其他各檔次存貸款基準利率相應調整。

2010年10月19日自2010年10月20日起銀行貸款利息上調金融機構人民幣存貸款基準利率。金融機構一年期存款基準利率上調0.25個百分點,由現行的2.25%提高到2.50%;一年期貸款基準利率上調0.25個百分點,由現行的5.31%提高到5.56%;其他各檔次存貸款基準利率據此相應調整。

2008年11月27日從2008年11月27日起,下調金融機構一年期人民幣存貸款基準利率各1.08個百分點,其他期限檔次存貸款基準利率作相應調整。同時,下調中央銀行再貸款、再貼現等利率。

2008年10月29日從2008年10月30日起,一年期存款基準利率由現行的3.87%下調至3.60%,下調0.27個百分點;一年期貸款基準利率由現行的6.93%下調至6.66%,下調0.27個百分點;其他各檔次存、貸款基準利率相應調整。個人住房公積金貸款利率保持不變。

2008年10月8日從2008年10月9日起下調一年期人民幣存貸款基準利率各0.27個百分點;從2008年10月15日起下調存款類金融機構人民幣存款準備金率0.5個百分點。

2008年9月15日從2008年9月16日起,下調一年期人民幣貸款基準利率0.27個百分點;從2008年9月25日起,存款類金融機構人民幣存款準備金率下調1個百分點。

2007年12月20日一年期存款基準利率上調0.27個百分點;一年期貸款基準利率上調0.18個百分點。

2007年9月15日上調金融機構人民幣存貸款基準利率0.27個百分點。

2007年8月22日上調金融機構人民幣存貸款基準利率0.27個百分點。

2007年7月20日上調金融機構人民幣存貸款基準利率0.27個百分點。

2007年5月19日一年期存款基準利率上調0.27個百分點;一年期貸款基準利率上調0.18個百分點。

2007年3月18日上調金融機構人民幣存貸款基準利率0.27個百分點。

2006年8月19日一年期存、貸款基準利率均上調0.27%。

2006年4月28日金融機構貸款利率上調0.27%,提高到5.85%。

2005年3月17日提高了住房貸款利率。

2004年10月29日一年期存、貸款利率均上調0.27%。

1993年7月11日一年期定期存款利率9.18%上調到10.98%。

1993年5月15日各檔次定期存款年利率平均提高2.18%,各項貸款利率平均提高0.82%

貸款亂象

有的銀行員工利用自己在銀行工作的高信用度,發動朋友籌集資金代客戶墊付救急;有的用自身掌握的借貸需求信息牽線搭橋,從中賺取“提成”。

銀行按照規定是不允許自己的員工做過橋貸款的,但銀行信貸員卻是資金掮客的主力之一。由於“過橋”的緊迫性往往來自銀行續貸到位前的“空白期”,撮合“過橋貸”往往成了銀行信貸員的一項“灰色業務”。

銀行員工利用與客戶的良好關係,在企業資金緊張時,利用自己在銀行工作的高信用度,發動身邊朋友籌集資金代客戶墊付 救急。也有的銀行信貸員利用自身掌握的借貸需求信息,為民間借貸雙方“牽線搭橋”,每天坐在電腦前進行“信息配對”,從中賺取“提成”。

過橋貸款案例

在《人民的名義》這部電視劇中,大風廠蔡成功由於無法按期償還京州市城市商業銀行6000萬的年度商業貸款,便以日息4‰向山水集團高小琴借款5000萬用於償還銀行貸款,借款期限是6天,抵押了大風廠全部股權。隨著這筆5000萬貸款無法按期還款,山水集團以股權質押的方式取得了大風集團股權。在這個三方關係中,蔡成功向山水集團借的5000萬元貸款就屬於過橋貸款。

大風廠股權問題的由來是一個典型的“過橋貸款”悲劇。事實上,過橋貸款在金融市場中很常見,一般是企業向社會第三方(居間人)借款,用來墊付已經到期的銀行貸款,成功續貸後,再將貸款還給第三方(居間人)的過程,叫做過橋。換言之,就是先借錢還上銀行的貸款,再從銀行貸下款來還上。這筆短期資金連線著上下兩筆貸款的“兩岸”,就像一座過渡的橋一樣,所以被稱為“過橋資金”。這種短期的貸款,大都利率很高,充滿了風險。一旦銀行後續借貸資金沒跟上或者抽貸,企業資金鍊就會斷裂。

過橋貸款是一種短期應急貸款,相當於借新還舊,時間都是按天計,一般1-15天內居多。因涉及資金較大,存在借款人違約或銀行斷貸的可能,風險非常大,但對企業卻非常重要,所以利息一般較高。

在日常貸款中作為正規的居間貸款方,首先會評估借款人的信用以及還款能力(企業運營與負債情況),如果出現信用較差、負債較高、多筆貸款、還款能力不足等情況,一般都會很謹慎或不介入。在劇中,蔡成功在民間借有多筆大額高利貸,負債相當高,隨時有可能資金鍊斷裂。如果高小琴深知這些情況,足以預估到5000萬本金與利息收回的可能性非常小,可見其另有所謀。

其次,我們在貸款中會要求借款人提供足額的抵押物,並且辦理抵押公證。這就要求借款人對抵押物必須擁有完全的所有權和處置權,目的是借款人未及時還款,貸款方有一定的追償保障。在劇中,蔡成功在未徵得全體股東同意或授權情況下,竟然把大風廠不屬於自己的40%工人股權抵押了,而且還辦了抵押公證等手續,顯然這有造假嫌疑和司法腐敗問題。實際生活中,大風廠工人40%股權要辦理抵押必須要徵得全體股東同意並出具授權委託書方可辦理。

此外,過橋貸款中最重要的風控點就是貸款方一定要有銀行同意貸款的回覆函才會發放貸款。如果銀行突然斷貸,借款企業方會立即出現資金鍊斷裂無法還款的情況。而在劇中也是這個情況,京州銀行否決了蔡成功的貸款,這才導致蔡成功的股權觸發了抵償條款,繼而引發一系列事件。這又再次證明了,貸款人高小琴是早有預謀,知道蔡成功銀行貸款不可能下款,她要的不是這5000萬現金而是覬覦大風廠的地皮商業價值。這絕對是空手套白狼的最高境界了。

當然還有一點就是蔡成功的6天過橋貸款日息高達4‰,利息明顯偏高,這可能與高小琴是民間個人高利貸而非正規的金融服務機構有關。因為在日常操作中,此類貸款根據時間長短和金額不同,10日息一般是在7‰-1%左右。而按5000萬6天的應急貸款,息費也就是7‰的檔次,和6天2.4%息費差距十分明顯。

溫馨提示

從這個案例我們可以總結出,貸款儘量要去找正規的金融服務機構,慎重選擇民間個人高利貸借款;貸款一定要根據個人能力來選擇,同時評估好投資用途和投資風險,隨時保證有充足的現金流;最後遵紀守法是我們最基本的底線,無論何時也不能逾越這條底線。