徵收背景

香港對個人在港因任職或受僱取得的收入課徵的稅收。1940年開徵,後因太平洋戰爭爆發而停徵,戰後恢復徵收並逐漸成為香港主要稅種。薪俸稅的納稅人是在香港任職或受僱而獲得或賺取入息的個人。入息,包括薪金或工資、酬金、假期薪資、佣金、花紅、賞金、額外收入或津貼、退休時的獎賞或報酬及長俸等收入,雇員享受僱主免費提供住房待遇或繳納住房費而得到僱主提供補償,也應作為個人所得納稅。個人因在公司任職或受僱而有權獲得該公司的股份,並運用或轉讓該權利而取員提供的假期旅行支出,根據退休金計畫而領取的退休金以及一個課稅年度內在港工作不超過60天者,也不納薪俸稅。薪俸稅的計稅依據為應納稅所得額,即所得(入息)總額扣除必要費用和生計費用後的餘額。經認可的慈善捐款亦可扣除,但捐款總額不得少於100元,不得超過經扣除開支後入息的10%。必要費用是指不屬於私人或家庭消費,而純粹用於增加收入的必需費用。生計費用(個人免稅額)是指涉及納稅人本人、配偶、子女和其他被贍養者生活費用的開支。費用扣除標準根據通貨膨脹及稅收政策等因素在每年度的財政預算案中予以調整公布。

含義

薪俸稅是直接稅中的入息稅,是納稅人為在香港工作所賺取的入息所繳交的稅款。

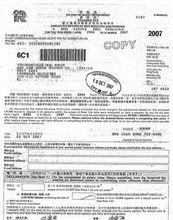

薪俸稅樣本

薪俸稅樣本政府會對薪俸稅納稅人提供各種免稅額,扣除免稅額後會按一個累進的徵稅率徵稅。惟所徵收的薪俸稅款,不會超過按標準稅率(即未扣除免稅額的應課稅入息的某一個固定百分比)所徵收的稅款。任何人士於香港產生或得自香港的職位、受僱工作而獲得之收入,減去允許之扣除(個人免稅額或慈善捐款)後,必須交納2%-20%的薪俸稅。薪俸稅率分2% 、8% 、14%和20% 四個等級。個人免稅額HK$10萬元。

香港

按《香港法例》第112章,《稅務條例》第8條,除非條例另有規定,任何自然人在每個課稅年度產生或得自因為香港的僱傭所得,均須報及支付薪俸稅。 其中僱傭所得是指該納稅人在香港由於提供僱傭服務所得的一切入息,包括退休金、假期工資。

課稅年度

在香港,薪俸稅的課稅年度是每年西曆的4月1日至下一年的3月31日。

在中國大陸,課稅年度是每年西曆的1月1日至同年的12月31日。

課稅範圍

於香港產生或得自香港的職位、受僱及退休金的入息均須課繳薪俸稅。“於香港產生或得自香港的入息”一詞,包括所有因在香港提供服務而獲得的收入,但此項定義並不影響該詞的一般廣泛含義。稅例對海員、航空人員及其他在香港作短暫停留的人士及在香港以外任何地區已繳納在性質上與香港薪俸稅大致相同的稅項的人士均有特別規定。

入息一詞包括各種收入,也包括由僱主免費供給的寓所租值,或該項租值較雇員實際付予業主租金所多出的數目,評稅時所計算的寓所租值為:僱主或與僱主有聯繫的人士給予該雇員的薪酬總數(扣除支出折舊等後)的10%。如雇員自賃寓所,而由僱主補發部分所付的租金,則該寓所將視為由僱主免費供給論,如僱主只補發部分所付的租金,該寓所仍將視為由僱主供給,但未有僱主補發的數額,則視為雇員實際付給僱主的租金。

評稅基礎

薪俸稅的課徵是以課稅年度內的實際入息計算,並在該課稅年度先行徵收一項暫繳薪俸稅,到下一年度評定該課稅年度應課繳的薪俸稅後,已繳付的暫繳稅先用以抵消該筆稅款,如有剩餘則用以抵消下一年度的暫繳稅。暫繳薪俸稅是根據上一年度入息減去免稅項目後計算,如上一年度並非全年有入息,暫繳稅則根據該課稅年度全年的估計入息減去免稅項目後的計算。

薪俸稅-現時之免稅額概述

| 項目 | 金額(港幣) |

| 個人 | 免稅額 108,000 |

| 已婚人仕 | 免稅額 216,000 |

| 第一及第二名子女 | 每 名 30,000 |

| 第三至第九名子女 | 每 名 15,000 |

| 供養父母或(外)祖父母 | 免稅額 30,000 |

| 單親人士 | 免稅額108,000 |

| 供養兄弟姊妹 | 免稅額 30,000 |

| 傷殘受養人 | 免稅額 60,000 |

薪俸稅稅率

累進稅率

項目 百分比

首40,000港元 2%

次40,000港元 7%

次40,000港元 12%

其餘 17%

應課稅入息淨額=入息總額-扣除項目-免稅額

例如,您是一位單身人士,您在2001至2002之財政年度內有HK$178,000 的薪金收入,則您該年度的稅負就是HK$2,900計算方法如下:

首HK$108,000 : 免稅

超出 HK$108,000的第一個HK$40,000 : 應交HK$800

超出 HK$108,000及第一個HK$40,000之後的HK$30,000: 應HK$2,100;

標準稅率

所有收入的15%

扣除和免稅額

薪俸稅對可扣除項目的界定非常清楚,可扣除部份包括政府認可的慈善機構捐款、向認可的退休計畫支付供款、個人進修開支、個人居所貸款利息、完全或必須為產生該評稅入息而招致的所有支出。以下是香港二零一零/一一和二零一一/一二年度的免稅額及稅率資料:

| 計算薪俸稅時可扣除最高限額(港幣) | ||

| 扣除項目 | 可扣除額 (2010/11) | 可扣除額 (2011/12) |

| 個人進修開支 | 60,000 | 60,000 |

| 居所貸款利息 | 100,000 | 100,000 |

| 強制性公積金計畫或認可職業退休計畫下所支付的法定供款 | 12,000 | 12,000 |

| 長者住宿照顧開支 | 60,000 | 72,000 |

| 認可慈善捐款[(入息-可扣除支出-折舊免稅額)×百分率] | 35% | 35% |

徵收方式

薪俸稅實行超額累進稅率,但計算出的應納稅額不得超過扣除前應稅所得的15%。課稅級距及稅率也是根據通貨膨脹及稅收政策等因素每年予以調整。 薪俸稅按年徵收,實行嚴格的僱主與雇員雙問申報制度,不實行僱主支付收人時的扣繳。僱主必須提供招雇、解聘僱員情況及申報雇員報酬資料,每年4月1日至5月1日向稅務局申報上一年度雇員薪俸情況。雇員須在每年5月1日至6月1日申報本人薪俸情況,填寫薪俸稅申報表。稅務局通過計算機處理加以核實和審查,發出稽徵和納稅通知書。納稅人在本年度應繳納的稅款,在當年7月至8月預繳一次(約占稅款的75%),年終結算。預繳稅款是根據上一年度應稅所得計算,如果收入不正常可進行估算。如果是在年度中間取得的收入,則應就從取得收入之日起至年度終了之日止的所得額徵稅。但在本年度所得少於上年度所得時,則按本年度所得計征。