簡介

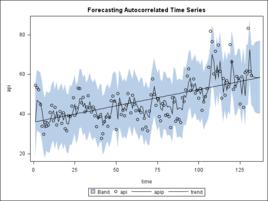

自回歸模型(英語: Auto regressive model,簡稱 AR模型),是統計上一種處理時間序列的方法,用同一變數例如x的之前各期,亦即x至x來預測本期x的表現,並假設它們為一線性關係。因為這是從回歸分析中的線性回歸發展而來,只是不用x預測y,而是 用x預測 x(自己);所以叫做 自回歸。

自回歸模型被廣泛運用在經濟學、信息學、自然現象的預測上。

定義

自回歸模型

自回歸模型 自回歸模型

自回歸模型 自回歸模型

自回歸模型 自回歸模型

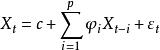

自回歸模型其中: c是常數項;被假設為平均數等於0,標準差等於 的隨機誤差值; 被假設為對於任何的t都不變。

文字敘述為:X的當期值等於一個或數個落後期的線性組合,加常數項,加隨機誤差。

優點與限制

自回歸方法的優點是所需資料不多,可用自身變數數列來進行預測。但是這種方法受到一定的限制:

自回歸模型

自回歸模型必須具有自相關,自相關係數()是關鍵。如果自相關係數(R)小於0.5,則不宜採用,否則預測結果極不準確。

自回歸只能適用於預測與自身前期相關的經濟現象,即受自身歷史因素影響較大的經濟現象,如礦的開採量,各種自然資源產量等;對於受社會因素影響較大的經濟現象,不宜採用自回歸,而應改採可納入其他變數的向量自回歸模型。

向量自回歸

定義

向量自回歸模型是AR模型的推廣。這個概念應當區別於金融風險管理的VaR模型。VaR模型是用於衡量市場風險和信用風險的大小,輔助金融機構進行風險管理和監管部門有效監管的工具。

⒈1995年巴塞爾委員會同意具備條件的銀行可採用內部模型為基礎,計算市場風險的資本金需求,並規定將銀行利用得到批准和認可的內部模型計算出來的VaR值乘以3,可得到適應市場風險要求的資本數額的大小。這主要是考慮到標準VaR方法難以捕捉到極端市場運動情形下風險損失的可能性,乘以3的做法是提供了一個必要的資本緩衝。

⒉Group of Thirty 1993年建議以風險資本(Capital—at—risk)即風險價值法(VaR)作為合適的風險衡量手段,特別是用來衡量場外衍生工具的市場風險。

⒊1995年,SEC也發布建議,要求美國公司採用VaR模型作為三種可行的披露其衍生交易活動信息的方法之一。

這些機構的動向使得VaR模型在金融機構進行風險管理和監督的作用日益突出。

VAR模型描述在同一樣本期間內的n個變數(內生變數)可以作為它們過去值的線性函式。

例子

例1.Yt = α+βXt-1 + ut, t = 1,2,…,n

本例中Y的現期值與X的一期滯後值相聯繫,比較一般的情況是:

Y= α+βX +βX +……+βX+ u,

t = 1,2,…,n

即Y的現期值不僅依賴於X的現期值,而且依賴於X的若干期滯後值。這類模型稱為分布滯後模型,因為X變數的影響分布於若干周期。

例2.Y = α+βY + u, t = 1,2,…,n

本例中Y的現期值與它自身的一期滯後值相聯繫,即依賴於它的過去值。一般情況可能是:

Y = f (Y, Y, … , X, X, … )

即Y的現期值依賴於它自身若干期滯後值,還依賴於其它解釋變數。

在本例中,滯後的因變數(內生變數)作為解釋變數出現在方程的右端。這種包含了內生變數滯後項的模型稱為自回歸模型。

在這類模型中,由於在X和它的若干期滯後之間往往存在數據的高度相關,從而導致嚴重多重共線性問題。因此,分布滯後模型極少按(1)式這樣的一般形式被估計。通常採用對模型各係數βj施加某種先驗的約束條件的方法來減少待估計的獨立參數的數目,從而避免多重共線性問題,或至少將其影響減至最小。這方面最著名的兩種方法是科克方法和阿爾蒙方法。

自回歸模型

自回歸模型