計算方法

租金回報率分析法

這裡有介紹房地產投資分析的三種方法,可以比較科學地計算出投資買房的收益率,消費者不妨試試。

方法一:租金回報率分析法

公式:(稅後月租金-每月物業管理費)× 12/購買房屋總價

這種方法算出的比值越大,就表明越值得投資。

優點:考慮了租金、房價及兩種因素的相對關係,是選擇“績優地產”的簡捷方法。

弊

租金回報率法

方法二:租金回報率法

公式:(稅後月租金-按揭月供款)× 12 /(首期房款+期房時間內的按揭款)

優點:考慮了租金、價格和前期的主要投入,比租金回報法適用範圍更廣,可估算資金回收期的長短。

弊病:未考慮前期的其它投入、資金的時間效應。不能解決多套投資的現金分析問題。且由於其固有的片面性,不能作為理想的投資分析工具。

IRR法

方法三:IRR法(內部收益率法)

房產投資公式為:IRR=累計總收益/累計總投入=月租金×投資期內的累計出租月數/按揭首期房款+保險費+契稅+大修基金+家具等其它投入+累計按揭款+累計物業管理費(備註:上述公式以按揭為例;未考慮付息、未考慮中介費支出;累計收益、投入均考慮在投資期範圍內)。

優點:IRR法考慮了投資期內的所有投入與收益、現金流等各方面因素。可以與租金回報率結合使用。IRR收益率可理解為存銀行,只不過我國銀行利率按單利計算,而IRR則是按複利計算。

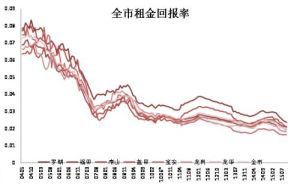

租金回報率

租金回報率不過,通過計算IRR判斷物業的投資價值都是以今天的數據為依據推斷未來

。而未來租金的漲跌是個未知數。惟有一點是可以確定的:市場的未來是不確定的,有升值的可能,也有貶值的可能,只是看升值、貶值哪種可能性大了。

作為投資行為,投資者關注的是收益與風險,通過對IRR的分析發現相關性最高的是房價、租金以及能否迅速出租。由於房價是易知的,於是能否準確預告租金水平及選擇投資項目便成為投資成敗的關鍵。

當然,如果你覺得上面專家的方法太專業,比較複雜,想要知道一個簡單的投資公式來評估一物業的投資價值。這裡也可以提供一個國際上專業的理財公司評估一處物業的投資價值的簡單方法。據了解,按他們的計算原則,衡量一處物業價格合理與否的基本公式為:

如果該物業的年收益×15年=房產購買價,則認為該物業物有所值;

如果該物業的年收益×15年>房產購買價,則表明該投資項目尚具升值空間。

按照通常的邏輯,收益包含租金與物業自身升值兩個部分,但是物業的升值一定是通過經營情況得到體現的,因此主要是對租金的預估,一般來說都會把10年作為計算IRR的期間。

注意問題

1、選擇投資入市時機。首先要認清未來幾年租賃市場的大勢,在低谷期進入。

2、選擇投資房產類型。目前適宜個人投資的房地產物業類別有:商鋪、別墅、寫字樓、服務式公寓、公寓等。選擇哪類物業進行投資與所持有的現金數量、社交圈子及各類物業供需情況等因素有關。一般來說投資收益越高,投資風險越大。按收益高低排序一般為商鋪、別墅、寫字樓、服務式公寓、公寓。

3、選擇投資的區域,對周邊租賃市場進行分析。

4、選擇合適的樓盤。通過IRR分析可知正常回收時間為13年,晚出租一年,回收投資的時間將延長3年;租金增加10%,回收投資的時間將縮減4年;房價增加10%,回收投資的時間將延長4年;房價、租金同時增加10%,回收投資的時間不變。

5、選擇付款方式。按揭付款是最常見的投資付款方式,在考慮多套投資時,特別要分析每套的最大投入額及時間,以便依據自己的資金情況,全面考慮投資方案,避免因現金流的斷流而不得不退房,造成重大損失。

6、調整投資心態。有些人投資心態不夠成熟,重小利,在租金上不退讓;契約條款不靈活,造成出租時間長期拖延;認為租金收益是小錢,不願意花心思;殊不知這些與回報時間和回報率息息相關。

現狀

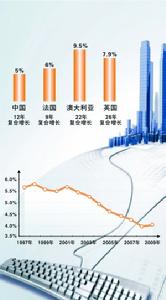

國際

租金回報率對比

租金回報率對比按照國際上一般的租售比(即房屋月租金與售價之比)來衡量住房投資價值,正常範圍應該在1:100至1:230之間。這個比值意味著,如果把房子按現在的租金出租,100個月至230個月(大致相當9年至20年)內能收回購房款,買房就是合算的。以最低值計算,其租金回報率也應該在5%以上。

調查發現,在112座城市中,只有6座城市的整體租金回報率超過10%。這包括摩爾多瓦的首都基希訥烏(14.17%)、開羅(12.00%)、雅加達(11.27%)、菲律賓首都馬尼拉(10.99%)、馬其頓斯科普里(10.11%)、秘魯首都利馬(10.09%)。而香港的排名是倒數的,回報只有3%左右。

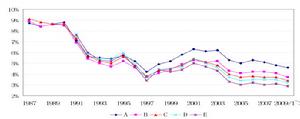

國內

國內租金回報率

國內租金回報率在中國範圍內來看,回報率在降低。原因在於房價上漲速度遠高於租金的上漲速度,研究數據顯示,2004年至2008年,中國房價增幅高達6%到10%,而租金漲幅僅維持在2%上下。 上海已長期偏離這一數值,如果按國際標準,則上海目前的房價相比合理價位高出一倍以上。儘管目前房價已經遠超合理值,但地產業內還是對於價格會否下跌持懷疑態度。高力國際同天發布的最新研究報告稱,由以往幾年來看,一線城市住宅市場的低收益率無論在旺市或淡市一直維持低水平。由此,持續的低租金收益率其實更大程度上反映了投資者的風險溢價降低,而不是對價格產生下行壓力。

解決方案

收租回報不夠理想,那就只有一條路,等升值。