簡介

SAR指標是一種簡單易學、比較準確的技術分析工具。

SAR指標是一種簡單易學、比較準確的技術分析工具。從SAR指標英文全稱知道它有兩層含義。一是“stop”,即停損、止損之意,這就要求投資者在買賣某個股票之前,先要設定一個止損價位,以減少投資風險。而這個止損價位也不是一直不變的,它是隨著股價的波動止損位也要不斷的隨之調整。如何既可以有效地控制住潛在的風險,又不會錯失賺取更大收益的機會,是每個投資者所追求的目標。

SAR指標的英文全稱的第二層含義是“Reverse”,即反轉、反向操作之意,這要求投資者在決定投資股票前先設定個止損位,當價格達到止損價位時,投資者不僅要對前期買入的股票進行平倉,而且在平倉的同時可以進行反向做空操作,以謀求收益的最大化。

計算方法

1.先選定一段時間判斷為上漲或下跌。

2.若是看漲,則第一天的SAR值必須是近期內的最低價;若是看跌,則第一天的SAR須是近期的最高價。

3.第二天的SAR,則為第一天的最高價(看漲時)或是最低價(看跌時)與第一天的SAR的差距乘上加速因子,再加上第一天的SAR就可求得。

4.每日的SAR都可用上述方法類推,歸納公式如下:

SAR(n)=SAR(n-1)+AF【EP(n-1)-SAR(n-1)】

SAR(n)=第n日的SAR值,SAR(n-1)即第(n-1)日之值;

AR;加速因子;EP:極點價,若是看漲一段期間,則EP為這段期間的最高價,若是看跌一段時間,則EP為這段期間的最低價;EP(n-1):第(n-1)日的極點價。

5.加速因子第一次取0.02,假若第一天的最高價比前一天的最高價還高,則加速因子增加0.02,若無新高則加速因子沿用前一天的數值,但加速因子最高不能超過0.2。反之,下跌也類推。

6.若是看漲期間,計算出某日的SAR比當日或前一日的最低價高,則應以當日或前一日的最低價為某日之SAR;若是看跌期間,計算某日之SAR比當日或前一日的最高價低,則應以當日或前一日的最高價為某日的SAR。

研判標準

買賣原則

由於SAR指標簡單易懂、操作方便、穩重可靠等優勢,因此,SAR指標又稱為“傻瓜”指標,被廣大投資者特別是中小散戶普遍運用。SAR指標的一般研判標準:

SAR指標的一般研判標準包括以下四方面:

1、當股票股價從SAR曲線下方開始向上突破SAR曲線時,為買入信號,預示著股價一輪上升行情可能展開,投資者應迅速及時地買進股票。

2、當股票股價向上突破SAR曲線後繼續向上運動而SAR曲線也同時向上運動時,表明股價的上漲趨勢已經形成,SAR曲線對股價構成強勁的支撐,投資者應堅決持股待漲或逢低加碼買進股票。

3、當股票股價從SAR曲線上方開始向下突破SAR曲線時,為賣出信號,預示著股價一輪下跌行情可能展開,投資者應迅速及時地賣出股票。

4、當股票股價向下突破SAR曲線後繼續向下運動而SAR曲線也同時向下運動,表明股價的下跌趨勢已經形成,SAR曲線對股價構成巨大的壓力,投資者應堅決持幣觀望或逢高減磅。

雙向止損

從拋物線指標SAR的分析原理中可以看出SAR指標的形成過程中包含有市場趨勢的內容,即包含有多頭趨勢與空頭趨勢。市場無論怎樣變化,都是圍繞多頭與空頭兩個趨勢進行的,而拋物線指標SAR則對市場的這種變化有較強的敏感力,特別是在“停止損失“方面更有獨到之處。

拋物線指標SAR的“保護性功能“則體現在以下的情況裡面,即當投資者要想在股市上賺錢,首先應該學會保本不虧,才談得上賺錢,即要領會“先防後攻“的思想。因為大家都知道“賣票比買票更難“,投資者在套用其它技術分析指標買入股票後,若股價出現意外的下跌,那么就應該用拋物線指標SAR來幫助自己的“停損操作“,即保護自己的資金,不讓資金虧得太多。

另外,拋物線指標SAR的“停損“性質還可以理解為“雙向停損“,在市場的多轉空時不能不賣票,在市場的空轉多時不能不買票。即拋物線指標可對市場的賣與買進行分析。

綜上所述便是拋物線指標SAR的分析功能,投資者應充分理解。

注意事項

SAR指標具有以下優點:

1、操作簡單,買賣點明確,出現買賣信號即可進行操作,特別適合於入市時間不長、投資經驗不豐富、缺乏買賣技巧的中小投資者使用。

2、適合於連續拉升的“牛股”,不會輕易被主力 震倉和洗盤。

3、適合於連續陰跌的“熊股”,不會被下跌途中的反彈誘多所矇騙。

4、適合於中短線的波段操作。

5、長期使用SAR指標雖不能買進最低價,也不能賣出最高價,但可以避免長期套牢的危險,同時又能避免錯失牛股行情。

拋物線指標套用

對於拋物線而言,它的套用是非常簡單的。簡單來講,當原點位於蠟燭線下方時,這是一個持有多頭倉位的信號;當原點位於蠟燭線上方時,是一個持有空頭倉位的信號。這是一個最為容易解釋的指標,因為它假定價格要么朝上要么朝下。如此看來,這個指標最適合用在趨勢市場中。

特殊研判

角度和時間

1、當SAR曲線向下運行的角度大於45度時,說明空方力量比較強大,股價的跌勢比較迅猛,股價還將繼續下跌。此時,投資者應堅決持幣觀望,不宜輕易搶反彈。

2、當SAR曲線向上運行的角度大於45度時,而且SAR曲線剛剛向上運行,說明多方力量開始積聚,股價將繼續向上攀升。此時,投資者應堅決持股待漲。

3、當SAR曲線向上運行的角度大於45度時,而且SAR曲線已經向上運行了很長一段時間並且股價短期內漲幅過大時,說明多方力量消耗過大,股價將隨時可能反轉向下。此時,投資者應密切關注SAR曲線的走勢,一旦SAR指標發出明顯的賣出信號就應堅決清倉離場。

4、當SAR曲線向下運行的角度小於45度時,並且SAR曲線向下持續運行了很長一段時間以後﹝最少3個月以上﹞,一旦股價向上突破SAR曲線,則表明股價的中長期下跌趨勢可能結束,投資者可以開始逢低買入股票。

5、當SAR曲線向上運行的角度小於45度時,並且SAR曲線已經向下運行了很長一段時間的低位盤整(最少3個月以上)時,說明空方的力量已經衰竭、多方的力量開始加強,股價的一輪新的漲升行情已經展開,股價將繼續上漲。此時,投資者應堅決持股待漲。

軟體

由於在國內錢龍和分析家這兩種典型的股市分析軟體中,SAR指標有兩種不同的分析界面,因此,SAR指標在這兩種分析軟體上有一些不同的分析方法。

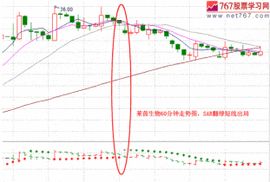

分析家軟體上的SAR指標的研判

在分析家軟體上,SAR指標構成比較簡單,主要是由SAR曲線和股價K線構成。SAR指標在分析軟體上的研判和分析在上面已經講到,這裡就不展開論述。

錢龍軟體上的SAR指標的研判

在錢龍軟體分析系統中,SAR指標中的股價 曲線是以美國線來表示,而SAR曲線是由紅色和綠色的不同圓圈組成,每個圓圈對應一個交易時期﹝如一個交易日、周、月等﹞,因此,它的研判除了上面提到的相近的內容外,主要集中在美國線,紅色圓圈和綠色圓圈的關係的研判上。

1、紅色圓圈

當美國線運行在SAR曲線的上方時,表明當前股價是處於連續上漲的趨勢之中,這時SAR指標的圓圈就是以紅色表示,它意味著投資者可以繼續持有股票。此後投資者可以用SAR數值的多少和紅圓圈的存在作為止損標準。一旦股票的收盤價跌破SAR所標示的價位並且SAR指標的紅圓圈消失,就應該及時賣出股票。

2、綠色圓圈

當股價運行在SAR曲線的下方時,表明當前股價是處於連續下跌的趨勢之中,這時SAR指標的圓圈就是以綠色表示,它意味著投資者應繼續以持幣觀望為主,直到SAR指標再度發出明確的買入信號。

使用要領

止損轉向SAR是用藍色圓點表示。其使用要領具體如下:

1.金價突破SAR指標時,是買賣的信號。當金價向下突破支持位時,是賣出信號;當金價向上突破壓力位時,是買入信號。

2.當金價趨勢比較明顯時,SAR指標的使用效果非常好,但金價處於盤整量,SAR很容易失靈。

在外匯里的套用

在計算SAR的方法上,存在和計算MACD和DMI相同的特點,那就是非常的困難。SAR計算工作主要就是依靠對每個周期的SAR值的計算,即停損價位的計算。如果我們要計算SAR的話,首先我們要先設定一個周期,比如N天或者是N周,一般情況下我們就選擇四天或者是四周。然後就要預判這段時間的匯價的波動趨勢,在通過逐步推理的辦法來計算最終的SAR值。舉例來說,當我們計算日SAR的時候,計算的公式為:SAR(N)=SAR(N-1)+AF。

在計算SAR的時候,還有幾個重點原則需要我們注意。

1,計算SAR的時候,必須要在近期的一個明顯的高點或者低點的第N天開始計算。

2,如果預測匯價上漲的時候,那么SAR(0)就是在底部的最低價格。反之,就是頂部的最高價格。

3,AF即加速因子,可以分為向上和向下的加速因子兩類。如果預測行情上漲的話,就是向上的AF。反之,就是向下的AF。

4,AF一般的話初始值我們設定為0.02。如果匯價在上漲時,某天的最高價還要比前一天的最高價還高就要加0.02的AF值。值得注意的是,AF的最高值不能超過0.2.

炒外匯時,SAF的計算過程和方法時比較麻煩的,對於我們來說,我們只需要掌握它的原理和方法,並不需要計算具體的SAR指標值,最重要的是要懂得SAR的靈活運用。