簡介

黑石公司

黑石公司美國黑石公司是一家全球領先的另類資產管理和提供金融諮詢服務的機構。黑石集團是全世界最大的獨立另類資產管理機構之一,美國規模最大的上市投資管理公司,其另類資產管理業務包括企業私募股權基金、房地產基金、對沖基金的基金、夾層基金、高級債券基金、私人對沖基金和封閉式基金等。黑石集團還提供各種金融諮詢服務,包括併購諮詢、重建和重組諮詢以及基金募集服務等。

背景資料

公司建立:1985年由Peter G. Peterson和 Stephen A. Schwarzman共同創建

業務範圍:黑石集團是一家全球領先的另類資產管理公司及金融諮詢服務提供商。其資產管理業務包括企業私募股權基金、房地產投資基金、對沖組合基金、夾層基金、高級債券基金、自營對沖基金和封閉式基金。黑石基金還提供各種金融諮詢服務,包括併購諮詢、重組和重建諮詢以及基金募集服務。

辦公地點:紐約、亞特蘭大、芝加哥、達拉斯、舊金山、波士頓、洛杉磯、巴黎、倫敦、孟買和香港。

人力資源:黑石集團目前有 57位董事總經理,以及約340位具有不同專業背景的其他投資和顧問人士,他們從事過投資銀行、槓桿融資、私人股權和房地產等業務。

資產規模:截至 2007年5月1 日,黑石集團管理的資產達884億美元左右,遠高於 2001年12月31 日的141億美元,年平均增長率為 41.1%。

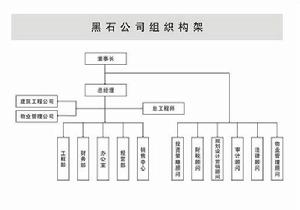

組織構架

黑石公司

黑石公司發展歷程

黑石受累美國股市

黑石受累美國股市黑石集團創建於1985年,由前雷曼兄弟公司高層皮特皮特森(PetePeterson)和老下級史蒂夫施瓦茨曼(StephenSchwarzman)創立。公司名稱“黑石”源於祖籍德國的皮特森和施瓦茨曼的姓氏分別嵌著德文中“黑色”和希臘文中“石頭”的詞義。總部位於美國紐約市,在亞特蘭大,波士頓,倫敦,漢堡,巴黎,孟買,和香港有辦事機構。

黑石集團以四位員工、40萬美元起家,第一桶金來自於SONY公司。彼特彼特森早年和SONY總裁盛田昭夫結下友情,1985年黑石集團代表SONY出價20億美元收購美國哥倫比亞唱片公司,賺取了不算多的第一桶金。而美國保險和證券巨頭保德信公司(Prudential)嘗試性出資1億美元,讓後來者看到了黑石的潛力,通用電氣總裁傑克韋爾奇、大都會人壽、日本日興證券以及其他幾個大企業的退休金紛紛入伙,從而讓黑石起飛起來。經過二十多年的發展,黑石現已發展成為美國和全球頂尖的股權私募投資集團,其核心業務包括私人房地產投資、企業債務投資、對沖基金、共同基金管理、私人募股、可銷售另類資產管理和投資銀行諮詢服務。截至目前為止其管理的資產達787億美元。其中311億資產屬於企業股權投資,177億投資於房地產市場,299億投資於共同基金、對沖基金、債券以及其他金融產品。黑石集團是私募股權投資基金當中最為活躍的一個,並且以投資高回報率著,其企業股權投資的年回報率為22.8%(自1987年起),房地產業務的年投資回報率為29.2%(自1991年起)。黑石集團的人均利潤9倍於高盛,因此號稱為“華爾街賺錢大王”。

和KKR咄咄逼人的惡意併購不一樣,皮特森和施瓦茨曼早年就為公司發展定下了一條基本準則:堅持不做敵意收購。他們發現,運用強大的人脈關係網和他們每一單收購生意中的相關公司建立友善關係至關重要、而且無往不勝這一條現在已經成為“黑石”的標誌性策略,使黑石成為一個連對手都願意與之打交道的公司截止至2005年12月31日,其共管理約4527億美元的資產。黑石公司代表全球各地的個人與機構投資者管理資產,提供種類繁多的證券、固定收益、現金管理與選擇性投資產品。除此之外,黑石公司還面向數量不斷增長的機構投資者提供風險管理、投資系統外包與財務諮詢服務。公司總部位於美國紐約,通過其遍布美國、歐洲與亞洲的辦事處為客戶提供服務。PNCFinancial Services Group,Inc.(紐約證券交易所:PNC)以及黑石公司員工擁有黑石公司的多數股權。

黑石的核心業務被稱為“另類投資基金”(也被稱為“替代投資基金”),就是進行傳統的股票、債券等公共資本市場之外的投資。單單在2006年,黑石集團就新募集了156億美元,成為全球最大的收購基金。目前,黑石集團掌握的資金高達1250億美元,是當今華爾街增長勢頭最迅猛的金融王國。

最新的統計數字表明,黑石集團控制著47家公司。他們買賣的企業所覆蓋的領域從生產製造業到服務業。

業務組成

黑石受累美國股市

黑石受累美國股市該公司業務由四部分組成—企業私人股權、房地產、可交易另類資產管理和金融諮詢。另類資產管理是資產管理行業發展最快的領域,黑石集團是全球最大的獨立另類資產管理公司之一。自20年前跨入資產管理領域以來,黑石集團已經集資約 614億美元,這些資金主要分布在私募股權基金、房地產投資基金、夾層基金和高級債券基金中,截至2007年 5月1日該集團還管理著資產規模為 254億美元的對沖組合基金、自營對沖基金和封閉式基金。自1987年進入該行業以來,黑石集團已成為全球最大的私募股權基金公司之一。截至 2007年5月 1日,該集團通過其企業私募股權基金進行的交易為112宗,總投資規模達 214億美元,企業總價值約為1,990億美元;通過其房地產投資基金進行的交易為 214宗,總投資規模達133億美元,企業總價值超過 1,022億美元。

企業私募股權基金和兩家房地產投資基金是各自領域集資規模最高的基金,截至2007年 5月1日,累計投資規模分別達 196億美元和72億美元。在20年的資產管理活動中,黑石集團與全球多家大型機構投資者建立了長期的關係,這些機構投資者多投資於不同種類的投資基金。多年來黑石集團管理層在進入和建立各種業務以及決定其投資基金進行何種投資的過程中,看重的是長期的最佳業務和投資效果上,而不是短期的營收、淨收入和現金流所帶來的影響。作為一家即將上市企業,黑石集團將堅持將重點放在實現長期成長目標上。

中國政府入股黑石的主意主要來自梁錦松,梁錦松出任黑石集團中國區主席不到半年時間,便成功引入籌備中的國家外匯投資公司入股9.9%,令這位前香港財政司司長再次成為資本市場上的焦點人物。儘管黑石聘請梁錦松出任中國區主席時,相信也沒有考慮到能夠引入國家外匯投資公司,而這次能促使這項富歷史性的交易,印證了梁錦松人際脈絡之強勁。權威人士透露,這次中國政府通過投資公司入股黑石的主意,主要黑石受累美國股市是來自梁錦松,雙方談判僅歷時3周,可說是出奇地迅速。訊息人士解釋,給予投資公司4.5%折讓,也是談判的結果。由於黑石正在招股,所以不能夠給予某個單一投資者太大的折讓。也有訊息人士指出,梁錦松非常重視這次的交易,在簽約前一個星期已飛往北京籌備簽約工作,並曾經為免泄露行蹤多次轉換酒店,以防令這個歷史性交易出現閃失。

產品種類

新成立的黑石公司將會提供種類繁多的投資服務,其中包括證券、固定收益、流動性與選擇性資產在內的所有重要資產產品。資產類別劃分為美國與非美國產品,其中包括在美國、倫敦、愛丁堡、東京與澳大利亞等地投資中心設計出來的產品。為了最好地滿足客戶需要,產品將會獨立賬戶、開放式基金與封閉式基金等形式提供。

發展優勢

黑石公司

黑石公司出眾的規模、覆蓋能力與客戶服務

與美林投資管理公司攜手是一次真正的轉型機遇——合併後的企業將能擁有廣泛的投資與風險管理能力以及卓越的全球規模,我們將能攜手為全球各地的個人與機構投資者服務。美林投資管理公司和黑石公司在專家經驗與文化上均高度互補。兩家企業攜手將能夠從對投資與風險管理重視上受益匪淺,兩家企業均擁有大量傑出的、正直的、富有才幹且致力於團隊協作的專業人士。我們還將會從與美林證券公司之間的戰略合作夥伴關係中受益匪淺,我們將會攜手服務我們的共同客戶。最後,我們還將會快速建立強大的經營平台,利用BlackRock Solutions的能力,確保黑石公司和美林投資管理公司的客戶能夠實現無縫遷移。”

目前對於美林證券公司來說,擴大在資產管理業務方面的地位有著戰略上的優先考慮。通過合併美林投資管理公司和黑石公司,美林證券公司將會實現這一重大目標——我們的資產管理部門將會實現轉型,我們相信轉型後的企業將會成為全球最傑出的多元化資產管理機構。新公司的規模相當於我們的資產管理部門的二倍,我們獲得了一半的股權,得到了這家公司的公開上市股份,通過組織變革與潛在收購,還提高了增長預期。除此之外,這項交易能夠幫助美林證券公司釋放大量資本,從而我們能夠通過部署進一步提高股東價值。”

黑石公司擁有一支卓越的投資管理專家隊伍,他們期待能夠成為黑石公司團隊的合作夥伴。在追求強勁的投資回報過程中,兩家企業有著類似的企業文化,均重視團隊協作、誠實、出眾的經營能力以及卓越的客戶服務。我們將會建立一家能夠融合兩家公司優點的企業。合併企業將能藉助於兩家企業的強勁的發展勢頭,處於有利的發展位置,擴大其產品與分銷能力。”

市場操作

黑石集團的ipo之路

黑石集團的ipo之路黑石公司和美林投資管理公司在分銷平台上正好相輔相成。美林投資管理公司的零售業務在美國處於行業領先位置,在歐洲與亞洲擁有卓越聲譽,這正好與黑石公司的全球機構客戶庫相得益彰。美林投資管理公司擁有強大的互助基礎平台,在全球擁有154支互助基金。美林投資管理公司在美國管理著108支開放式與封閉式股票與債券基金,其中有42支基金被Morningstar評為五星和四星基金。而黑石公司旗下則也擁有超過100支基金,這使得客戶能夠擁有豐富的證券、固定收益與流動性基金選擇。

黑石公司(紐約證券交易所:BLK)是美國規模最大的上市投資管理集團。集團總部位於美國紐約,通過其遍布美國、歐洲與亞洲的辦事處為客戶提供服務。黑石公司代表全球各地的個人與機構投資者管理資產,提供種類繁多的證券、固定收益、現金管理與選擇性投資產品。除此之外,黑石公司還面向數量不斷增長的 機構投資者提供風險管理、投資系統外包與財務諮詢服務。

黑石公司和美林證券公司(紐約證券交易所:MER)在2006年2月15日宣布已經達成協定合併美林證券公司的投資管理業務、美林投資管理公司(Merrill Lynch Investment Managers,MLIM)和黑石公司來成立一家新的獨立企業,這家企業將會成為全球規模最大的資產管理公司,管理將近一萬億美元的資產。美林證券公司的股權比例為49.8%,其在合併公司里的表決權比例則為45%。新公司將會以黑石公司為名稱進行經營,並且由獨立董事占多數的董事會進行管理。

合併企業將能夠提供全系列的資產、固定收益、現金管理與選擇性投資產品,在美國以及美國以外市場中均擁有強大的零售與機構渠道。其在18個國家中擁有超過4,500名員工,在包括美國、英國、亞洲、澳大利亞、中東與歐洲在內的主要市場中均設有大型機構。

交易已經得到了兩家董事會的批准,預計將在2006年第三季度完成。為了確保管理的連續性以及能夠為兩家企業的客戶提供高水平的服務,黑石公司執行長 Laurence D. Fink將會擔任合併企業的董事會主席兼執行長,而Ralph L. Schlosstein則將會繼續擔任總裁兼董事。美林投資管理公司總裁兼執行長Robert C. Doll將會擔任董事會副主席、首席全球資產信息官兼私人客戶經營委員會主席。在得到董事會批准之後,Doll先生們與黑石公司董事會副主席兼資產組合管理負責人Robert S. Kapito預計將會成為合併企業的董事會董事。美林證券公司董事會主席兼執行長Stan O'Neal和美林證券公司全球市場與投資銀行總裁Gregory J. Fleming預計將會代表美林證券公司出任董事會董事。

經典案例

經典案例

經典案例黑石集團發展史上的經典案例是,2004年黑石集團從德國私人資本中買下了Celanese化學公司,隨即將其推上美國股市。不到半年,黑石集團轉手之間就拿到了現金收益30億美元,而且手上還掌握了為數不少的股份,其CEO史蒂夫施瓦茨曼的手段由此可見之一斑。

今年2月7日,黑石集團以395億美元的價格成功購得美國最大的商業物業集團權益寫字樓投資信託公司(EOP),此交易成為有史以來最大的一宗私募基金收購案,同時也是最大的一宗槓桿收購交易。EOP這家美國最大的房地產投資信託基金地產在美國擁有超過1.05億平方英尺的地產,其中包括曼哈頓的全球廣場、芝加哥的城市歌劇大樓以及西雅圖最高的建築物哥倫比亞中心。2007年3月22日黑石集團向美國證券交易委員會提交上市申請,準備在紐約證券交易所通過首次公開發行股票(IPO)募集資金40億美元。若上市成功,將開私募基金上市的先例,並有積極的示範作用,私募基金有望在黑石的帶動下步入監管的“陽光”之下。

據報導,中國國家外匯投資公司將購買黑石集團價值30億美元的無投票權有限合夥單位,與黑石集團擬議中的40億美元IPO同時實施。由於國家外匯投資公司還未正式成立,所以該有限合夥單位現在由建銀投資旗下的特殊目的公司北京萬德福投資有限公司持有。

史蒂夫施瓦茨曼大概喜歡一切與“大”有關的東西:高大的妻子,迷人的施瓦茨曼太太比她先生高了好幾英寸;寬大的房子,夫婦倆公園大道上那套兩萬平方英尺的公寓共有35個房間,這包括一個游泳池、一個桑拿房、一個蒸汽房、一個撞球房、三個臥室和兩個浴室;盛大的party,2007年2月14日,施瓦茨曼就抓住自己60歲生日的機會大肆操辦了一個,在這場名流雲集的盛宴上,為施瓦茨曼唱生日歌的是靈歌天后佩蒂拉貝爾,為數百位客人表演的是搖滾巨星洛史都華,僅此一項,據說就耗資百萬美元。

對黑石集團的這位聯合創始人來說,除去生日,值得慶祝的事情實在太多。幾天前,他們剛剛達成了歷史上最大的一宗槓桿收購交易,以390億美元的價格收購了美國最大的商業地產信託基金EOP。此前不久,他們聘請香港特區政府財政司前司長梁錦松擔任其高級執行董事兼中國區主席,黑石在中國市場的首次收購據說也在醞釀之中。

“玫瑰是紅的,紫羅蘭是黑的;我聽到一個傳聞,那是真的嗎?”地產巨頭山姆澤爾最愛附庸風雅,2007年1月,他寫下的這行詩直接引發了自1988年RJR納貝斯克公司爭奪戰以來最激烈的收購大戰。戰爭的序幕早已拉開。2006年7月,房地產投資信託基金Vornado的董事長兼CEO史蒂芬羅斯暗地裡向澤爾提出了將Vornado與EOP合併的建議,EOP雖是美國最大的寫字樓物業業主,卻因經營不善而淪為澤爾的包袱。兩個好朋友開始就此來回談判了好幾個月。此後不久,黑石集團房地產部門37歲的聯合主管喬納森葛雷就找到EOP的總裁理察金凱德,請他在紐約半島酒店共進早餐,簡短的寒暄過後,葛雷直奔主題,詢問EOP的董事會有沒有考慮過出售公司。

“如果你開出‘教父價格’,董事會有可能會考慮。”金凱德說。兩個月後,葛雷向EOP的投行美林打聽“教父價格是什麼價格”,得到的回覆是:至少是每股45美元,接近50美元更好。2006年11月,黑石與EOP以每股48.5美元的價格達成協定,這意味著,黑石要向EOP支付200億美元並承擔EOP160億美元的債務,總計360億美元。雙方的交易讓羅斯大吃一驚,他顯然毫不知情。儘管黑石的價格已經開得很高,業內人士還是認為EOP被賤賣了。2006年秋天的貝爾斯登論壇上,喜達屋酒店集團的創始人巴里斯坦利克就評價這筆交易是“最大的搶劫”。Vornado的總裁米歇爾?法斯特里也參加了那個論壇。羅斯決定展開新一輪競購。他聯合了幾個可能的夥伴,包括GE和Cerberus資本管理公司。此時,他收到澤爾發來的電子郵件,內容便是那行小詩,羅斯的回信是:玫瑰是紅的,紫羅蘭是黑的,我愛你山姆,我們的價格是52。2007年1月18日,羅斯果然開出了每股52美元的價格。

倉促上陣的施瓦茨曼志在必得,他看好商業地產的前景,“經濟在增長,房屋的使用率在上升,房租在上漲,這營造了一個很好的市場環境……商業地產,無論是酒店、倉庫還是寫字樓,都炙手可熱,這種情況還將延續。”他說。黑石與EOP展開了談判,施瓦茨曼提出,如果EOP將違約金從2億美元增加到5億美元的話,黑石將把他們的價格提高到每股54美元。羅斯那邊也在密謀反攻。一周后,Vornado開出每股56美元的價格,這當然是個頗具競爭力的報價,但因為部分款項要用股票支付,這無疑增加了不確定性,而且,依照Vornado提出的方案,合併可能要花好幾個月才能完成,而黑石一周之內就能搞定。2月7日,EOP的股東高票通過了與黑石的合併協定。

羅斯不想再加價了,但他同意多付一部分現金並壓縮付款時間。第二天,黑石又提出了新的價格每股55.25美元,澤爾討價還價,又加了25美分。與此同時,違約金也增加到了7.2億美元。所有人都在等羅斯的反應。但很可惜,羅斯什麼都沒說。1985年,施瓦茨曼與彼得皮特森共同成立了黑石集團。兩人結識於雷曼兄弟公司。1969年,從耶魯大學畢業的施瓦茨曼去了哈佛商學院,1978年,31歲的他成了雷曼兄弟的合伙人,雷曼兄弟當時的董事長兼CEO便是皮特森,1961年,皮特森才30多歲就被任命為BellHowell公司的總裁,1972年,他被尼克森總統任命為商務部長,1973年,他離開內閣加入雷曼兄弟,此後不久,他便成為該公司的董事長兼CEO。1984年,兩人離開了雷曼兄弟。

黑石這個名字是皮特森想出來的,用以紀念兩人的祖籍:Schwarz(施瓦茨曼)在德文的意思是黑,petra(皮特森)在希臘文的意思是石。以黑石當時的規模,叫集團真有點虛張聲勢,兩個創始人、兩個助手和40萬美元便是黑石的全部。“我們覺得40萬美元是很大一筆錢,結果錢像沙子一樣漏掉,在我們掙到第一個美元之前,錢已經損失了一半。”施瓦茨曼回憶。好在黑石還有施瓦茨曼的信念和皮特森的黃金人脈(阿蘭格林斯潘都是他的球友),“開始就靠兩人的聰明加上彼得的關係和史蒂夫驚人的幹勁。”黑石前合伙人及柯林頓政府的代理財長羅傑奧特曼說。兩人之間的關係,有人評價情同父子,有人評價愛恨交加“彼得認為是他成就了史蒂夫,而史蒂夫認為是他成就了彼得。”

開創私人股本業務非常艱難。“19個最有希望的投資者一個接一個的拒絕了我們,488個潛在的投資者也拒絕了我們,那真是最令人難堪的時刻……很長一段時間,我們東奔西走,聽到許多朋友對我們說‘不’是很難受的。”施瓦茨曼說。最慘的一次,施瓦茨曼和皮特森去波士頓拜訪一個全國性的退休基金,對方代表根本不認識他們倆,兩人只好冒著大雨走了出去。峰迴路轉。“英國保誠保險公司的副總裁加內特基斯正在吃鮪魚沙拉三文治。那是星期五,在紐瓦克市,我根本都沒抱什麼希望,”施瓦茨曼回憶,“他吃了一大口三文治說,‘我給你們1億美元吧。’我驚呆了,我真是萬分感激,我知道其他人會追隨他的。”暈輪效應確實出現了。黑石的第一個基金爭取到了包括日興證券、大都會人壽保險、GE和通用汽車退休基金在內32位投資者,總共募集了8.5億美元。

在惡意收購非常普遍的1980年代,黑石確立了一個非同尋常的規則友好收購。“我們兜售一種理念你們可以信任我們,我們會跟你們在一起,”皮特森說,“這在那時候很另類,但非常管用。”這個規則一直保持到現在。他們的第一筆交易是USX,一家因為罷工受到重創的鋼鐵、能源集團,這家公司急需增加現金流,同意將其物流業務51%的股份賣給黑石,收購價格是2500萬美元,黑石後來出售這個部門的時候賺了將近6億美元。為黑石贏得聲望的正是它的高回報率。據業內人士估計,過去的5年,黑石的房地產和私人股本基金每年的回報率至少是30%。摩根大通的副總裁吉米李把施瓦茨曼比作泰格伍茲,“他很多時候的判斷都是對的,他有非常高的打擊率。”

從1990年代開始,黑石開始擴大業務,並漸入佳境。現在的黑石集團儼然一個龐大的金融帝國,它提供商業銀行、私人股本、房地產、對沖基金、公司債券等各種服務,它擁有52名合伙人和750名雇員,它控制著47家公司,每年有超過850億美元的收入。施瓦茨曼把它稱作“全球最大的獨立的非主流的資產管理者”。對EOP的收購揭示了兩個趨勢:其一、資本正潮水般湧入商業地產領域;其二、私人資本的力量正在壯大,而這兩個趨勢就是今後黑石的趨勢,因為施瓦茨曼已經將其列上了自己的日程表。

“我邊做仰臥起坐,邊看CNBC,突然,電視裡有人開始談論我……有人居然開始注意到這個行業了。對於我們這些從業很久的人來說,這很奇怪。”施瓦茨曼最近在沃頓商學院私人股本及風險投資會議上做主旨發言時說。

作為全球最早的私人股本公司,黑石見證了私人股本行業的起起落落。黑石成立的時候正趕上八十年代槓槓收購的高潮,以RJR納比斯科收購案最為著名,此後的九十年代,因為網路公司IPO的熱潮,這個行業進入了一個相對安靜的階段,現在,私人股本又回到了轟轟烈烈的時代。以前,施瓦茨曼全國各地飛,希望拉到1000萬美元的投資,現在,“人們走進我們的辦公室說,我想給你2億美元”;以前,人們要找關於私人股本的訊息,只能到金融報紙的最後幾頁去碰碰運氣,現在,主流報紙的前面幾頁追著報導這方面的訊息;以前,商學院的畢業生要么去投資銀行,要么去風險資本公司和網路公司,現在,最熱門的去處就是私人股本公司。在施瓦茨曼看來,私人股本的劇烈轉變有兩個主要原因:大量的資本以及公司管理層希望避開公眾市場,避開《薩班斯奧克斯利法案》的願望。但是,就像前面說到的,私人股本投資現象具有周期性,股市上的新一輪牛市就可能它的發展勢頭放慢,甚至於倒退。施瓦茨曼對此非常清楚,他知道,在華爾街,你必須做好每一件事情。“這是一種緊張的生活,”他說,“這就像開飯店如果你的菜開始做得不好吃了,你就將失去你所有的顧客。”

假如市場環境變壞的話,黑石希望它名聲在外的團隊精神能保護它,施瓦茨曼說在這家公司,來自不同行業的員工分享著他們的專業知識,這使整個團隊更加睿智:“這家公司其他部門的任何人打電話給你,對你來說都是有用的,”他說,“這不是選修課,這是基礎課。”

相關新聞

黑石公司計畫購買俄羅斯鋁業巨頭IPO股票

黑石公司計畫購買俄羅斯鋁業巨頭IPO股票黑石公司計畫購買俄羅斯鋁業巨頭IPO股票

和訊訊息據國外媒體報導,據知情人士透露,在俄羅斯鋁業巨頭UC Rusal公司準備首次公開發行股票(IPO)之際,美國資產管理公司黑石公司計畫購買UC Rusal公司的股票。

早在12月21日監管機構就批准了UC Rusal公司的上市請求。UC Rusal公司的董事會認為,UC Rusal公司的市場估值在160億至220億美元之間。據此,UC Rusal公司計畫於明年1月份在香港和巴黎首次公開發行股票出售公司10%的股份,以籌資20億美元用以減輕公司的債務負擔。為保護香港散戶的利益,UC Rusal公司的首次公開發行股票不設定“零售檔”。

目前,只有俄羅斯國有銀行表示他們將購買UC Rusal公司首次公開發行的股票。美國大型金融公司同樣正在密切關注UC Rusal公司的首次公開發行股票事宜,只是到目前為止,尚未有美國大型金融公司明確表示對UC Rusal公司股票的購買意向。

曾在2008年向UC Rusal公司提供45億美元的貸款的俄羅斯國有發展銀行Vneshekonombank(VEB)宣稱,計畫在UC Rusal公司首次公開發行股票期間購買UC Rusal公司3%的股份。俄羅斯國營儲蓄銀行OAO Sberbank也宣稱將參與購買UC Rusal公司首次公開發行的股票。