風格分類方法

最常見的風格分類方法是價值法 。價值法將股票分為價值型(value)、成長型(growth)和混合型(core),價值型股票的特徵是低P/B和P/E,成長型擁有高於均值的預期銷售收入和預期淨利潤,混合型介於價值型和成長型之間。

例如,羅素投資集團制定了一些風格指數,制定基於兩個價值歸類變數:第一個變數是P/B值;第二個變數是I/B/E/S(Institutional Brokers Estimate System) 中期預測的成長估計值(兩年),該機構有來自於世界850個投資機構的盈利相關變數的數據,如每股銷售收入的歷史增長率和預測增長率。這些變數被組合成了一個加權總分,基於加權總分30%的股票被分類為價值型或者是成長型。

另外一種傳統的風格分類方法是市值法。Russell按照以下方法排列4000個美國公司股票:Russell 1000指數包括市值最高的1000隻股票,中市值指數包括Russell1000中的800個市值小的股票。Russell 2000小市值指數為市值排名1000-3000的股票。同時還有Russell 200超高市值指數(市值最大的200隻股票)和微小市值指數(市值排名3000-4000)。

研究認為資產配置比個股選擇和市場擇時更加重要,例如Beebower等的研究表明,93.6%的股票收益率都是由於資產組合。

綜合上面兩個分類方法,可以構建一個風格分類的矩陣。

| 價值 | 混合 | 成長 | |

| 大盤 | 大盤價值 | 大盤混合 | 大盤成長 |

| 中盤 | 中盤價值 | 中盤混合 | 中盤成長 |

| 小盤 | 小盤價值 | 小盤混合 | 小盤成長 |

影響因素

從實證研究來看,影響風格的相對收益的主要變數分為三類:巨觀經濟指標、基本面指標和其他指標。

巨觀經濟因素:證券市場是經濟的晴雨表,反過來,經濟狀況也會影響證券市場的表現。常用的經濟指標包括工業產值、利率、消費物價指數(CPI)、工業品出廠價格指數(PPI)、廣義貨幣供應量(M2)等。國外研究中,還採取部分替代性指標,如收益率曲線利差、收益率差、預期GDP增長率等等。

估值指標:主要是與基本面相關的指標,常用如市盈率(P/E),市淨率(P/B)等,當然還可以包括其他指標如淨資產收益率、紅利率等。

其他因素:風險參數主要是評估不同風格指數內涵的風險指標,一般說來用波動率來衡量。

除了波動率外,還可以引入趨勢指標如動量指標,來更好的刻畫風格輪動的時間效應。此外,超額收益Alpha也可能是風格輪動的因素。

定量預測

風格轉換策略模型實際上是在建立了一系列基本預測變數的基礎上、尋找一個適用於風格轉換的合理模型。從已有文獻看,主要有三類方法:

(1)將風格相對收益率對相關變數進行回歸。但由於建立精確關係較為困難,因此這種方法基本被排除。

(2)Markov Switch模型。該模型主要關注相對收益率的歷史表現(按照Levist的變數分類辦法,這些指標主要是技術變數),並不關注其他基本經濟變數,因此這種方法可能遺漏了很多可用信息。

(3)Logistic機率模型。在任意時點,風格轉換的結果無非有二種,即轉換或不轉換。如果預期下期某類風格占優,則將現有風格轉化為占優的風格。

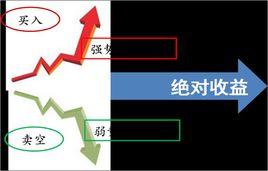

在建立Logistic預測模型前,需要首先選擇n個可能的影響因素(巨觀、基本面、技術面等),可以通過逐步回歸、主成分分析等方法選擇。然後利用Y對n個解釋變數建立多元Logistic回歸模型。可採用Jackknife method等檢驗方法會多元Logistic模型進行穩定性檢驗,並確定模型最佳的判別點。比較按最佳判別點確定的風格轉換策略所獲得的收益是否大於任何簡單的買入並持有策略,若難以超越,則認為簡單的買入策略為最佳策略:若超過,則考慮交易成本後的最佳轉換風格的交易策略。