簡介

大宗商品的融資貿易,其實都是利用銀行對國內企業的授信,變相地把授信套為現金,然後虛構了一個貿易。2008年經濟危機時此類融資模式一度非常盛行,2011年貨幣緊縮背景下,隨著人民幣跨境貿易的外擴,以及外匯核銷政策變革給“轉賣”的鬆綁,“融資銅”再出江湖大行其道於商品貿易,融資手法、結算周期、盈利模式都發揮到了極致。

融資銅的操作模式一般分為死價操作、投機操作、敞口操作和跨市操作四種模式,融資客在採購和銷售中均採用固定價格操作被稱為“死價操作”,相關保值由莊家負責,融資客僅支付融資利息和相關的升水差,此類操作約占70%。

投機操作和敞口操作則均採用“活價操作”。 投機操作中實際作價會在一個較短時間段完成,通常是利用當日盤面的波動去投機,但不影響最終融資利息和相關升水差,此類操作約占20%。而敞口操作通常都是利用價格趨勢去單邊投機,作價間隔較長,敞口風險巨大,但同樣不影響最終融資利息和相關升水差,此類操作約占10%。

跨市操作在實際作價中也會有“採購按LME(倫敦金屬交易所)、銷售按SHFE”(即完稅後銷售國內),如此無形中形成了一個“正套”,當然反之操作也可形成“反套”,較為複雜,因為涉及滬倫比價,在融資客中如此操作的非常少。電解銅跟其它大宗商品不同,對沖工具與對沖機制都非常完善,通過莊家“套期保值”來對沖價格風險,正因如此,絕大部分融資銅風險與銅價暴跌關係不大。

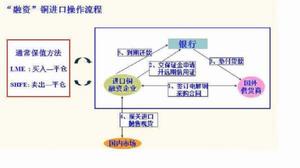

融資過程

首先,當倫敦以及上海兩地銅比價合適時,先在倫敦金屬市場上做一個買入交易,業內人通常將其稱為“點價”。所謂兩地比價合適,對於不同的企業尺度不同。通常情況下,上海銅價格與倫敦銅價格的比值在8.3以上,就是合理比價,有利於進口。不過由於存在無風險套匯和套利,一些企業融資後去投資的項目收益率很高,這一比價可以向下調整,進口的比價可以根據企業的目標收益做出一定的調整。

再次,企業將這些進口銅在國內市場上按照市場價拋出,將資金套現。這部分資金由於可以在90天或者180天后才償還,在此期間,企業的這部分貨款就相當於一個短期的貸款。如果企業投資的項目收益很高的話,可以將以上的流程在接近90天或180天時,再操作一次,這樣新獲得信用證的資金可以償還之前的信用證資金,前後銜接,就相當於一個更長時間的融資貸款。

需要指出的是,除了進口融資以外,由於人民幣升值和內外貨幣利差的存在,有不少企業還可以從中進行套利交易。開立進口信用證後,銀行是以外幣(大部分情況都為美元)交付給國外賣方,而買方可以在承兌期後以外幣支付給銀行,同樣也可以通過購匯以人民幣支付。在人民幣升值的預期之下,90天后或者180天后的匯率肯定是有利於購匯方的,因此企業都選擇後者,即以購匯方式還款。過去一年中,人民幣兌美元已經升值7%,按照這樣預期,90天后,這些融資者從匯率兌換套利中也能獲得1.75%的收益,180天這種收益則為3.5%。

授信方式

融資銅授信方式分為貿易融資和傳統融資兩種。中國的融資銅是傳統融資模式,即國內融資客和國內融資銀行之間的融資,融資企業主要是通過各類擔保、不動產抵押等形式向國內銀行申請授信額度,實質是傳統融資。國外的融資銅是做真正的貿易融資,“融資銅”莊家和境外融資銀行之間的融資,主要是通過對倉儲管理公司的捆綁,對融資項下貨權進行監管,最終對回款實施封閉管理,典型的貿易融資。

“融資銅”的一手莊家,多為大型貿易商,國有、民營企業為主,如五礦、邁科、萬向等公司,在境外有成熟的融資結算平台。國內融資客主要是通過這幾家主要進口商進行融資銅操作。貿易融資和傳統融資是兩種截然不同的融資體系,銅價的漲跌對國內融資客沒有任何影響。

風險

融資銅風險得一分為二來看,問題出在國內融資銅的傳統融資方式上。在傳統融資業務中,授信額度和授信期限一般難以科學準確地加以確定,且容易產生資金挪用風險。貿易融資的關鍵就是銀行依託對物流、資金流的控制,或對有實力關聯方的責任和信譽捆綁,在有效控制授信資金風險的前提下進行授信。而融資銅的模式就是銅融資企業先向銀行交付進口電解銅總額20%左右的保證金,申請開立期限為90天或180天的遠期信用證,報關進口拋售現貨,快的話,4到5個銀行工作日就能完成一個周期,利用時間差,相當於從銀行套取了一筆短期融資。然後,將這這些套取來的的資金拿去做高風險的投機,如放高利貸、做房產投機。當信用證即將到期的時候可進行新的交易,“以新還舊”,拆東牆補西牆,

融資銅貸款的核心風險在於融資客利用銀行授信套現的資金能不能按期歸還給銀行、高風險投機能否獲得預期收益。跟銅價下跌無關,和鋼貿信貸危機完全是兩個概念。

無論是從授信方式、還是操作模式、風險癥結來分析,銅價暴跌所觸發的“融資銅”崩盤或者爆倉機率不太高。中國國內銀行傳統的授信體系基於各類擔保、不動產抵押等形式申請授信額度,擔保中互保聯保的問題在鋼貿信貸危機中已充分暴露,不動產抵押也普遍存在高估值等問題。

經濟發達、金融創新活躍的溫州、江浙一帶已成為融資銅信貸風險重災區。銀行對融資銅風險心知肚明,但涉銅已深,想及時抽身也抽不回來了,在現有的授信體系下,每一次信貸危機爆發,受傷的最終肯定是銀行。銀行處理融資銅主要採取“還本掛息”的方式,銀行拖著被訴融資銅企業和法院一起來進行調解,基本上是1到10年的期限歸還本金。

融資銅導致的銀行壞賬風險將於2013年6月20日左右銀行半年報發布時集中曝光,已經無法再隱藏了。銀行一方面在做“壞賬核銷”,一方面在做“還本掛息”。真正導致這種狀況的或是4萬億的過度投資,產能過剩,一些誇大的需求導致了這種局面。

融資銅整頓

高盛2013年5月發布的報告指出,融資銅的整頓堪稱中國的“雷曼兄弟事件”。高盛的統計認為,2012年初以來中國短期外匯貸款中約10%可能與銅融資相關。更廣泛地說,近2013年的這幾年來,中國保稅區庫存與短期外匯貸款一直存在正相關關係。不過,高盛認為這種好光景即將結束。隨著中國外管局《關於加強外匯資金流入管理有關問題的通知》即將實施,銅貿企業壓力正在與日俱增,這些企業的調整甚至會帶動全球銅市的震盪。

鑒於本輪外匯局要整頓的重點目標就是信用證的發放和貿易公司的活動,為滿足政策規定,高盛認為銅融資的各方都需要調整原有做法,而調整的結果有可能是銅結清,銅融資的全面結清可能為銅價帶來下行壓力,因為用於利差套利的銅從正回報/利差資產轉為負利差資產。

對於虛擬銅貿而言,整個交易環節,至少需要一家境內具有進出口資質的發起企業甲、境外的出口企業乙(以香港為主)、甲境外分支機構丙以及境內銀行丁。為了避免被外匯局列為B類公司,參與交易的母公司及其境外分支機構可能會通過以下方法削減美元信用證負債:甲賣出流動資產來為美元信用證提供資金,而丙在境外借入美元為境外美元債務辦理信用證展期。

這時的整體影響在於減少可用信用證的規模,進而可能影響融資銅交易。截至5013年5月,我們還不清楚一旦這些公司被劃歸B類將會有什麼具體變化。不過,如果B類公司被禁止進行信用證展期,那么可能會加快融資銅結清的步伐。在這種情況下,這些貿易公司可能被迫出售包括銅在內的流動資產,以償還此前融資銅交易中積累的信用證債務。

對於銀行丁而言,高盛認為為了滿足外匯局規定,其可能會通過削減信用證發放及增加外匯(主要是美元)淨多頭的方式來調整資金頭寸,這兩種方式都可能會直接削減銅融資交易的總規模,並提高信用證融資成本。

而對於離岸企業乙而言,在沒有較大收益的情況下,其可能沒有理由支持讓保稅銅停留於自己的資產負債表之上。高盛認為,如果上述調整發生會導致大量保稅港或到港銅流向境外市場,導致2014年境外銅供過於求。

高盛的報告指出,未來1-3個月中國市場向倫敦金屬交易所(LME)市場湧入的額外現貨銅可能至少將達20萬-25萬噸,占全球季度供應量的4%-5%,從而引發期貨升水擴大並可能對現貨銅價帶來下行壓力,而且現貨市場也會倒逼期貨市場。高盛進一步調整其原有估價,認為8,000美元/噸的6個月銅價面臨下行風險。未來12個月來看,銅價短期內的進一步上漲將是良好的賣出時機。